Гарантийное обеспечение это что

ЛЕВЕРИДЖ И ГАРАНТИЙНОЕ ОБЕСПЕЧЕНИЕ: ПОЧЕМУ ТАК ВАЖНО РАЗОБРАТЬСЯ В ЭТИХ ПОНЯТИЯХ

Очевидно, что прибыли и убытки при торговле на товарном рынке являются результатом изменения цен, но это утверждение не в полной мере отражает суть происходящего на вашем торговом счете. В торговле фьючерсами используется финансовый рычаг, так называемый леверидж, и крайне важно разобраться в том, как его использовать в собственных интересах, а не в ущерб торговому капиталу.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Леверидж

Финансовый рычаг или леверидж (англ. leverage) дает возможность купить или продать фьючерсный контракт, используя относительно небольшое количество личных средств. В биржевой терминологии эти средства называют депозитной маржей или гарантийным обеспечением (англ. initial margin). Фактически это установленное биржей количество средств, необходимых для открытия фьючерсной позиции.

В определенный день депозитная маржа в размере 1000$ может позволить вам купить или продать фьючерс на соевые бобы стоимостью 25 000$. Для покупки фьючерсного контракта на обыкновенные акции на сумму 200 000$ достаточно 2000$. Чем меньше маржинальное требование по отношению к стоимости фьючерсного контракта, тем больше будет финансовый рычаг.

Гарантийное обеспечение

Гарантийное обеспечение (фьючерсная маржа) – это возвращаемый страховой взнос для открытия фьючерсной позиции. Взимается он как с покупателя, так и с продавца.

Важно понять разницу между маржей, используемой на фьючерсном рынке и на рынке акций. Термины используются одинаковые, но, на самом деле, это абсолютно разные понятия.

На фондовом рынке под маржей подразумевается сумма залога, под которую брокером выделяется заем для покупки акции, облигации или ETF. Номинально вы становитесь владельцем купленных активов. Причем заемные средства возвращаются брокеру с процентами за пользование кредитом. На практике это называется покупкой с маржей. Процентная ставка по маржинальному кредиту гораздо выше, чем проценты по банковским депозитам.

При покупке фьючерсного контракта вы не приобретаете право собственности, как в случае с акциями, а получаете право оперировать фьючерсной позицией в обмен на страховой депозит.

Маржа на рынке фьючерсов – это небольшой процент от стоимости контракта, около 3 – 12%, в отличие от маржи на фондовом рынке, которая составляет 50% от номинальной стоимости приобретенных акций.

Когда рыночная конъюнктура меняется, и дневная волатильность повышается, исходя из условий рынка и маржинальной методологии клиринговой палаты, по причине более высокого риска маржинальные требования к счету могут быть увеличены. Имейте ввиду, что уровень маржи у брокера обычно выше, чем на бирже.

Поддерживающая маржа

Поддерживающая маржа – еще одно, не менее важное понятие, в котором следует разобраться каждому трейдеру. Это минимальное количество средств, которое должно постоянно находиться на торговом счете для поддержания открытой позиции.

Размер такой маржи указывается в спецификациях контрактов на официальном сайте Чикагской товарной биржи (CME). Если количество средств упадет ниже уровня поддерживающей маржи, может быть несколько вариантов развития ситуации. Вы можете получить маржин колл и от вас потребуется внести дополнительные средства, чтобы счет снова вернулся к уровню начальной маржи. Если же у вас не хватает средств для обеспечения открытых позиций, то необходимо уменьшить их объем в соответствии с остатком средств на счете. В противном случае ваши позиции будут автоматически ликвидированы.

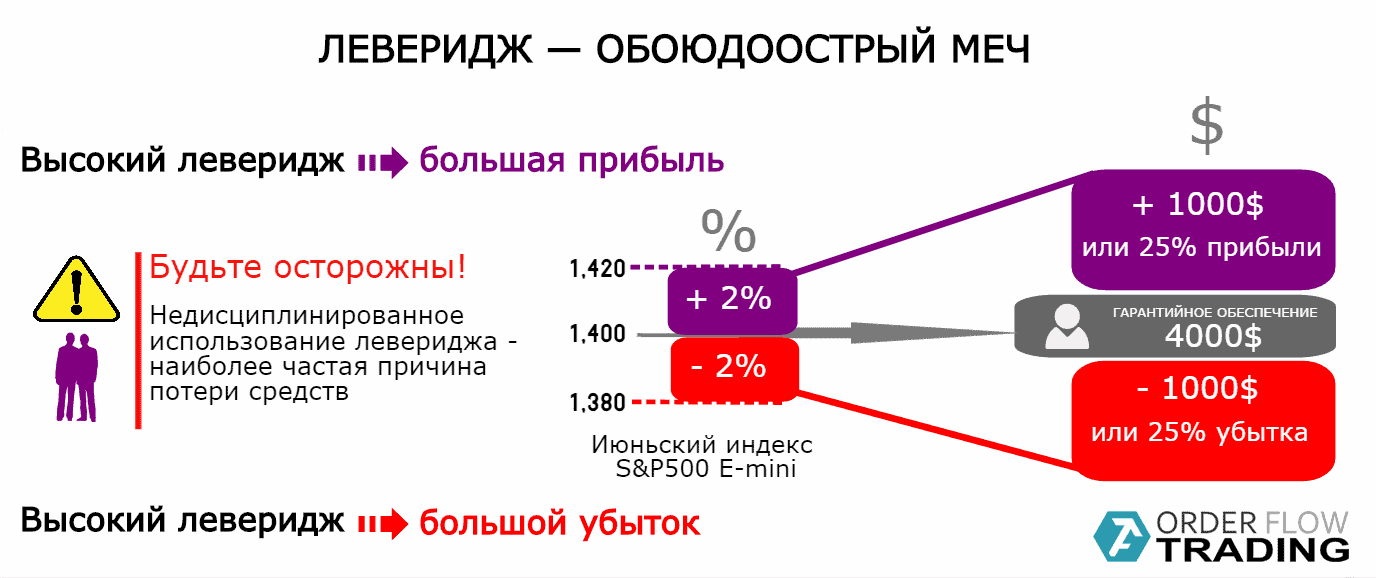

Если вы спекулируете фьючерсными контрактами, и цена идет в прогнозируемом вами направлении, использование большого левериджа может принести вам высокую прибыль по отношению к начальной марже. И наоборот, если цена двинется в противоположную сторону, финансовый рычаг может спровоцировать большие потери. Из вышесказанного становится понятно, что леверидж – это обоюдоострый меч.

Давайте, предположим, что в преддверии роста цен вы покупаете в июне один июньский фьючерсный контракт на акции S&P 500 E-mini, когда индекс торгуется на уровне 1400. Допустим, ваше гарантийное обеспечение составляет 4000$. Поскольку стоимость фьючерсного контракта в 50 раз превышает стоимость индекса, любое изменение цены индекса на один пункт будет приводить к получению прибыли или убытка в размере 50$.

Использование левериджа

Таким образом, увеличение индекса от отметки 1400 до уровня 1420 принесло бы прибыль в размере 1000$ (20×50 долларов США), а уменьшение с 1400 до 1380 – означало бы потерю в размере 1000$. Это 25%-ная прибыль или убыток в результате менее чем 2%-ного изменения фондового индекса!

Другими словами, при покупке (или продаже) фьючерсного контракта вы получаете в точности такой же абсолютный доход, как если бы фактически владели обозначенными в контракте товарами (или продавали их). Низкие требования к марже резко увеличивают относительные доход или убыток.

Поэтому торговля фьючерсами требует от трейдера не только достаточных финансовых ресурсов, но и необходимых качеств характера. Одно дело, когда стоимость вашего портфеля обыкновенных акций снижается с 200 000$ до 190 000$ (пятипроцентный убыток), и совсем другое дело, по крайней мере, в эмоциональном смысле, депонировать 20 000 долларов в качестве маржи и в результате пятипроцентного падения цены потерять половину из этих средств.

Всем, кто рассматривает возможность торговли фьючерсными контрактами – будь то сахар или биржевые индексы, свинина или нефть – важно разобраться в концепции левериджа, а также в размере прибылей и убытков, возникающих в результате изменения цены фьючерса на ту или иную величину. Если вы не можете позволить себе такой риск, единственный разумный совет – не торгуйте. Торговля фьючерсами не для всех.

Фьючерсы – первые шаги

Широкая линейка обращающихся на FORTS фьючерсов и опционов привлекает внимание к этому рынку многих новых потенциальных участников. Ведь именно здесь у них есть возможность торговать недоступными на других биржах активами: индексом РТС, золотом, нефтью, процентными ставками. Однако эти инструменты несколько сложнее акций и облигаций, но и потенциально более доходны. Начнем с более простого – фьючерсов.

Для большинства людей, даже тех, кто давно работает на финансовом рынке, слова фьючерс, опцион, деривативы ассоциируются с чем-то чрезвычайно далеким, непонятным и мало связанным с их повседневной деятельностью. Между тем практически каждый, так или иначе, сталкивался с производными инструментами.

Самый простой пример: многие из нас привыкли следить за динамикой мирового нефтяного рынка по ценам эталонных сортов – Brent или WTI (Light Crude). Но не все знают, что когда говорят о росте/падении котировок на сырье в Лондоне или Нью-Йорке, то речь идет о ценах фьючерсов на нефть.

Смысл фьючерса чрезвычайно прост – две стороны заключают сделку (контракт) на бирже, договариваясь о купле-продаже некого товара по истечении определенного срока по оговоренной фиксированной цене. Такой товар называется базовым активом. При этом основным параметром фьючерсного контракта, о котором договариваются стороны, является именно цена его исполнения. Заключая сделку, участники рынка могут преследовать одну из двух целей.

Для одних цель состоит в том, чтобы определить обоюдно приемлемую цену, по которой в день исполнения контракта будет осуществляться реальная поставка базового актива. Договариваясь о цене заранее, стороны страхуют себя от возможного неблагоприятного изменения рыночной цены к указанной дате. В этом случае никто из участников не стремится извлечь прибыль из самой сделки с фьючерсом, но заинтересован в ее исполнении таким образом, чтобы были соблюдены заранее спланированные показатели. Очевидно, что такой логикой при заключении фьючерсных контрактов руководствуются, например, производственные предприятия, закупающие или продающие сырьевые товары и энергоресурсы.

Для другого типа участников срочного рынка цель – заработать на движении цены базового актива за срок с момента заключения сделки до ее закрытия. Игрок, которому удалось правильно спрогнозировать цену, в день исполнения фьючерсного контракта получает возможность купить или продать базовый актив по более выгодной цене, а значит извлечь спекулятивную прибыль. Очевидно, что вторая сторона сделки будет вынуждена совершать ее по невыгодной для себя цене и, соответственно, понесет убытки.

Понятно, что в случае неблагоприятного развития событий для одного из участников, у него может возникнуть соблазн уклониться от исполнения обязательств. Это неприемлемо для более удачливого игрока, так как его прибыль формируется именно за счет средств, уплачиваемых проигравшим. Поскольку на момент заключения фьючерсного контракта оба участника рассчитывают оказаться в выигрыше, они одновременно заинтересованы в том, чтобы застраховать сделку от недобросовестного поведения терпящей убытки стороны.

Вопрос контрагентских рисков напрямую стоит не только перед спекулянтами, но и перед компаниями, страхующимися (хеджирующимися) от неблагоприятного изменения цены. В принципе, представителям реального бизнеса достаточно было бы скрепить договор крепким рукопожатием и печатью компании. Такая двусторонняя внебиржевая сделка называется форвардным контрактом. Однако жадность одной из сторон может оказаться непреодолимой: зачем терпеть убыток по контракту, если ваш прогноз не оправдался и вы, допустим, могли бы продать товар дороже, чем оговорено в форварде. В этом случае второму участнику сделки придется инициировать длительные судебные разбирательства.

Оптимальное решение проблемы гарантий заключается в привлечении независимого арбитра, главная роль которого заключается в том, чтобы обеспечить исполнение сторонами их обязательств вне зависимости от того, насколько велики будут убытки одного из участников. Именно эту функцию на рынке фьючерсов выполняет биржевой клиринговый центр (КЦ). Фьючерсный контракт заключается в биржевой системе, и центр клиринга следит за тем, чтобы в день расчетов каждый из участников торгов выполнил свои обязательства. Выступая в роли гаранта исполнения контрактов, клиринговый центр обеспечивает получение заработанных денег удачливым спекулянтом или хеджером (страхующейся стороной) вне зависимости от поведения другого участника сделки.

С юридической точки зрения, совершая сделку на бирже, трейдеры заключают контракт не между собой – для каждого из них другой стороной по сделке выступает клиринговый центр: для покупателя продавцом и, наоборот, для продавца покупателем (см. рис. 1). В случае возникновения претензий в связи с неисполнением фьючерсного контракта противоположной стороной биржевой игрок будет требовать компенсации неполученной прибыли именно от клирингового центра как от центральной стороны по сделкам для всех участников рынка (для этого в КЦ существуют специальные фонды).

Арбитраж клирингового центра также защищает участников торгов от теоретической патовой ситуации, в которой исполнить обязательства по контракту не смогут обе стороны. Де-юре и де-факто, заключая фьючерсную сделку на бирже, трейдер не оказывается связан с конкретным контрагентом. Клиринговый центр выступает главным связующим элементом на рынке, где равный объем длинных и коротких позиций позволяет обезличить рынок для каждого из участников и гарантировать исполнение обязательств обеими сторонами.

Кроме того, именно отсутствие привязки к определенному контрагенту позволяет участнику рынка выйти из позиции, заключив оффсетную сделку с каким угодно игроком (а не только с тем, против которого открывалась позиция). К примеру, у вас был открыт фьючерс на покупку. Чтобы закрыть длинную позицию вам нужно продать фьючерсный контракт. Если вы продаете его новому участнику: ваши обязательства аннулируются, а у клирингового центра остается короткая позиция против длинной у нового игрока. При этом на счете участника, продававшего контракт в то время, когда вы только открывали позицию, никаких изменений не происходит – у него остается короткий фьючерс против длинной позиции клирингового центра.

Такая система гарантий, конечно же, выгодна участникам рынка, но связана с большими рисками для клирингового центра. Ведь в случае отказа проигравшей стороны от уплаты долга у КЦ нет иного пути, кроме как выплатить прибыль выигравшему трейдеру из собственных фондов и начать судебное преследование задолжавшего участника торгов. Подобное развитие событий, безусловно, не является желательным, поэтому клиринговый центр вынужден страховать соответствующий риск еще в момент заключения фьючерсного контракта. С этой целью с каждого из участников торгов в момент купли-продажи фьючерса взимается так называемое гарантийное обеспечение (ГО). Фактически оно представляет собой залоговый депозит, который будет потерян участником, отказавшимся от уплаты долга. По этой причине гарантийное обеспечение также часто называют депозитной маржой (третий термин – начальная маржа, так как она взимается при открытии позиции).

В случае дефолта проигравшей стороны именно за счет средств депозитной маржи и будет выплачена прибыль другому участнику сделки.

Гарантийное обеспечение выполняет еще одну важную функцию – определение допустимого объема сделки. Очевидно, что при заключении соглашения о купле-продаже базового актива в будущем никакого перечисления денежных средств между контрагентами не происходит до момента исполнения контракта. Однако возникает необходимость «контролировать» объемы сделок с тем, чтобы на рынке не возникали ничем необеспеченные обязательства. Страховкой того, что участники, заключившие фьючерсные контракты, намерены их исполнить, и что у них есть для этого необходимые средства и активы, и является гарантийное обеспечение, которое, в зависимости от инструмента, составляет от 2 до 30% от стоимости контракта.

Таким образом, имея на счету 10 тысяч рублей, участник торгов не сможет спекулировать фьючерсами на акции стоимостью, например, 1 млн рублей, однако сможет фактически совершать маржинальные сделки с кредитным плечом до 1 к 6,7 (см. таблицу 1), что существенно превышает его инвестиционные возможности на рынке акций. Впрочем, увеличение финансового рычага, естественно, влечет за собой пропорциональный рост рисков, что необходимо четко осознавать. Также нужно отметить, что минимальная базовая ставка ГО может быть увеличена решением биржи, например, при росте волатильности фьючерса.

Табл.1 Гарантийное обеспечение в FORTS

(минимальный базовый размер ГО в процентах от стоимости фьючерсного контракта и соответствующее ему плечо)

Обеспечение

Расчет гарантийного обеспечения

Гарантийное обеспечение рассчитывается на основе рисков отдельных инструментов. Для расчета риска позиции при заданном сценарии используется принцип портфельного маржирования. Риски по отдельным инструментам неттируются с учетом известных ценовых взаимосвязей между инструментами таким образом, что при расчете возможного убытка по одним инструментам может быть учтена предполагаемая прибыль по другим. Получившийся риск портфеля служит основой для вычисления размера требуемого гарантийного обеспечения.

Рассчитать и спрогнозировать гарантийное обеспечение по портфелю позволяет Модуль расчета гарантийного обеспечения

Материалы:

Средства обеспечения

В качестве обеспечения принимаются различные типы активов:

| Вид актива | Принимается в обеспечение |

|---|---|

| Российские рубли | + |

| Иностранные валюты | + |

| Акции | + |

| ОФЗ | — |

| Корпоративные облигации | — |

В качестве средств Гарантийного обеспечения для Расчетных кодов, не подключенных к Единому пулу, принимаются российские рубли, иностранные валюты.

В качестве средств Гарантийного обеспечения для Расчетных кодов Единого пула принимаются активы, принимаемые в обеспечение на фондовом рынке (с помощью передачи профиля рублей), либо активы валютного и фондового рынка, являющиеся базовыми активами для фьючерсных контрактов на срочном рынке (с помощью передачи профиля актива).

Иностранные валюты и ценные бумаги для расчетных кодов, не подключенных к Единому пулу, учитываются на основе ежедневной переоценки с дисконтом, равным минимальному уровню ставки обеспечения первого уровня.

Активы, принимаемые в обеспечение для счетов Единого пула, переоцениваются во время каждого клиринга и учитываются с дисконтом, равным минимальному уровню ставки обеспечения первого, второго или третьего уровня с учетом лимитов концентрации.

Порядок использования средств

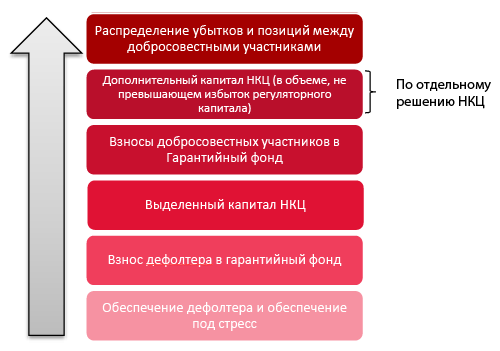

В НКЦ установлена пятиуровневая система использования средств в случае дефолта одного или нескольких участников клиринга.

* НКЦ может инициировать процедуру распределения убытков после исчерпания всех средств Гарантийного фонда. При этом закрываются позиции добросовестных участников, имеющих противоположные позиции по данному инструменту, по цене, позволяющей ограничить убыток НКЦ размером выделенного капитала.

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Обеспечение гарантийных обязательств по 44-ФЗ: что это и как работает? Подробная инструкция

Еще год назад согласно 44-ФЗ заказчики были обязаны требовать от поставщиков предоставление обеспечения гарантийных обязательств по контракту, если в техническом задании указывались требования к гарантии (124-ФЗ). Теперь такой обязанности у заказчиков нет, с 1 июля 2020 г. она заменена на право. Но все же осталось много непонятных моментов по этой теме.

Многие поставщики и заказчики до сих пор не разобрались в вопросе обеспечения гарантийных обязательств. Масла в огонь подлили новые изменения в 44-ФЗ, принятые 124-ФЗ от 24 апреля 2020 г.

Обеспечение гарантийных обязательств – что это за мера, и для чего она нужна?

Вносить гарантийные обязательства можно двумя способами – деньгами и банковской гарантией. В обоих случаях поставщик предоставляет их заказчику до того, как был подписан акт приемки по контракту для обеспечения гарантии качества товара (работы, услуги) на весь гарантийный период эксплуатации.

Чтобы получить бесплатную консультацию в рамках тендерного сопровождения — просто заполните форму обратной связи или позвоните по номеру: 8 (800) 201-12-78

В ч.4 ст.33 44-ФЗ встречается термин «гарантийные обязательства». Что входит в это понятие?

Важной особенностью является то, что заказчик может предъявлять требования к товарам/работам/услугам при необходимости, то есть, когда посчитает это нужным. Кроме случаев, когда предметом закупки являются машины и оборудование. Тогда это будет обязанностью. Поэтому участникам закупок следует внимательно читать извещение и тендерную документацию на предмет наличия в них этого условия.

Начинающие поставщики не видят разницы между обеспечением гарантийных обязательств и обеспечением исполнения контракта. Это совершенно разные меры, которые не следует путать между собой.

Обеспечение исполнения контракта предоставляется заказчику в виде денежных средств или банковской гарантии участником, выигравшим торги при заключении контракта для снижения возможных финансовых рисков заказчика в случае неисполнения или некачественного исполнения поставщиком работ.

В чем отличие обеспечения гарантийных обязательств от обеспечения исполнения контракта

Назовем отдельно еще 2 отличительные особенности помимо названных выше:

1) Заказчик может выставить требование об обеспечении гарантийных обязательств даже тогда, когда внесение обеспечения исполнения контракта не требуется. Например, при приобретении компьютерной техники путем электронного запроса котировок заказчик может не устанавливать требование об ОИК (ч.1 ст.96 44-ФЗ), но может потребовать гарантийные меры, т.к. при закупках оборудования обязан обозначить требования к гарантийным обязательствам в техническом задании.

2) ОИК предоставляется победителем закупки до подписания контракта, а обеспечение ГО предоставляется поставщиком (исполнителем, подрядчиком) до подписания акта с Заказчиком.

Случаи обязательного предоставления гарантийных мер

Поставщик обязательно должен предоставлять обеспечение гарантийных обязательств, если это требование заказчик прописал в документации. Несмотря на то, что с 1 июля 2020 г. установление этого требования является для заказчика правом, а не обязанностью (ч.2.2. ст.96 44-ФЗ), поставщик обязан его выполнить, если заказчик свое право использовал.

Если заказчик это требование установил, то оно действует на всех претендентов на контракт без исключения (включая представителей СМП и СОНКО).

Требовать обеспечение гарантийных обязательств заказчик может только тогда, когда в контракте указаны гарантийные обязательства, в том числе требования к гарантийному сроку на приобретаемую продукцию (работы, услуги).

Согласно ч.4 ст. 33 44-ФЗ заказчик обязан требовать гарантийные меры, если закупаются машины и оборудование. В остальных случаях установление данного требования является всего лишь правом.

Списка закупок, по которым заказчик «вправе» требовать гарантийные меры, в контрактном законодательстве нет. Например, при закупке шкафов или строительных услуг заказчик, скорее всего, пропишет требования по гарантийным обязательствам. Но может и не делать этого, все зависит от его предпочтений.

Чтобы получить бесплатную консультацию в рамках тендерного сопровождения — просто заполните форму обратной связи или позвоните по номеру: 8 (800) 201-12-78

В практике госзаказа встречаются случаи, когда заказчики устанавливают требование к гарантии качества и сами не понимают, для чего они это делают. Такие ситуации свойственны при приобретении продуктов питания, лекарственных препаратов, программного обеспечения. Плохо то, что, не разобравшись, заказчики одновременно требуют вносить обеспечение гарантийных обязательств в таких закупках. Путаница возникает вследствие того, что заказчики не различают термины «гарантийные обязательства» и «остаточный срок годности». Минус в том, что предъявление требований к гарантии и к обеспечению гарантийных обязательств в названных случаях формально не нарушают 44-ФЗ.

Размер обеспечения гарантийных обязательств и срок их предоставления

В ч.2.2 ст.96 44-ФЗ сказано, что размер обеспечения гарантийных обязательств не может превышать 10% начальной (максимальной) цены контракта. Например, если НМЦК составляет 1 млн. рублей, то ГО может быть установлено от 0 до 100 тыс. руб. включительно.

Говоря о сроках внесения ОГО, следует руководствоваться п.1 ч.13 ст.34 44-ФЗ: если заказчик установил данное требование, то в проекте контракта он обязан указать порядок и сроки предоставления исполнителем обеспечения гарантийных обязательств.

Особенный интерес вызывает ч.7.1 ст.94 44-ФЗ, в которой сообщается, что, если заказчик указывает требование об обеспечении ГО, то документ о приемке товара или работ оформляется после того, как исполнитель внес данное обеспечение в соответствии с нормами 44-ФЗ (это не относится к отдельному этапу исполнения контракта).

То есть обеспечение гарантийных обязательств нужно вносить в указанные заказчиком сроки ДО оформления приемочного документа, иначе заказчик просто не подпишет документы.

Способы обеспечения гарантийных обязательств по 44-ФЗ

Выше мы эти способы называли:

Какой именно способ выбрать, решает сам исполнитель. Руководствоваться следует суммой гарантийных обязательств и сроком гарантии. Первый вариант подойдет, если сумма и срок гарантии небольшие, в остальных случаях целесообразно будет оформить банковскую гарантию.

Правила оформления банковской гарантии указаны в ст. 45 44-ФЗ. Причем, поставщик вправе взять как одну общую банковскую гарантию, так и две. Одна гарантия покроет обеспечение исполнения контракта до заключения контракта, а вторая — обеспечение ГО до подписания приемочных документов.

Одна общая банковская гарантия будет обеспечивать исполнение работ по контракту, а также содержать обязательства банка по обеспечению гарантийных обязательств. Такая мера предоставляется заказчику до подписания контракта.

Согласно ч.3 ст.96 44-ФЗ банковская гарантия, как для обеспечения исполнения контракта, так и для обеспечения гарантийных обязательств, должна будет действовать не менее 1 месяца после исполнения контрактных обязательств (превышать срок исполнения обязательств по контракту не менее чем на 1 месяц).

Способы обеспечения гарантийных обязательств могут меняться один на другой (при желании исполнителя). Об этом праве поставщика говорится в ч.7 ст.96 44-ФЗ.

Еще одной отличительной особенностью обеспечения гарантийных обязательств от ОИК является то, что его размер нельзя уменьшить на размер уже выполненных работ.

Срок возврата гарантийных мер по 44-ФЗ

В 44-ФЗ ничего не говорится о том, как можно вернуть обеспечение гарантийных обязательств. А о возврате ОИК подробно говорится в ч.27 ст.34 44-ФЗ, поэтому заказчики пользуются этим положением:

Рекомендуем внимательно изучать проект контракта на предмет сроков возврата. Если заказчик их не указал, то воспользуйтесь своим правом отправить ему запрос на разъяснение положений документации о закупке с просьбой указать этот срок.

Возможно ли отменить ранее установленные в контракте требования об обеспечении гарантийных обязательств?

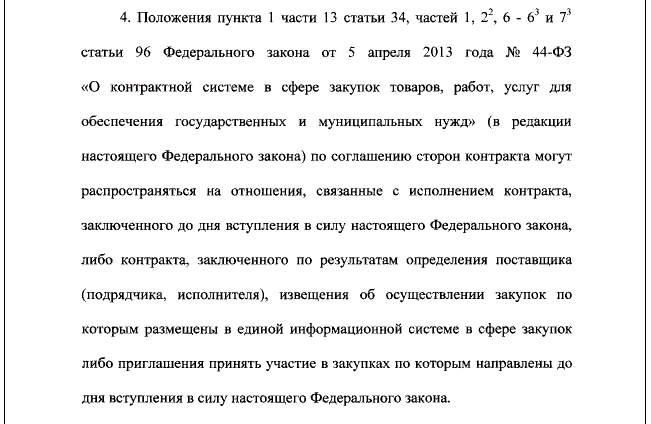

Чтобы ответить на этот вопрос, обратимся к ч.4 ст.5 124-ФЗ:

Норма приобрела силу с 24 апреля 2020 года!

Странность этого пункта породило множество разночтений со стороны заказчиков, руководителей бизнеса и контролирующих ведомств. С одной стороны данное положение направлено на распространение «права» заказчика требовать гарантийные меры на контракты, заключенные до 1 июля 2020 г. А с другой стороны — запрещает вносить изменения в уже заключенные контракты. Таким образом, сам собой возникает вывод, что применять данное положение возможно только при формировании планов, объявлении и внесении изменений в мероприятия, организованные в промежуток 24 апреля 2020 г. – 1 июля 2020 г.

Чтобы получить бесплатную консультацию в рамках тендерного сопровождения — просто заполните форму обратной связи или позвоните по номеру: 8 (800) 201-12-78

Заключение

Сделаем выводы из всего сказанного.

Заказчик устанавливает требование по обеспечению гарантийных обязательств при необходимости (не распространяется на закупку машин и оборудования). Оно не может превышать 10% от НМЦК. В большинстве случаев обеспечение ГО устанавливается в процедурах, предметом которых являются товары, в паспорте которых прописан гарантийный срок эксплуатации.

При установлении заказчиком гарантийных мер в проекте контракта должны быть указаны порядок и сроки их внесения, а также сроки возврата.

Гарантийные меры можно предоставить 2-мя способами: деньгами или банковской гарантией. В противном случае заказчик не подпишет бумаги о приемке.

Внедрение законодателями в систему госзакупок обеспечения гарантийных обязательств явно не пришлись по душе поставщикам. Это очередные траты, которые следует учитывать при подсчете рентабельности того или иного участия в торгах. Сроки гарантийных обязательств могут очень надолго растянуться во времени, и возврат денежных средств может затянуться.

А с банковскими гарантиями связана другая негативная история. Во-первых, не все финансовые учреждения из перечня Минфина готовы сегодня предоставлять такие гарантии. Во-вторых, если сумма обеспечения ГО будет небольшой, то банк может отказать в выдаче гарантии. Часто это связано с тем, что у банка установлены лимиты суммы по выдаче БГ, ниже которых он не выдает гарантии.