кто то взял микрозайм на меня что делать

В кредитной истории появились заявки на получение микрозаймов

Я постоянно проверяю свою кредитную историю. В последнее время замечаю там заявки в МФО, в которые я не обращался.

Думаю, мои персональные данные попали в лапы мошенников. Теперь они периодически пытаются взять деньги за мой счет. К счастью, все микрофинансовые компании пока отказывают, но сама ситуация меня беспокоит.

Можно ли заранее отказаться от получения займов во всех возможных МФО или хотя бы в тех, где оформляют заявки онлайн? Например, написать в Центробанк и запретить выдавать займы по моему паспорту?

И насколько плохо для моей кредитной истории, что в ней появляются записи о заявках на получение займов и отказах в них?

Евгений, возможно, вы подавали заявки на займы, но забыли об этом. Так бывает, когда человек покупает что-нибудь в кредит или в рассрочку. Менеджеры некоторых магазинов рассылают заявки сразу по нескольким МФО по принципу «хоть кто-нибудь да одобрит».

Либо же вы пользовались сервисами для подбора микрозаймов. Такие сайты тоже отправляют заявки по всем организациям, а потом показывают клиенту одобренные варианты.

Если вы уверены, что не пытались оформить заем, значит, мошенники сделали это за вас. Хорошо, что вы регулярно проверяете кредитную историю. Большинство людей этого не делают, поэтому узнают, что на них повесили долг, от коллекторов или от приставов.

Т—Ж писал о том, что обычно делают аферисты с похищенными паспортными данными. Вот, почитайте:

Ситуация неприятная, но не безнадежная. Давайте разберемся, как помешать мошенникам обогащаться за ваш счет.

Где мошенники берут паспортные данные и зачем они им нужны

Я видел множество форумов и телеграм-каналов, где аферисты предлагают сотрудникам государственных и частных компаний заработать. Для этого просят пересылать им сканы паспортов клиентов за вознаграждение.

Вообще-то так нельзя. За подобные действия работнику грозит уголовная ответственность и лишение свободы на срок до 4 лет. Но не всех это останавливает.

Другой вариант похищения паспортных данных — это взлом. Например, человек когда-то отправлял по электронной почте фото паспорта. Злоумышленник может взломать его почтовый ящик, зайти в «отправленные» и найти фотографии.

Почему МФО отказывают мошенникам, которые похитили ваши паспортные данные

Для получения онлайн-займа не нужно идти в офис МФО, показывать свое лицо и оригинал паспорта. Этим и пользуются мошенники — они рассылают заявки с чужими паспортными данными по разным организациям.

В эту ситуацию вынужден был вмешаться Центробанк. Он настойчиво попросил микрофинансистов тщательнее проверять онлайн-заявки.

Вот какие способы для борьбы с мошенниками сейчас применяют МФО:

Еще МФО может распознать мошенника по тому, как он заполняет заявку на займ. Вот как это работает. Есть стандартная модель оформления заявки. Специальная система записывает и анализирует все действия посетителей на сайте. Если человек действует нестандартно — возможно, это мошенник. Его будут проверять тщательнее.

Например, нормальный клиент при первом обращении сначала посещает разделы сайта с условиями предоставления займов и способами возврата. А вот мошенник не читает такую информацию, ведь он не планирует отдавать деньги.

Обычно клиенты заполняют анкету, набирая информацию вручную. А мошенник может скопировать ее из экселевской таблички с персональными данными своих жертв. Еще странно, когда человек начинает писать одну фамилию, потом стирает и вводит другую. Подозрительно, если пишут ФИО или дату рождения очень долго либо с опечатками — обычно люди хорошо помнят, кто они и когда родились.

Таких параметров — сотни, их рассматривают в совокупности. Понятно, что и честный клиент может скопировать свои паспортные данные откуда-нибудь. Но чем больше странностей, тем выше вероятность отказа.

Думаю, что из-за таких проверок мошенникам пока и не удается получить деньги в долг от вашего имени. Но вы правильно беспокоитесь — не все МФО соблюдают инструкции Центробанка и используют эти методы. Рано или поздно преступники могут найти организацию, которая не слишком заморачивается с проверкой клиентов. Если им это удастся, действуйте по нашей инструкции.

Можно ли заранее отказаться от займов во всех МФО

Центробанк тут не поможет — он не ведет списки клиентов, которым запрещено выдавать займы. Решение об одобрении или отказе по заявке принимает сама МФО на основании своих внутренних документов и требований законодательства.

Пока не существует такого места, где можно поставить галочку напротив графы «не давать в долг» и спать спокойно. В кредитной истории тоже нет такой опции.

Вы пишете, что хотели бы запретить МФО оформлять договора на ваши паспортные данные. Для этого придется направить заявление по почте каждой организации. В государственном реестре МФО сейчас 2 тысячи компаний, и постоянно появляются новые. Вы разоритесь на марках.

Как помешать мошенникам получать займы

Даже если мошенники смогут получить займ, у вас будет железное алиби — договор оформлен по недействительному паспорту. Это пригодится при переговорах с МФО или в суде, если до него дойдет дело.

Т—Ж писал, как и где получить новый паспорт:

Как спасти кредитную историю

Отказы микрофинансовых организаций ухудшают кредитную историю. Более того, некоторые кредиторы отрицательно расценивают сам факт обращения в МФО. Даже если клиент получил деньги и полностью расплатился без просрочек. Они считают — раз человек берет в долг на короткий срок под высокий процент, его финансовое положение оставляет желать лучшего.

Вы можете оспорить информацию в кредитной истории. Для начала стоит отправить заявления во все МФО, где мошенники пытались получить деньги от вашего имени.

Укажите в заявлениях, что не обращались в организацию за получением займов. Кто пытался оформить договор по вашим паспортным данным — вам неизвестно, но теперь в кредитной истории содержатся недостоверные сведения. Просите провести проверку и удалить из кредитной истории записи об обращениях за займами.

Такое заявление МФО обязано зарегистрировать в течение 3 рабочих дней с момента получения. Еще 12 рабочих дней дается на ответ.

Если МФО откажется идти навстречу, отправляйте заявление в бюро кредитных историй. Оно проведет проверку, запросит у МФО информацию и примет решение об удалении недостоверных сведений. Бюро обязано ответить на заявление в течение 30 дней с момента получения.

Если бюро откажется удалять сведения из кредитной истории, вы вправе обжаловать такое решение через суд.

Кратко

Если в кредитной истории появились незнакомые заявки, не спешите кричать «Караул! Мошенники!» Возможно, вы покупали что-то в кредит или в рассрочку, а сотрудник магазина разослал запросы по всем МФО.

Бесполезно требовать от Центробанка, чтобы он запретил микрофинансовым организациям выдавать займы по вашим паспортным данным.

За преднамеренную порчу паспорта или его утерю предусмотрен штраф до 300 рублей.

Вы можете оспорить недостоверные сведения в кредитной истории. Для этого нужно обратиться в бюро кредитных историй с письменным заявлением.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Заем не брал, а долг имеется: как бороться с кредитами на чужое имя

В конце января комментатор «Матч-ТВ» Роман Нагучев получил неожиданное письмо из суда. Там оказался судебный приказ о взыскании долга по займу, который Нагучев якобы взял в Новосибирске 5 марта 2019 года. Выдала этот кредит микрофинансовая организация (МФО) «Займер». Только вот, как утверждает сам Нагучев, никаких денег он не брал. Более того, он никогда не был в Новосибирске, а 5 марта 2020-го находился за границей, рассказал он в своем Twitter.

В похожей ситуации двумя годами ранее оказался политик Леонид Волков. В феврале 2019-го он проверял свою кредитную историю и обнаружил, что должен около 70 000 руб. некоему ООО «Деньги Взаймы». Оказывается, в августе 2017-го кто-то взял на его имя 6000 руб. под 730% годовых. А вот предпринимателю Алексею из Петербурга (его фамилию The Village не называет) отказали в кредите потому, что бизнесмен задолжал неизвестной ему МФО 3500 руб. О долге мужчина узнал из письма приставов за полгода до этого, но ничего не предпринял.

В большинстве своем проверка минимальна, а риски закладываются в высокий процент. Предложений на рынке достаточно: «на карту мгновенно», «под 0% через 15 минут» и так далее.

«Лояльностью» МФО пользуются мошенники. Их схемы бывают очень разнообразны, рассказывает адвокат МКА «Вердиктъ» Дмитрий Джулай. Чтобы взять кредит офлайн по оригиналу паспорта (например, если он был утерян), они могут подделать фотографию или подобрать «заемщика», похожего на настоящего владельца документа. С онлайн-займами все еще проще: преступникам достаточно просто вбить персональные данные гражданина либо с их помощью подделать сканы документов.

По словам Бычкова, займы, которые выдают в результате таких схем, чаще всего небольшие. Ведь сами МФО могут идентифицировать клиента только если сумма кредита не превышает 15 000 руб. Если она больше, то проводить проверку должна уже кредитная организация, с которой у МФО заключен договор или соглашение о сотрудничестве. Но это ограничение не всегда может защитить от крупных долгов, потому что преступники могут взять на имя гражданина сразу несколько небольших кредитов (до 15 000 руб.). В таком случае все они, как правило, оформляются в один день, чтобы данные о выдаче не успевали дойти до бюро кредитных историй (БКИ), замечает Бычков.

Чаще всего данные попадают к мошенникам не из-за взлома системы, а из-за недобросовестных сотрудников.

Чаще всего паспортные данные оказываются у злоумышленников в результате различных утечек из банков, салонов связи, МФО, билетных агентств и других организаций, которые массово работают с такими сведениями. Причем, как правило, не из-за взлома системы, а из-за недобросовестных сотрудников, которые крадут и продают эту информацию, обращает внимание Ашот Оганесян, основатель и технический директор SmartLine Inc – разработчика программных средств защиты от утечек. Полностью защитить свои данные от этого вряд ли возможно.

Жертвой такого рода мошенничества может стать каждый.

Но особенно стоит опасаться активным интернет-пользователям, чьи данные могли уйти с различных онлайн-площадок, а также тем, кто недавно остался без паспорта (документ украли или он потерялся), предупреждает Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров.

Другие факторы повышенного риска – хорошая кредитная история и высокий уровень дохода, замечает Бычков. С таким «набором» гражданину, а точнее, мошеннику под его именем, могут без проблем одобрить заем.

Как себя обезопасить?

О кредите важно вовремя узнать. Чем раньше, тем больше способов защиты.

Чтобы выяснить, не брали ли преступники кредит на ваше имя, нужно проверить:

Проверить кредитную историю можно через «Госуслуги», направив запрос в Центральный каталог кредитных историй (ЦККИ). Из ЦККИ заявителю пришлют список бюро кредитных историй (БКИ), которые содержат сведения о нем, а также ссылки на сайты этих бюро. Нужно перейти по ним, зарегистрироваться и получить информацию обо всех займах, выданных на ваше имя (дважды в год услуга предоставляется бесплатно). Получить сведения из ЦККИ можно также в любом банке, МФО и любом бюро кредитных историй.

Что делать, если на ваше имя взяли кредит?

Что делать, если вы обнаружили за собой кредит, который не брали? Ответ во многом зависит от стадии взыскания.

Надо максимально подробно все выяснить: кто кредитор, реквизиты договора, сумма долга, стадия взыскания (досудебная, судебное или исполнительное производство). При возможности следует получить информацию в письменном виде – хотя бы в каком-нибудь мессенджере.

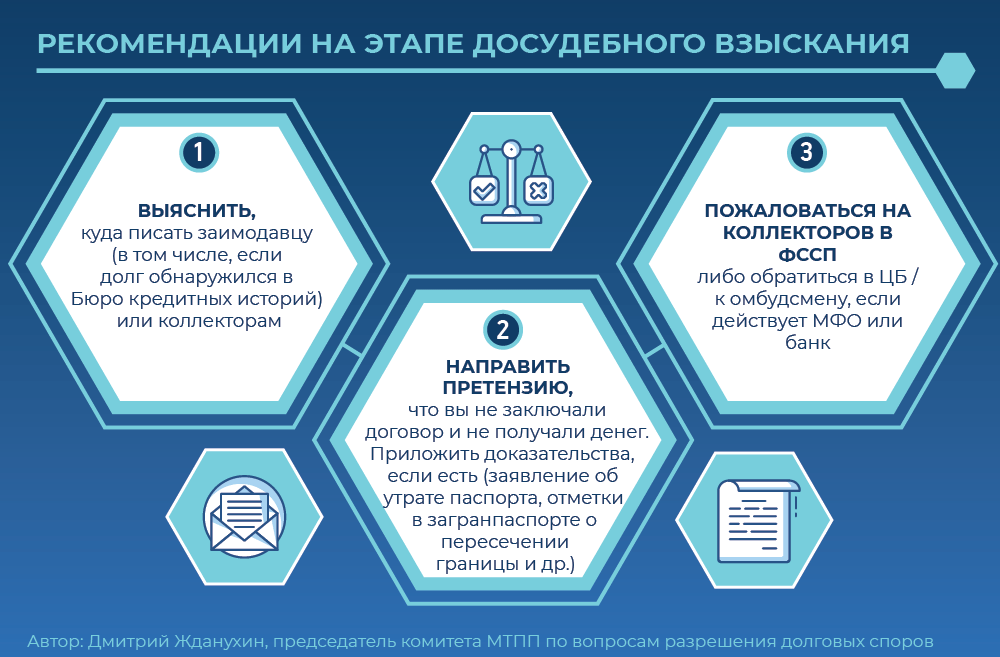

Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров

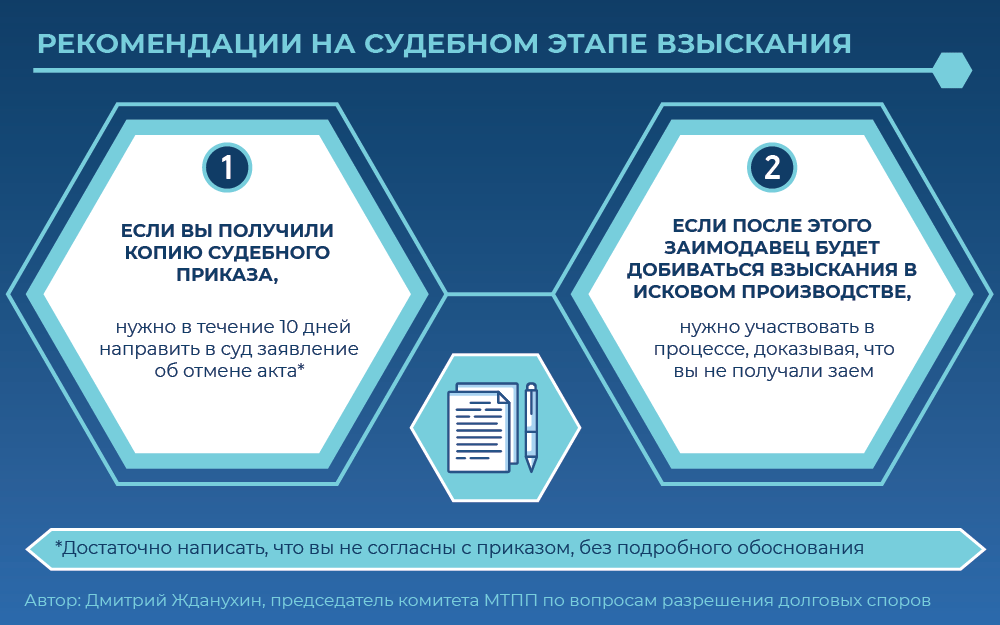

Если все это не помогло, придется обращаться в суд. Практики много, недействительными признают сделки, которые заключены как в офисе МФО, так и через онлайн-сервисы, делится Васанов. Он рассказывает, что нужно потребовать в иске к МФО:

В суде: как доказать, что ты не заемщик

Например, Марине Федотовой* удалось добиться признания незаключенным договора займа, который она якобы подписала в офисе МФО «Особый случай» в Москве. Заявительница настаивала, что в день, когда ей якобы выдали 3000 руб., она находилась на работе в Санкт-Петербурге. Красногвардейский райсуд Санкт-Петербурга этот довод Федотовой признал обоснованным (дело № 2-4571/2017).

Если подобных обстоятельств нет, то на помощь может прийти почерковедческая экспертиза, которая докажет, что подпись в договоре принадлежит не истцу. Конечно, все эти аргументы (за исключением утраты паспорта) не сработают, если заем взяли дистанционно. Но на такой случай есть другие доводы.

Например, можно сослаться, что номер, на который при регистрации заявки приходило сообщение с кодом подтверждения, равно как и банковский счет, на который перечисляли сумму займа, принадлежат не истцу, дает совет Бычков. Эти доказательства можно истребовать в судебном порядке с помощью соответствующих запросов. Также можно установить местонахождение электронного устройства (например, IP-адрес), с которого входили на сайт МФО, и доказать, что истца в тот момент в этом месте не было, объясняет Васанов.

Все эти аргументы, например, помогли Софье Кузьминой* в споре с МФК «Кредитех Рус» и коллекторской фирмой ООО «Кредитэкспресс Финанс». Советский райсуд Брянска признал, что заем в 9000 руб. МФК непосредственно Кузьминой не предоставлялся. Суд пришел к такому выводу, установив, что номер, который в «Кредитех Рус» указан как принадлежащий Кузьминой, на самом деле оформлен на другого человека. Кроме того, деньги МФК перечислила на карту «Альфа-банка», а у Кузьминой карт этого банка никогда не было. И, наконец, IP адрес устройства, с которого взяли заем, находится в Новосибирске, где у истицы нет ни временной, ни постоянной регистрации, установил суд и признал договор займа незаключенным (дело № 2-3848/2017).

Все упомянутые доводы могут помочь и в случае, если спор инициирует МФО, потребовав вернуть долг. В таком случае гражданину как минимум придется возражать против ее аргументов, а как максимум доказывать обоснованность встречного иска о признании договора незаключенным (если он его заявит).

Независимо от того, когда человек обнаружил «чужой» долг, ему стоит подать заявление о возбуждении уголовного дела, считает Васанов. Поскольку есть вероятность привлечь злоумышленников к ответственности. А еще на подачу такого заявления не помешает сослаться при оспаривании договора.

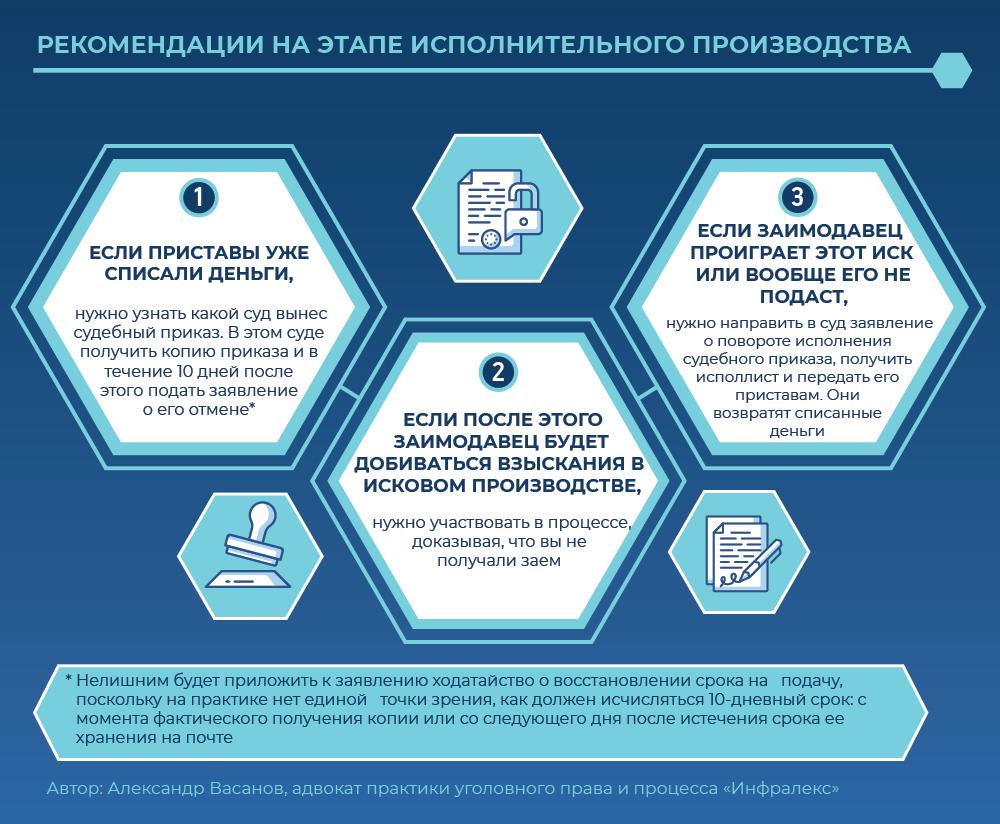

Но чаще всего о наличии кредита человек узнает, когда приставы уже списывают у него деньги, говорит Васанов.

На этот случай у нас тоже есть советы.

Как видно, с «чужими» долгами можно и нужно бороться. Есть хорошие шансы добиться своего. В этом на своем опыте убедился Роман Нагучев, чьей историей начинается статья. Комментатор отправил заявление об отмене судебного приказа, написал в Бюро кредитных историй и позвонил в «Займер». После этого ему прислали письмо из МФО. Организация признала, что Нагучев не получал заем, и попросила БКИ удалить эту информацию из его кредитной истории. Хэппи-энд был и у истории Леонида Волкова. Запись о «его» долге исчезла после писем в БКИ и ООО «Деньги Взаймы». А вот предпринимателю Алексею для этого пришлось дойти до суда, но итог был тот же – «очищенная» кредитная история.

Россиянам без их ведома выдают микрозаймы, а потом требуют вернуть с процентами. Как действовать в такой ситуации

На счета граждан без их ведома переводят деньги, а потом им звонят микрофинансовые компании и требуют вернуть заём с большими процентами. Мы узнали у юристов, как действовать в этой ситуации и почему нельзя оставлять деньги себе.

Что случилось

Историю инженера из Твери рассказывает «Российская газета». На счёт мужчины поступили 45 тысяч ₽ от неизвестного отправителя. Инженер обратился в свой банк, но вернуть деньги не смог, поскольку в переводе не было никаких реквизитов.

Через неделю мужчине позвонили из заполярного города, представились микрофинансовой организацией и спросили, как он будет погашать заём и проценты — 3% за каждый день, что деньги находятся на счёте мужчины.

В полиции помочь ничем не могли: ведь все деньги на месте, а сумма на счёте стала даже больше. В итоге мужчина смог вернуть деньги микрофинансовой организации. Правда, как он это сделал, «Российская газета» не уточняет.

Месяц назад СМИ писали о похожем случае: жительнице Москвы перевели 50 тысяч ₽, после ей позвонили, тоже представились МФО и сообщили, что женщина получила у них заём под 1% в день.

Как действовать, если на карту пришли деньги от неизвестного отправителя

Вероятно, деньги на карты россиян переводят недобросовестные микрофинансовые организации (МФО) и коллекторские организации, предполагает адвокат, старший партнёр адвокатского бюро Москвы «Афанасьев, Узденский и партнёры» Сергей Узденский.

Вот как он рекомендует действовать, если МФО требует вернуть деньги, которые человек у неё не брал.

1. Незамедлительно обратиться в полицию с заявлением, сообщить о преступлении. Полиция, скорее всего, разбираться не будет, но это обезопасит от обвинений в участии в преступной схеме.

2. Сразу же обратиться в свой банк с просьбой вернуть ошибочно полученные деньги отправителю. Если банк по каким-то причинам не может установить отправителя платежа, потребовать у МФО уточнить реквизиты, на которые возможно вернуть деньги без процентов.

3. Обратиться в МФО с заявлением о том, что никакого займа не оформлялось, и потребовать признать договор кредитования незаключённым.

4. Проверить свою кредитную историю. Если в ней есть запись о займе, попросить убрать её.

5. Если МФО не идёт навстречу и настаивает на том, что человек оформил кредит, нужно, в соответствии со статьёй 8 закона «О кредитных историях», обратиться в Бюро кредитных историй (БКИ). Подать заявление с требованием исключить из кредитной истории недостоверные сведения. БКИ по заявлению обязано запросить у МФО сведения о том, соответствует ли действительности информация в кредитной истории. На этом этапе, по словам адвоката, многие МФО, что называется, «дают заднюю», отказываются от претензий и удаляют информацию из кредитной истории.

6. Если МФО продолжает настаивать на том, что кредит оформлен, необходимо обратиться в суд с заявлением о признании договора с МФО незаключённым и требованием запретить МФО незаконную обработку ваших персональных данных.

При этом ни в коем случае нельзя делать две вещи:

Как защититься от ненужных микрозаймов

Вместо микрозайма лучше оформить кредитку с большим льготным периодом

Споры с МФО: как помириться в суде или до него

Хоть закон и регулирует деятельность МФО, сильно легче от этого не становится.

Центробанк следит, чтобы микрофинансовые организации не вгоняли заемщиков в кабалу: например, закон ограничивает максимальную процентную ставку, обязывает до получения займа предоставить заемщику информацию об условиях договора и возможности его изменения. Но количество просроченных договоров и клиентов в долговой яме растет с каждым годом.

Я участвовала в судах и выигрывала дела как со стороны должников, так и со стороны МФО. В статье расскажу, как из заемщика не превратиться в должника и что делать, если отношения с МФО уже так себе.

Центробанк может воздействовать только на компании, внесенные в государственный реестр микрофинансовых организаций. Реестр выложен на сайте Центробанка и постоянно обновляется. Рекомендую пользоваться именно этими данными: никто не сможет поручиться за полноту и достоверность информации на сторонних сайтах. Можно не скачивать реестр и проверить информацию по названию МФО.

Перед оформлением займа стоит проверить микрофинансовую организацию в этом реестре. Если обратиться в организацию, не внесенную в реестр, есть риск стать жертвой мошенников.

Также заемщик имеет право запросить у микрофинансовой организации документы о том, что она внесена в государственный реестр. По запросу МФО обязана предоставить свидетельство.

Центробанк утвердил табличную форму условий потребительского кредита — в ней 16 пунктов, которые должны быть в договоре займа. Разберем самые важные из них.

Валюта займа. Микрофинансовая организация вправе выдавать займы только в российских рублях — если предлагают в иностранной валюте, это нарушение законодательства.

Процентная ставка. С 28 января 2019 года максимальная ставка, под которую МФО могут выдавать микрозаймы продолжительностью меньше года, — 1,5% в день. С 1 июля 2019 максимальная ставка снизится до 1% в день.

МФО обычно указывают процентную ставку в день, а не в год. Это не нарушение или введение в заблуждение с точки зрения закона, но именно эти небольшие числа сбивают с толку и создают иллюзию выгоды — переплата 1% в день кажется незначительной, но на самом деле это 365% в год. Если проценты указаны за один день или за неделю, всегда считайте процентную ставку в год.

Микрофинансовая организация не может в одностороннем порядке увеличивать размер процентных ставок или менять порядок их определения по действующим договорам микрозайма. Также МФО не вправе сокращать срок действия договоров.

Уступка прав требования третьим лицам. Обратите внимание, есть ли в договоре условие о том, что МФО может передать право требования третьим лицам. Такое условие не нарушает закон, МФО вправе это сделать, но вы заранее будете знать о возможности такого варианта. Однако МФО может переуступить право требования, даже если этого нет в договоре.

Сначала читать, потом подписывать

Исполнение обязательств заемщиком. Убедитесь, что порядок и условия погашения займа не ограничиваются каким-то одним неудобным способом — например, наличными в кассе конкретного МФО на другом конце города. Недобросовестные МФО могут намеренно уклоняться от приема платежей, чтобы в дальнейшем сослаться на просрочку со стороны должника.

Досрочный возврат займа. По закону вы вправе вернуть всю сумму займа без предварительного уведомления МФО в течение 14 календарных дней после заключения договора. Заплатить проценты нужно будет только за фактический срок пользования деньгами МФО. Срок менее 14 дней не может быть установлен договором, это будет прямо противоречить закону. Срок больше 14 дней может быть согласован сторонами, но вряд ли МФО на это пойдут.

Если вы хотите досрочно вернуть заем, но указанные в законе 14 дней уже прошли, нужно письменно уведомить микрофинансовую организацию не менее чем за 10 дней до погашения. В этом случае микрофинансовая организация не имеет права применить штрафные санкции за досрочный возврат денег. Обычно легальные МФО не нарушают эту норму.

Если микрофинансовая организация отказывается принимать от вас заявления или какие-либо документы, отправляйте все заказным письмом с описью вложения, сохраните квитанцию об отправке и свой экземпляр описи. Так у вас будут доказательства, что вы пытались погасить долг и что в образовавшейся просрочке нет вашей вины. Это пригодится в суде, если дело дойдет до него.

Ответственность заемщика. Внимательно читайте пункты договора, в которых сказано о неустойке за несвоевременное погашение долга. Обратите внимание, может ли неустойка меняться в каких-то случаях: например, увеличиться с 2 до 5 процентов в зависимости от просрочки платежа.

Размер неустойки или штрафа за просрочку не может составлять больше 20% годовых, если за время нарушения на долг начислялись проценты. Если проценты не начислялись, штраф не может составлять более 0,1% от суммы просроченной задолженности.

Избегайте займов под залог имущества

Иногда МФО предлагают взять заем под залог имущества — обычно недвижимости или автомобиля. Риск в том, что если заемщик не сможет платить долг, имущество, которое он заложил по договору, будет продано на публичных торгах.

Пример из судебной практики: женщина взяла в долг у микрофинансовой организации 100 000 рублей под залог недвижимости, но не смогла отдать. В итоге суд взыскал: основной долг 50 000 рублей, проценты 52 500 рублей, неустойку 25 000 рублей. Денег у должницы не было, и взыскание обратили на долю в квартире: продали ½ квартиры площадью 40,5 м² на торгах с начальной продажной стоимостью 200 000 рублей.

Госдума сейчас рассматривает законопроект, запрещающий МФО выдавать займы под залог недвижимости, но пока такой вид кредитования вполне законен.

Еще несколько лет назад российские судьи не спешили становиться на сторону должника и одобряли практически все иски микрофинансовых организаций. Сейчас судебная практика меняется в лучшую для должников сторону, но о единообразии принимаемых решений говорить пока рано. Немало случаев, когда вопрос решался положительно для заемщика только в Верховном суде.

Скажу сразу: если не участвовать в судебном процессе, избегать коллекторов и не гасить долг, ситуация не улучшится. Суды массово выносят решения в пользу МФО — и к сумме долга, процентам и штрафу еще добавляется государственная пошлина, которую платит проигравшая сторона. Учитывайте, что судебный процесс по таким делам длится в среднем три-четыре месяца в одной инстанции.

Часто неблагоприятная судебная практика складывается из-за неучастия самого должника в судебном процессе. Если вы будете ходить в суд и озвучивать свою позицию, ситуация может развернуться в вашу сторону. Разберемся, какие есть варианты, если долг есть, а денег нет. Начнем с того, как делать не надо.

Не пытайтесь признать договор недействительным

Микрофинансовые организации действуют в рамках правового поля — конечно, за исключением мошеннических организаций. И договоры, которые МФО предлагают заключать, соответствуют всем формальным требованиям закона — признать их недействительными практически невозможно, если в них нет прямого нарушения закона.

Что делать, если взял в долг у мошенников

Если вы взяли в долг, а потом поняли, что условия договора нарушают закон, расторгать его придется в суде.

Если просто не платить проценты и не возвращать долг, мошенники вряд ли обратятся в суд для взыскания долга. Но у таких «компаний» обычно свои методы возврата долгов — не сильно дружелюбные и часто незаконные. Центробанк никак не сможет повлиять на ситуацию, единственный вариант — обратиться в правоохранительные органы.

Не говорите, что договор подписан под принуждением

Человек сам приходит в МФО с определенной целью — получить заем. Если человеку что-то не понравилось в условиях конкретного МФО, он мог встать и пойти в другую компанию.

При вынесении решения суд будет исходить из того, что обязательства должны исполняться, а односторонний отказ от обязательств недопустим. А ведь как раз и получается, что микрофинансовая организация должна была предоставить заем — предоставила; заемщик должен погашать долг — и не погашает. То есть выходит, что неправ заемщик.

Не пытайтесь объявить договор кабальным

Чтобы признать сделку кабальной, требуется одновременное наличие нескольких условий:

К договорам с МФО можно применить неблагоприятные обстоятельства — тяжелое финансовое положение заемщика. Но доказать остальные два обстоятельства практически невозможно.

На практике суды руководствуются тем, что, подписывая договор, человек выражает свое с ним согласие. Если он ставит свою подпись, предполагается, что он прочитал, изучил, понял содержимое договора и осознает, какие обязательства этот договор на него налагает и какую ответственность он будет нести за их несоблюдение. После подписания договора поздно говорить, что «что-то не понял», «не дочитал», «не увидел», «не заметил» и т. д. Суд будет считать, что если человек подписал договор, то он был с ним согласен.

Иногда суд признает договор «имеющим элементы кабальности», но все равно взыскивает задолженность с заемщика. Но в этом случае можно отсрочить исполнение решения. Например, судебная коллегия по гражданским делам Верховного суда Республики Карелия отсрочила взыскание долга на шесть месяцев, указав, что договор «имеет элементы кабальности».

Ссылаться на невыгодность сделки бесполезно: по мнению судов, это не является признаком кабальности договора — например, так решил Ленинградский районный суд Краснодарского края от 28.09.2018 г. по делу № 2-1073/2018.

Попытайтесь снизить проценты и штрафы

Если у заемщика есть долг, то его взыщут в любом случае — это обязательство по договору, которое должно соблюдаться и от которого нельзя отказаться, если одной стороне просто так захотелось. Но можно снизить проценты и штрафы — даже в несколько раз.

Может возникнуть вопрос: как на это соглашаются МФО, ведь неустойки и штрафы — их основная прибыль. Есть две причины: первая — статья 333 ГК РФ «Уменьшение неустойки». По смыслу этой статьи, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе ее уменьшить. По договорам, заключенным до 28 января 2019 года, снизить неустойку таким образом вполне реально: тогда еще не действовали ограничения по максимальной ставке и неустойке. Некоторые МФО сами понимают это на этапе подачи исков, поэтому снижают взыскиваемую сумму в несколько раз.

Еще по «старым» договорам суд учитывает позицию Верховного суда: проценты по займу вычисляют, исходя из средневзвешенной процентной ставки по потребительским кредитам, установленным Банком России на момент заключения договора микрозайма.

Возможна и другая ситуация: когда проценты — это плата за пользование займом. Тогда статья 333 ГК РФ неприменима. В этом случае суд обязан оценивать условия конкретного договора с точки зрения их разумности и справедливости.

При этом не последнюю роль играет добросовестность заемщика. Если какое-то время заемщик исправно платил, или же в письменной форме предупреждал МФО, что в данный момент не может платить, или на судебном заседании демонстрирует готовность погасить долг и умеренную неустойку, вероятность, что суд пойдет ему навстречу, гораздо выше.

Попробуйте «сторговаться» на мировое соглашение

Мировое соглашение может быть предложено любой из сторон на любом этапе судебного процесса, но до вынесения решения судом. Мировое соглашение утверждается судом. Суд не будет диктовать или предлагать сторонам какие-то условия — он лишь проверит, чтобы не нарушались нормы закона.

МФО может сама предложить мировое соглашение, но, чтобы должник захотел подписать такое соглашение, оно должно быть ему выгодно — МФО приходится чем-то жертвовать и снижать неустойки. Причина, по которой МФО может быть выгодно заключение мирового соглашения: в этом случае больше шансов получить обратно хоть какие-то деньги — и при этом должник заплатит добровольно.

Если должник подписал мировое соглашение, он должен исполнить свою часть обязательств в оговоренные в мировом соглашении сроки. Если должник не будет исполнять мировое соглашение, микрофинансовая организация сошлется на это при обращении в суд и получит исполнительный лист, а затем обратится к судебным приставам. Приставы могут удерживать суммы из дохода должника, описывать имущество, закрыть выезд из страны.

Получите полгода-год отсрочки

Если должнику нечем платить, то уменьшение процентов и неустоек ему не особо поможет: решение суда, если его не обжаловать, вступит в силу через 30 дней. По истечении этих 30 дней МФО может получить исполнительный лист и обратиться к судебным приставам. Если должник предвидит, что деньги у него в ближайшие месяцы не появятся, об этом можно позаботиться еще на этапе судебного разбирательства. В этом случае должник может просить суд об отсрочке или рассрочке исполнения решения суда.

Порядок действий такой:

Если должник основывает свою позицию на том, что признает долг и готов платить разумные проценты, и у него действительно есть неблагоприятные обстоятельства, препятствующие быстрому погашению долга, то суд может пойти ему навстречу. Например, Курский областной суд учел, что у должника сложное материальное положение из-за прекращения деятельности ИП, и предоставил рассрочку исполнения судебного решения на два года.

Однако не стоит злоупотреблять возможностью получить отсрочку: суд обязан соблюдать интересы не только должника, но и взыскателя.

Например, Пошехонский районный суд Ярославской области отказал в отсрочке потому, что ходатайство не было оформлено письменно и не были представлены доказательства того, что отсрочка необходима. А Засвияжский районный суд Ульяновска посчитал, что ответчик слишком рано попросил предоставить отсрочку, заявив ходатайство до вынесения решения.