лимит концентрации в единицах базового актива что это такое

Лимит концентрации в единицах базового актива что это такое

Фьючерс (англ. futures) – производный финансовый инструмент (срочный контракт, дериватив), по купле-продаже базового актива на бирже с отсрочкой исполнения обязательств. Имеет стандартизированную форму. Параметры фьючерса отображены в его спецификации и являются едиными для каждого выпуска дериватива. Фьючерс можно рассматривать, как унифицированный форвардный контракт, предназначенный для биржевой торговли. Другие названия фьючерса – фьючерсный контракт/договор.

Различают поставочный и беспоставочный (расчетный) фьючерсы. В первом случае при исполнении происходит поставка базового актива, во втором – проводятся только денежные расчеты, исходя из цены базового актива на дату экспирации [1] фьючерса.

В предлагаемом материале рассматриваются конкретные характеристики фьючерсов и отдельные практические аспекты операций с ними на примере организации работы срочного рынка Московской Биржи (МБ).

СОДЕРЖАНИЕ:

1. КАК «ЧИТАТЬ» ФЬЮЧЕРС. СПЕЦИФИКАЦИЯ КОНТРАКТА

На дату подготовки статьи на срочном рынке МБ обращаются фьючерсы с такими базовыми активами:

Познакомиться с фьючерсом поможет его «паспорт» – спецификация контракта.

Строго говоря, под Спецификацией, МБ понимает текстовый документ вида: «Спецификация фьючерсного контракта на », утверждаемый решением Правления биржи. В дальнейшем по тексту, для простоты и краткости, Спецификация контракта будет приравнена к списку его основных характеристик.

1.1. Фьючерс на индекс РТС

Ключевые параметры (спецификацию) фьючерса на индекс рассмотрим на примере фьючерса МБ на индекс РТС (RTSI).

Прежде всего, несколько слов о самом индексе.

Спецификация фьючерса на индекс РТС выглядит следующим образом:

1) Краткое наименование и краткий код контракта.

В данном случае RTS-12.18 и RIZ8. В имени дериватива зашита важная информация – конечный месяц его обращения. Для RTS-12.18 – декабрь 2018 г.

RTS-12.18 – расчетный фьючерс.

Количество базового актива в одном контракте. Для RTS-12.18 лот равен 1, т.е. одному индексу РТС.

4) Котировка (цена) контракта.

Фьючерс котируется в пунктах, как значение индекса РТС, умноженное на 100.

5) Сроки обращения контракта.

Первый и последний день обращения и день исполнения фьючерса. Обычно две последние даты совпадают. RTS-12.18 был введен 12.12.2016 и закончит «свой путь» 20.12.2018. Общий период его существования – 2 года.

Минимальное значение изменения цены инструмента, иногда говорят: «Минимальный шаг цены». Для RTS-12.18 – 10 пунктов. Т.е. любая котировка (цена) дериватива будет кратна 10. Например, не может быть цены 100105 пунктов.

7) Стоимость шага цены.

Стоимость шага цены RTS-12.18 равна стоимости 10 пунктов. Для RTS-12.18 стоимость шага определяется, как 20% от рублевого курса доллара или, другими словами, курс 20 американских центов. На 20.10.2018 – 13,12064 руб. (далее, в спецификациях контрактов информация дается на 19-20.10.2018). В качестве курса доллара берется индикативное значение, рассчитываемое по специальной методике МБ. Для оценки вполне годится официальный курс Центробанка России. Отличие будет только во втором знаке после запятой.

Не путать «шаг цены», выраженный в пунктах и «стоимость шага цены» в рублях.

8) Нижний и верхний лимиты.

Определяют возможный коридор цен на инструмент. Для RTS-12.18 на 20.10.18: 106400/118420 пп. Зависит от значений предыдущего клиринга [3] и гарантийного обеспечения (ГО). Подробнее о клиринге и ГО для фьючерса на МБ см. ниже.

9) Расчетная цена последнего клиринга.

Фиксирует цену инструмента по последнему клирингу. Для RTS-12.18 на 20.10.18 – 112410 пп.

10) Размеры биржевых сборов.

Расходная часть трейдера при открытии/закрытии позиций по фьючерсу и при его исполнении.

11) Гарантийное обеспечение.

Минимальный размер суммы, вносимой инвестором, для открытия позиции по одному контракту.

(оставим за рамками уточнение «на первом уровне лимита концентрации», связанное с риском инвестиционного портфеля)

Также в спецификации прописывается, как рассчитывается цена исполнения фьючерса.

Для того, чтобы почувствовать, как соотносятся между собой котировки фьючерса на индекс РТС и самого индекса, сравним их значения на 20.10.2018. Расчетная цена последнего клиринга по RTS-12.18 равна 112410 (см. п. 9 текущего подраздела), Индекс закрылся на уровне 1126,97 пунктов. Для сравнения достаточно умножить значение RTSI на 100 или разделить котировку RTS-12.18 на 100. Получаем, что индекс немного опережает фьючерс.

1.2. Фьючерс на акции Сбербанка

Большинство позиций по этому и двум другим фьючерсным контрактам, рассмотренным ниже, уже прокомментированы в предыдущем подразделе.

Рассмотрим существенные отличия.

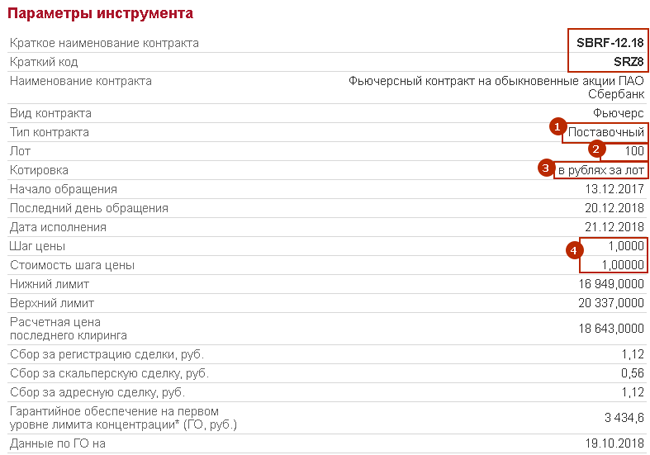

Параметры фьючерса SBRF-12.18

SBRF-12.18 – поставочный фьючерс. То есть владелец контракта получит акции при его исполнении.

Для SBRF-12.18 один лот включает 100 акций Сбербанка.

3) Котировка контракта.

Дериватив котируется в рублях за один лот.

4) Шаг цены равен 1. Стоимость шага цены – один рубль.

Вновь сравним абсолютные значения фьючерса и его базового актива. Расчетная цена последнего клиринга (20.10.2018) по SBRF-12.18 равна 18643 руб. Акции Сбербанка закрылись на отметке 183,8 руб. Исходя из величины лота, фьючерсная цена акции Сбербанка с поставкой на 20.12.2018 (186,43 руб.) опережает текущую стоимость базового актива (одной акции СБ РФ).

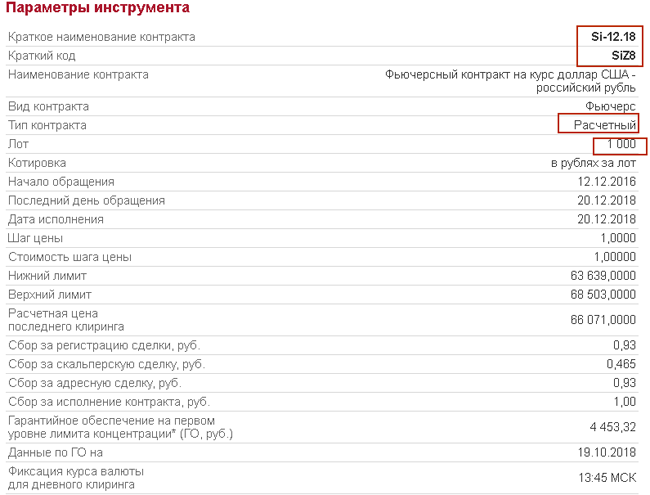

1.3. Фьючерс на курс доллар-рубль

Здесь уже почти все понятно и обсуждать особенно нечего. Контракт Si-12.18 с датой исполнения 20.12.2018 имеет расчетный тип и лот в 1000 «пар доллар-рубль».

Параметры фьючерса Si-12.18

1.4. Фьючерс на нефть марки Brent

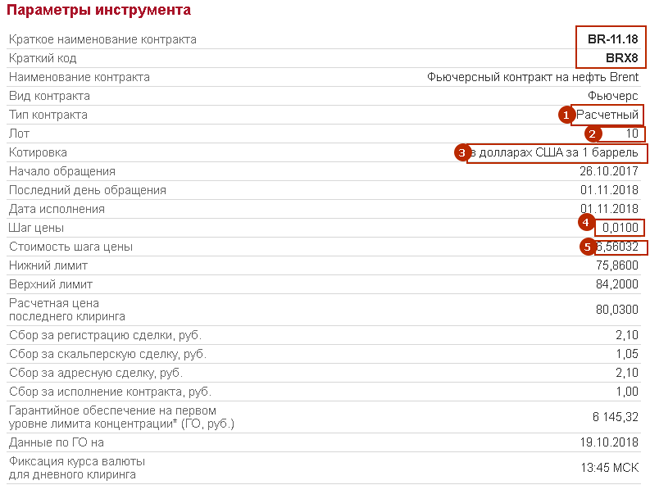

У нефтяного фьючерса от Московской Биржи следующие особенности.

Параметры фьючерса BR-11.18

BR-11.18 – расчетный фьючерс. На дату исполнения – 1 ноября 2018 г. нефть его владельцам не поставляется.

Рассчитывается в долларах, но за 1 баррель. То есть котируется 1/10 лота.

5) Стоимость шага цены.

Равен курсу 10 центов США в рублях (лот = 10 баррелей). На 20.10.2018 – 6,56032 руб.

Безусловно, массив фьючерсов на МБ не исчерпывается приведенными четырьмя позициями. В том числе и по этим базовым активам. Могут быть контракты с другими сроками исполнения, разным масштабированием по одному и тому активу (стандарт и мини) и т.д.

2. ГАРАНТИЙНОЕ ОБЕСПЕЧЕНИЕ (ГО)

Одна из важнейших характеристик срочного рынка.

Для того, чтобы торговать деривативами, трейдеры не платят 100% стоимости контракта при открытии позиции. Достаточно внести ГО, еще говорят, «заблокировать средства под ГО». Общее ГО равно ГО под один контракт, умноженное на количество контрактов данного вида, по которым открываются длинные/короткие позицию.

«Правила клиринга…», датированные 25.07.2018 г. от «Национального клирингового центра» (НКО-ЦК «НКЦ»), проводящего клиринг на МБ, определяют ГО следующим образом:

«Гарантийное обеспечение – сумма в российских рублях, рассчитываемая в соответствии с Правилами клиринга на срочном рынке, необходимая для оценки достаточности Обеспечения для обеспечения исполнения обязательств по совокупности обязательств по Срочным контрактам».

Несколько витиевато и с повторами, как и в любом ином официальном документе, тем не менее, роль ГО на бирже ясна – обеспечение обязательств по срочным сделкам. Вносит ГО каждый участник срочных торгов, вне зависимости от направления позиции (long или short).

Взносы участников срочного рынка МБ со статусом «Участник клиринга» формируют гарантийный фонд (ГФ). ГФ и ГО образуют общее Обеспечение исполнения срочных контрактов на МосБирже и размещаются на счетах НКЦ в НРД (Национальном резервном депозитарии).

Порядок расчета ГО достаточно сложен, использует риск-методики, и определяется внутренними документами биржи. У МосБиржи – это «Принципы расчета гарантийного обеспечения НКО НКЦ (АО) на срочном рынке». На дату написания статьи действует редакция от 13.09.2018 г.

Размер ГО по каждому контракту на текущую дату публикуется в списке его параметров.

ГО для фьючерса RTS-12.18 на 23.10.2018 г.

Оценкой плеча по фьючерсу на выбранную дату может служить отношение расчетной цены последнего клиринга (РСПК), выраженное в рублях, на размер ГО.

Рассчитаем плечо по фьючерсу на индекс РТС, RTS-12.18. Дата – 20.10.2018 (ГО на 19.10.18).

Цена контракта в рублях = РСПК/(шаг цены)*(стоимость шага цены) = 112410/10*13,12064=147489,11 руб.

ГО от цены контракта составляет 12,08%.

Проведя аналогичные вычисления по трем другим фьючерсам на 20.10.18, сведем исходные и полученные данные в таблицу:

О значениях риск-параметров для новых фьючерсных контрактов на срочном рынке

В связи с началом торгов 27.07.2021г. на срочном рынке расчетными фьючерсными контрактами на Индекс RTS (мини) (RTSM) решением НКО НКЦ (АО) установлены следующие риск-параметры:

1. Минимальный ограничительный уровень ставок обеспечения и лимиты концентрации:

| Базовый актив | Фьючерсный контракт на | Минимальный ограничительный уровень Ставок обеспечения | Лимиты концентрации, в единицах базового актива | Минимальное значение цены базового актива, для определения сценариев по изменению цены фьючерса | |||

|---|---|---|---|---|---|---|---|

| MR1 | MR2 | MR3 | LK1 | LK2 | MinPrice | ||

| RTSM | Индекс RTS (мини) | 12% | 18% | 24% | 1 241 420 | 6 207 090 | 0.5 |

2. Минимальные ограничительные уровни ставок процентного риска и рисков подразумеваемой волатильности:

| Код базового актива | T(m) | IR | VR | VVR |

|---|---|---|---|---|

| RTSM | 1 | 0.06 | 0.2866 | 0.9431 |

| RTSM | 10 | 0.06 | 0.2866 | 0.7378 |

| RTSM | 30 | 0.06 | 0.2866 | 0.2815 |

| RTSM | 90 | 0.03 | 0.2108 | 0.207 |

| RTSM | 180 | 0.025 | 0.1939 | 0.1905 |

| RTSM | 270 | 0.025 | 0.1855 | 0.1822 |

| RTSM | 365 | 0.025 | 0.177 | 0.1739 |

| RTSM | 1095 | 0.025 | 0.1349 | 0.1325 |

3. Прочие статические риск-параметры:

| Код базового актива | RangeFut для всех фьючерсов | RangeCS для всех календарных спредов | MDRule для всех фьючерсов | MRaddonUp для всех фьючерсов | MRaddonDown для всех фьючерсов |

|---|---|---|---|---|---|

| RTSM | 0.5 | 0.9 | Y | 0 | 0 |

| Код базового актива | Volat Num | M | MDtimeIcl | MDtimeEcl | freq | count | Spread | AutoShift NumMR | AutoShift NumMREvg | Window _size | SOMC |

|---|---|---|---|---|---|---|---|---|---|---|---|

| RTSM | 3 | 10 | 3 | 2 | 5 | 12 | 0.2 | 10 | 0 | 0.5 | 0.1 |

| Код базового актива | Auto Shift NumIR | AutoShift Num IR Evg | Fut Mon Range | Bounds Wdn | CS Mon Range | Fut Mon Time Day | Fut Mon Time Evg | CS Mon Time Day | CS Mon Time Evg | Fut Mon Num | CS Mon Num | Fut Shift | CS Shift |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| RTSM | 10 | 0 | 0.2 | Y | 0.05 | 180 | 180 | 180 | `180 | 2 | 2 | 0.25 | 0.45 |

| Код базового актива | Negative Prices | All First Priority | StepNum | OptionModel |

|---|---|---|---|---|

| RTSM | N | N | 1 | Модель Блэка |

| Код базового актива | Количество расчетных периодов до экспирации фьючерса для включения во внеспредовую группу |

|---|---|

| RTSM | 2 |

| Код базового актива | Num | Входит в межмесячный спред |

|---|---|---|

| RTSM | 1 | Y |

| RTSM | 2 | Y |

| RTSM | все прочие номера | N |

4. Сценарии, используемые в целях расчета обеспечения под стресс на срочном рынке:

Лимит концентрации в единицах базового актива что это такое

Динамические риск-параметры (расчетные цены фьючерсов, теоретические цены опционов, параметры кривой волатильности и иные риск-параметры) определяются каждый клиринг (в том числе промежуточный), а также в ходе расчетного периода в случае изменения границ ценовых коридоров и диапазонов оценки рисков.

Фьючерсы

Действующие значения Расчетных цен фьючерсов доступны в Торговой системе, в модуле расчета ГО, в шлюзах, а также на сайте Московской Биржи в разделе «Итоги торгов» соответствующего фьючерсного контракта.

Ценовые коридоры фьючерсов и величины спредов определяются в соответствии с Методикой определения НКО НКЦ (АО) риск-параметров срочного рынка ПАО Московская Биржа и применяются для ограничения подаваемых заявок на заключение сделок. Ценовые коридоры фьючерсов и ценовые коридоры величины спредов могут быть изменены в ходе торгов.

Параметры изменения ценовых коридоров фьючерсов и величины спредов

Действующие значения ценовых коридоров фьючерсов и величины спредов доступны в Торговой системе.

Опционы

Теоретическая цена опциона рассчитывается в ходе торгов на основе рыночной котировки фьючерса (являющегося базовым активом опциона) и текущей кривой волатильности.

Расчетная цена опциона принимается равной теоретической цене опциона, рассчитанной на момент окончания расчетного периода по результатам клиринга (в том числе промежуточного) на основе РЦ фьючерса и кривой волатильности, определенной перед клирингом.

Действующие значения расчетных цен опционов доступны в Торговой системе, в модуле расчета ГО, в шлюзах, а также на сайте Московской Биржи в разделе «Итоги торгов» соответствующего опционного контракта.

Действующие значения параметров кривой волатильности в торгах и в клиринг доступны в шлюзах.

Статические риск-параметры (минимальный ограничительный уровень ставок обеспечения, лимиты концентрации, ставки процентного риска, ставки риска роста/падения подразумеваемой волатильности, ставки риска расхождения подразумеваемой волатильности, параметры для определения расчетных цен фьючерсов, параметры для изменения ценовых коридоров фьючерсов и величины спредов) устанавливаются решением НКЦ и переопределяются по мере необходимости.

Минимальный ограничительный уровень Ставок рыночного риска и лимиты концентрации

Минимальный ограничительный уровень ставок обеспечения первого, второго и третьего уровня устанавливается НКЦ в процентах от спот цены базового актива срочного контракта. Лимиты концентрации устанавливаются НКЦ в единицах базового актива. Лимиты концентрации и ставки обеспечения используются для определения требуемого размера гарантийного обеспечения по сделкам Участников.

Ставки обеспечения первого второго и третьего уровня применяются в зависимости от объема позиции и установленных лимитов концентрации. В случае если объем позиции меньше первого лимита концентрации – применяется ставка обеспечения первого уровня, ставки второго и третьего уровня применяются к превышению объема позиции первого и второго лимита концентрации соответственно.

Действующие значения минимального ограничительного уровня ставок обеспечения и лимитов концентрации

Ставки процентного риска

Ставки процентного риска устанавливаются НКЦ в процентах годовых для каждого ключевого срока и базового актива. Ставки процентного риска используются для определения требуемого размера гарантийного обеспечения по сделкам Участников.

Действующие значения ставок процентного риска

Ставки риска роста/падения подразумеваемой волатильности и ставки риска расхождения подразумеваемой волатильности

Ставки риска роста/падения подразумеваемой волатильности и ставки риска расхождения подразумеваемой волатильности устанавливается НКЦ для каждого ключевого срока и базового актива, используются для определения требуемого размера гарантийного обеспечения по сделкам с опционами.

Действующие значения ставок роста/падения подразумеваемой волатильности, и ставок расхождения подразумеваемой волатильности

Базовый размер гарантийного обеспечения (БГО) в покупку и в продажу определяется для каждого фьючерсного и опционного контракта в соответствии с Принципами расчета Гарантийного обеспечения.

Действующие значения базового гарантийного обеспечения (БГО в рублях и ставка риска в % по каждому контракту)

Параметры для определения расчетных фьючерсов

Используются для определения расчетных цен фьючерсов. Алгоритм определения расчетной цены фьючерсов приведен в Методике определения НКО НКЦ (АО) риск-параметров срочного рынка ПАО Московской биржи.

Действующие значения указанных параметров для разных базовых активов фьючерсных контрактов доступны на сайте Московской Биржи, а также по ссылке.

Подробнее об алгоритме определения расчетных цен фьючерсных контрактов

Межконтрактные и межмесячные спреды

Срочные контракты с разными сроками исполнения с одним базовым активом могут входить в межмесячный спред. Срочные контракты с разными базовыми активами могут входить в межконтрактный спред.

По контрактам, включенным в межконтрактные и межмесячные спреды, действуют льготы на гарантийное обеспечение (ГО).

По противоположно направленным позициям в контрактах, входящих в группы межмесячных спредов в зависимости от типа маржирования календарных спредов, блокируется большее из двух ГО (если тип маржирования календарных спредов – полунетто), либо величина процентного риска (если тип маржирования календарных спредов – нетто).

По противоположно направленным позициям в контрактах, входящих в группы межконтрактных спредов блокируется большее из двух ГО.

Принципы расчета Гарантийного обеспечения

Срочные контракты, входящие в межконтрактный спред, входят в межмесячный спред внутри своего базового актива.

В последний день заключения контракта для фьючерсов, входящих в группы межконтрактных спредов, льготы на ГО на ближайший фьючерс отменяются (переносятся на следующий ближайший срок)

Перечень контрактов, по которым применяются льготы по межконтрактным спредам, представлены на сайте Московской Биржи.

Перечень контрактов, по которым применяются льготы по межмесячным спредам, представлены на сайте Московской Биржи.

Другие параметры

Параметры учета сценариев экспирации на уровне Расчетного кода

Значение количества расчетных периодов (K) до даты экспирации опционов, в течение которых учитываются сценарии экспирации опционов, установлено равным нулю.

Параметры ограничения в объявлении заявок на уровне Расчетного кода

Значение коэффициента Pr_coeffsc, предусматривающего ограничение в объявлении заявок на уровне Расчетного кода, установлено равным 10.

| Валютная пара | Ограничение курса |

|---|---|

| JPY/RUB | 8% |

| CHF/RUB | 8% |

| CAD/RUB | 30% |

| TRY/RUB | 30% |

| CNY/RUB | 10% |

| UAH/RUB | 20% |

В случае отсутствия даных для расчета значения R, значение R устанавливается равным 0,1 (одна десятая).

Значение ставки переноса по рублям для расчетных кодов, не являющихся расчетными кодами Единого пула:

— c 04.12.2017 г. составляет 0%

— с 03.01.2018 г. равняется ключевой ставке Банка России.

Ограничение на объем разбиения сделки поставки по фьючерсам на корзину ОФЗ

Модели ценообразования опционов

Система риск-менеджмента на срочном рынке ПАО Московской биржи в настоящее время поддерживает следующие модели ценообразования опционов:

Подробная информация о регламенте изменения моделей ценообразования опционов.

Параметры, используемые для расчета потенциальных потерь, в ходе определения величины Обеспечения под стресс. Расчет проводится в соответствии с Методикой определения размера обеспечения под стресс