наименование получателя не должно содержать перевод строки что это значит у втб

Наименование получателя не должно содержать перевод строки что это значит у втб

Откуда списывать деньги

Выберите счёт списания в валютах — USD, EUR, GBP, JPY, SEK, CHF. Валюта счёта списания должна совпадать с валютой перевода. Если у вас нет счёта в нужной валюте, откройте его и возвращайтесь к оформлению перевода.

Комиссия банков-посредников

Выберите способ списания комиссии банков-посредников. Участие банков-посредников в переводе заранее неизвестно.

С тарифами вы можете ознакомиться на сайте в разделе «Тарифы»

Сумма перевода

Укажите сумму перевода в валюте счёта. После этого будут рассчитаны размер комиссии Банка ВТБ и размер суммы списания.

Назначение перевода

Выберите из списка назначение перевода.

При переводе средств на собственный счёт, открытый в банке за пределами Российской Федерации (наименования плательщика и получателя совпадают), предоставление уведомления об открытии такого счёта не требуется.

Детали перевода / detail transfer

Укажите детали перевода строго на английском языке. Если у вас есть инвойс, договор, счёт, подтверждающий или иной документ, по которому производится перевод, то необходимо указать его номер и дату. Например: payment for car contract N 5678 dated 12.06.2018.

При переводе близким родственникам указывайте степень родства (son, daughter, mother, husband etc). К близким родственникам относятся супруги, родители и дети, дедушки/бабушки и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры, усыновители и усыновленные.

При переводе в Объединённые Арабские Эмираты необходимо указать код перевода. Полный список кодов вы можете скачать здесь. В случае отсутствия кода перевод будет оставлен без исполнения.

При выдаче кредита/займа необходимо предоставить документ «Информация об операции по договору займа»

Неполная информация в описании цели перевода может служить основанием для отказа в исполнении перевода.

Подтверждающие документы

Обращаем внимание на то, что валютный контролёр вправе запросить, а резидент обязан предоставить документы, подтверждающие любую валютную операцию, проводимую резидентом. (Статья 23, п. 4, п. 5, статья 24, п. 2 Закона о валютном регулировании и валютном контроле от 10.12.2003 No 173-ФЗ).

| Назначение перевода | Подтверждающий документ | ||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

ABA (American Bankers Association), | 9 цифр | ||||||||||||||||||||||||||||||||||||||||||

CHIPS UID (CHIPS Universal Identifier), | 4 или 6 цифр | ||||||||||||||||||||||||||||||||||||||||||

BLZ (German Bankleitzahl) | 8 цифр | ||||||||||||||||||||||||||||||||||||||||||

| 5 цифр | ||||||||||||||||||||||||||||||||||||||||||

SORT CODE (CHAPS Branch Sort Code) | 6 цифр | ||||||||||||||||||||||||||||||||||||||||||

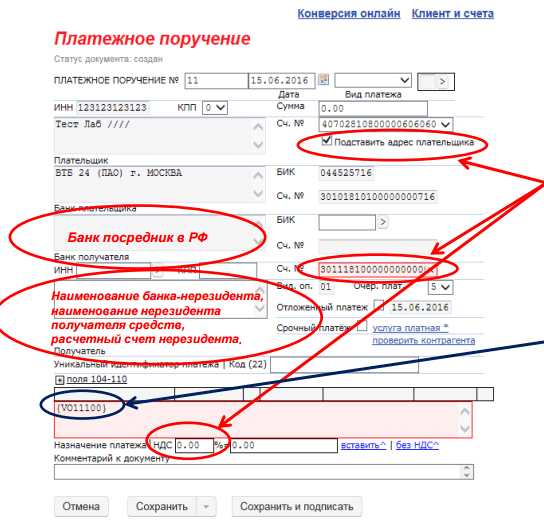

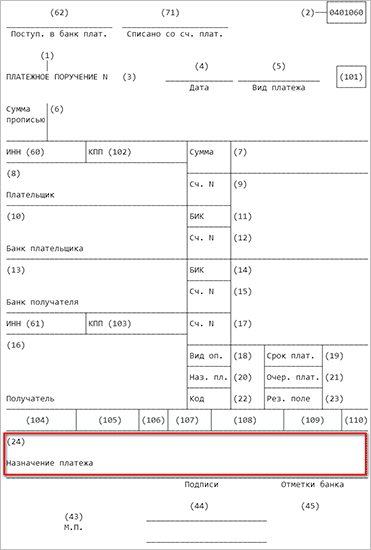

Routing Number (Canadian Payment Association) Название организации или ФИО получателя / beneficiary nameВведите ФИО получателя или название организации-получателя. Если у получателя (физическое лицо) есть отчество, то его нужно обязательно указать. Адрес получателяУкажите страну, город и остальной адрес получателя. Остальной адрес получателя является необязательным для заполнения полем. Счёт получателя / Account numberУкажите номер счёта получателя перевода. У некоторых стран номер счёта представлен в международном формате IBAN – первые два символа обозначают страну банка получателя. Например, для Германии IBAN код может выглядеть так, DE89370400440532013000. Банк-посредник / Intermediary bankЕсли у вас есть данные о банке-посреднике, отметьте это в форме. Укажите SWIFT (BIC) код банка посредника, а также корреспондентский счёт / correspondent account. Образец платежного поручения в банке ВТБПлатежное поручение представляет письменное распоряжение владельца банковского счета о переводе денежных средств на другой счет, который может быть открыт как в ВТБ, так и в другом финансовом учреждении. Об особенностях этого документа поговорим в данной статье. Особенности платежного порученияС помощью данного документа в банке ВТБ можно произвести широкий спектр операций. Среди них: Платежное поручение исполнятся ВТБ в срок, который определен Министерством финансов, — 10 дней. ВТБ также может выполнить операцию раньше или в срок, определяемый договором. Образец единичного платежного поручения на перечислениеДокумент заполняется на бланке формы 0401060. Ниже представлен образец: Инструкция по заполнениюРаботники ВТБ советуют внимательно заполнять бланк. Особое внимание стоит уделить реквизитам. Если допустить в них ошибку, то средства уйдут на другой счет. В документе необходимо заполнить такие поля:

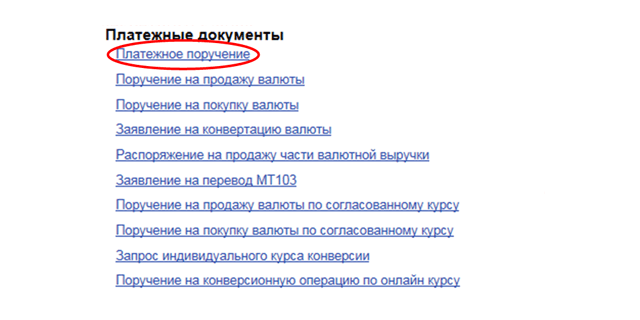

Заполнение при перечислении заработной платыОрганизациям, которые имеют наемных работников, следует придерживаться особых правил при заполнении платежного поручения на выплату аванса. Особенности документа следующие: Рекомендации по заполнению полейЧтобы документ был составлен правильно, стоит знать все нюансы его заполнения. К ним относятся такие: Как сделать документ в ВТБ БОУ клиентов ВТБ есть возможность создать документ в режиме онлайн. Для этого необходимо зайти в систему ВТБ «Бизнес Онлайн», ввести свой логин, пароль и каталог ключевого носителя СКЗИ. Далее следует перейти в раздел «Документы» и нажать кнопку «Создать». Из предложенного списка необходимо выбрать пункт «Платежное поручение». В открывшейся форме пользователю нужно будет внести информацию, соответствующую наименованию полей: После заполнения клиент ВТБ может сохранить документ, отложить его отправку или отправить в обработку.

Создание валютного порученияЕсли операция проводится в иностранной валюте, например в долларах или евро, то заполнение документа имеет свои особенности. Валютные поручения можно создать, следуя инструкции: Дополнительные нюансыПлатежку стоит откопировать и иметь в четырех экземплярах. Один предназначен для документов дневного порядка. Другой хранится в базе документации общего реестра ВТБ. Третий служит подтверждением банковской проводки. Четвертый вместе со штампом возвращается в виде подтверждения плательщику. РеквизитыЕсли у клиента ВТБ возникла необходимость отправить средства на свой карточный дебетовый или кредитный счет, то ему необходимо располагать такими реквизитами, как: номер карты, имя владельца, срок действия карты и другие.

Для безналичных перечислений необходимо знать:

Оформление платежного поручения с отметкой банкаЕсли плательщик не может поставить печать на бланке, то в реквизите «М.П.» проставляется отметка банка «Б.П.», которая означает отсутствие печати. Уполномоченный сотрудник ВТБ делает отметку чернилами черного, синего или фиолетового цветов. Платежное поручение с отметкой банка об исполненииДля подтверждения операции ВТБ отдает один из экземпляров платежки своему клиенту. На нем стоит отметка об исполнении, а также печать финансового учреждения. Документ можно использовать в качестве чека, так как он свидетельствует об оплате товаров, услуг и т.д. Отзыв платежного порученияОтозвать свое поручение плательщик имеет право только, если после оформления процедуры прошло не более десяти рабочих дней. Для этого понадобиться стационарный ПК и Банк-Клиент. Инструкция представлена ниже: Неисполнение банком платежного порученияНевыполнение платежного поручения плательщика несет собой последствия на законодательном уровне. Статья из главы 25ГК (п. 1ст. 866), а также ст.15 и 393ГК гласят о том,что в случае невыполнения условий платежного поручения в срок, банк обязан возместить кредитору все убытки. Платежное поручение моно заполнить не только в офисе ВТБ. Если на руках есть все реквизиты, то сделать это можно в системе «Бизнес Онлайн». Главное — это не допустить ошибку. При ее наличии платежку можно отозвать в течение 10 дней с момента отправки на обработку. Какое назначение платежа указывать, когда переводишь деньгиВ 2020 году количество банковских карт у граждан выросло на десять процентов и составило почти 68%. Безналичные платежи увеличились почти на шесть пунктов и достигли отметки в 70,3%, сказано в отчете Центробанка России. В этом же документе сказано, что онлайн переводы совершают уже три четверти россиян. Россияне перевели друг другу около 53,6 трлн рублей. Это на 27% больше суммы 2019 года, подчеркивается в исследовании Frank RG «Тренды денежных переводов в России». Когда мы отправляем деньги родным или друзьям, мы пишем в назначении платежа что-то вроде «долг», «на день рождения», «на одежду», «за коммуналку» и другое. А вот за какие формулировки в назначении платежа могут заблокировать перевод изданию «Аргументы и Факты» рассказал адвокат, кандидат юридических наук, член Совета Московского областного отделения Ассоциации юристов России Геннадий Нефедовский. По его словам, банк может заблокировать карту, если в графе о назначении платежа есть данные о возможном коммерческом характере перевода. Блокировка может быть и в том случае, когда деньги, которые переводятся на карту сразу же снимаются. И это происходит регулярно. Если сумма перевода менее десяти тысяч рублей, можно написать в назначении платежа о возврате долга, советует Нефедовский. Поскольку такие платежи не облагаются налогом. Однако прибегать к этому часто не нужно, иначе банк может взять вас, что называется «на карандаш». Что можно указать в назначении платежа?Используйте формулировки «подарок», «к празднику», «на день рождения» и тому подобное. Однако такие формулировки можно использовать только для переводов между физическими лицами. А вот, что точно нельзя указывать, так это формулировки, намекающие на коммерческий доход, например, «за аренду», «за товар», «за жилье» и тому подобное. Любые предложения, которые говорят о том, что владелец карты имеет доход, привлекут повышенное внимание налоговой службы. Заблокировать карту могут за формулировки типа «оплата по договору», «за услуги» и другое. Банк может заподозрить получателя перевода в осуществлении незарегистрированной предпринимательской деятельности. Кроме того, по закону гражданин не может использовать личную карту для предпринимательской деятельности. Не нужно писать в назначении платежа слова «зарплата», «аванс», так как без подтверждения это тоже может считаться незаконной предпринимательской деятельностью. Юрист не рекомендует указывать в назначении платежа фразы «заем», «денежный заем» и другое. Если владелец карты является юрлицом или индивидуальным предпринимателем, служба безопасности может заподозрить его в незаконном обналичивании денежных средств и также заблокирует его счет навсегда. Если ваш перевод вызывает сомнения у банка, вам придется написать ему объяснительную и предоставить документы, которые подтверждают перевод средств на законных основаниях. Если банк сочтет ваши объяснения неубедительными, он может перечислить их на специальный счет в Центробанке и расторгнуть с вами договор. Поэтому лучшим вариантом будет вообще ничего не писать в назначении платежа. Это совершенно необязательно, советует эксперт. Назначение платежа: что писать плательщику в соответствующей графе платежного порученияПри осуществлении безналичных операций в банке, платежных центрах или онлайн часто требуется заполнить платежное поручение. Необходимо сделать это корректно, в противном случае ваши деньги могут уйти не туда, или остаться на расчетном счете, потому что банк заблокирует операцию по переводу. Наибольшие затруднения вызывает заполнение графы “Назначение платежа”. Что писать в ней для разных видов операций, мы и рассмотрим в статье. Зачем заполнять платежное поручение

В каких случаях физическому лицу может потребоваться заполнить платежное поручение: Общие требования к заполнениюПравильно заполненное поручение гарантирует своевременное исполнение операции. Оно может быть в бумажном или электронном виде. Правила оформления регулируются Центробанком. Бланк платежки состоит из полей, в которых записываются реквизиты. Каждая графа предназначена строго для определенного реквизита. Нас интересует поле 24 “Назначение платежа”. Центробанк установил ограничение по количеству символов в 24-й графе – 210 знаков (для электронного формата документа). И обозначил, какую информацию она должна содержать: Жестких требований к тексту нет. Главный принцип – указать всю необходимую информацию об операции, ее суть, цель перечисления денег: за что, на каком основании, за какой период и т. д. Оформление графы “Назначение платежа” в зависимости от его видаПлатежи физических лиц бывают нескольких видов. В зависимости от этого и текст в поле назначения меняется. Рассмотрим самые популярные операции и примеры заполнения 24-й графы. Перечисление налогов и взносовВ первую очередь надо указать наименование налога. Например, “Транспортный налог”. Далее, месяц, за который идет перевод. Этой информации вполне достаточно. Если перечисляете взнос в Пенсионный фонд, то разумнее будет указать еще и номер своего СНИЛС. Оплачиваете штраф – напишите основание для этого, т. е. номер и дату документа, по которому вам начислена сумма за нарушение. Оплата товаров и услугПростая фраза “За поставку товара” не пройдет. Надо конкретизировать операцию. Например, “За поставку компьютерной техники по договору от 07.10.2019 № 10. Без НДС.” Или “Аванс за транспортные услуги по договору № 20 от 8.10.2019, включая НДС в сумме 1 000 руб.”. В последнее время увеличилось количество блокировки р/с со стороны банков ИП и физических лиц, которые принимают оплату без оформления документов. Одни хотят уйти от налогов, другие отслеживают такие подозрительные операции и приостанавливают все движение денег по счету до выяснения причин.

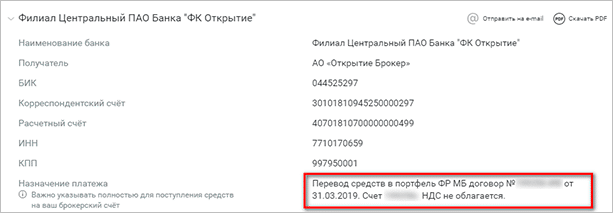

Большая вероятность, что в один прекрасный момент банк заинтересуется такими поступлениями, заблокирует р/с и потребует дать документальные основания. А сделать это будет совсем не просто. Предприятия и организации часто подсказывают, что именно надо написать в поле 24. Например, я ежемесячно пополняю свой брокерский счет по реквизитам банка. Брокер дает вот такой шаблон, в котором просто копирую текст из поля и вставляю его в платежку. Перевод самому себе или родственникуИногда приходится перебрасывать деньги с одного счета на другой. Они могут быть в одном или разных банках. Чтобы перестраховаться и не нарваться на санкции банков, лучше в поле назначения написать “Перевод собственных средств” или “Перевод на свой счет”. Сама часто так поступаю и думаю, что не одна такая. Перевожу деньги дочери, маме и прочим родственникам. Как правило, происходит это через мобильный банк или интернет-банк, например, Сбербанк Онлайн. При перечислении на банковскую карту поля назначения платежа нет, но есть графа “Сообщение получателю”. Вот в нем и рекомендую написать цель операции. Например, “Денежный перевод от мамы”, “Материальная помощь”, “Подарок ко дню рождения” и пр. Налогом на доходы это не облагается, поэтому вопросов у банка не возникнет. Если перечисление делаете по реквизитам, то графа 24 обязательно появится. Оплата коммунальных услугВ большинстве случаев мы оплачиваем уже готовые квитанции от обслуживающих организаций. Достаточно их отнести в ближайший расчетный центр, банк, отделение почты или банкомат. Процедура еще больше упрощается, если воспользоваться кодом услуги в виде штрихкода или QR-кода на квитанции. Заходите в мобильное приложение, сканируете полученный счет телефоном, все данные моментально появляются на экране. Осталось внимательно их проверить и ввести дополнительную информацию (например, показания счетчиков для оплаты за газ, воду, электричество). Если вы оплачиваете коммунальные услуги по реквизитам организации, то в 24-й графе надо написать, за что платите и за какой период, а также указать номер своего лицевого счета. Например, “За вывоз ТБО за октябрь 2019 года. Лицевой счет плательщика № 12345”. ЗаключениеМы разобрали, что такое поле “Назначение платежа” в платежном поручении и основные рекомендации по его заполнению. Основной совет – указывать достаточную информацию, которая бы помогла банку четко понять, что вы оплачиваете и на каком основании. Не проходят фразы по типу “За товары”, “За услуги” и пр. Чтобы выполнять безналичные операции без проблем, надо придерживаться этих простых рекомендаций и не пытаться обмануть систему. В самый неподходящий момент она может вас проконтролировать.

|