процент страховки жизни по ипотеке

Страхование жизни и здоровья для ипотеки

Страховка – это гарантия получения денежной выплаты при наступлении оговоренного условиями программы страхового случая. Страхование жизни для ипотеки – обязательное условие долгосрочных программ. С его помощью банк пытается защититься от рисков невыплаты долга, однако будет ли это выгодно для рядового потребителя? Ответ положительный, ведь при наступлении страхового случая заемщику не придется ломать голову над тем, как закрыть кредит. Все расходы по погашению ипотеки покроет страховая компания.

Обязательно ли использование страховки

Клиентов на получение ипотеки сегодня мягко подталкивают к мысли об оформлении страховки. Схема простая: по умолчанию в договоре прописывается одна процентная ставка, но при отказе от добровольного страхования титула она повышается на 1−5% в зависимости от политики финансово-кредитного учреждения.

С другой стороны, это снижает финансовые риски и для кредитора, и для заемщика. Последний гарантированно защитит себя и близких на случай болезни или смерти.

Преимущества оформления страхования здоровья и жизни

В первую очередь кредит на квартиру или дом для такого человека будет дешевле. В среднем на 1−5% повышается ставка по ипотеке для тех заемщиков, кто отказывается от оформления. В любом случае, чтобы оценить возможную выгоду и величину переплаты, используйте специальный онлайн-калькулятор. Еще один положительный момент заключается в более привлекательных условиях ипотеки. Срок и сумма кредита могут быть увеличены.

Существенный плюс использования такой услуги заключается в защите на случай непредвиденных обстоятельств.

Сколько стоит страховой полис

На цене сказываются условия банка-кредитора. Некоторые из них желают получить дополнительную комиссию по 20% и больше с каждого привлеченного клиента. Другие диктуют список допустимых страховых случаев, что приводит к необходимости длительного поиска подходящей компании.

Обязательным критерием выступает состояние здоровья. Наличие серьезных хронических заболеваний служит основанием для повышения тарифа. Однако попытки человека умолчать о болезнях чреваты полным отказом страховщика от выплаты, поэтому нельзя прибегать к обману. Также при формировании стоимости часто учитывается, каким способом заемщик предпочитает проводить выходные или отпуск. Любовь к опасным видам спорта или горнолыжным курортам тоже сказывается на цене продукта.

Где и за сколько можно оформить полис

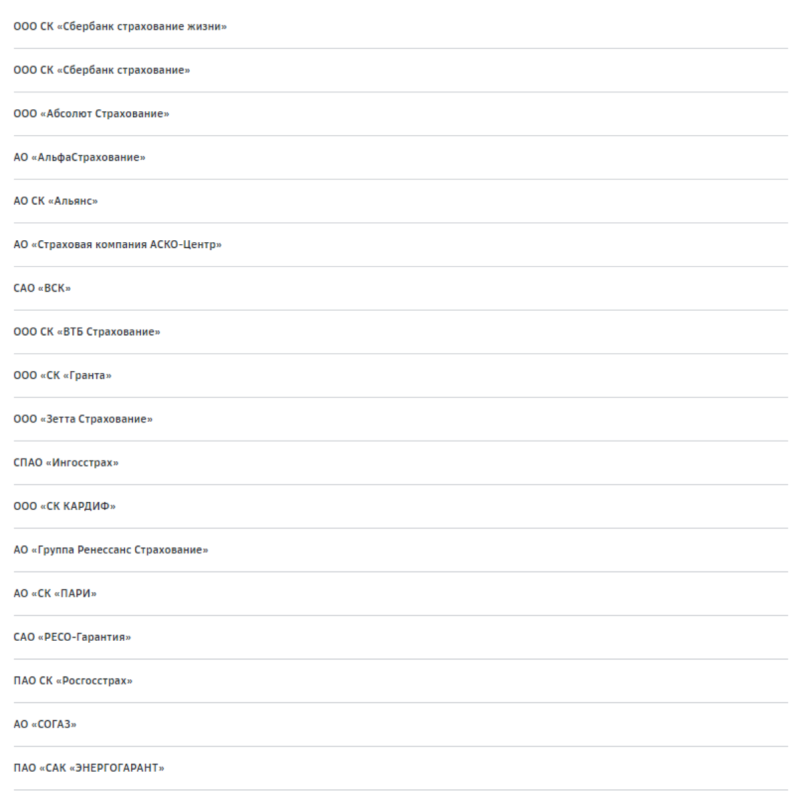

В среднем стоимость полиса составляет от 0,26% до 0,3% от величины задолженности по ипотеке. Подобная услуга доступна у крупных компаний Ингосстрах, РЕСО-гарантия, Росгосстрах, Альфа-страхование, ВСК и многих других. Некоторые готовы предоставлять скидки при оформлении полиса онлайн. Например, Ингосстрах предлагает −15%.

Выбирая, где дешево заказать полис страхования жизни и здоровья, нужно помнить, что некоторые страховщики намеренно выставляют низкие цены. При этом из условий программы убираются все болезни, остается лишь страхование от несчастного случая. Если застрахованное лицо получит инвалидность по причине болезни, возмещения он не получит.

Порядок оформления

Процедура начинается с выбора страховщика, предложившего оптимальные условия. Лучше всего провести сравнение самостоятельно, пользуясь официальными сайтами и их калькуляторами.

Дальше требуется внимательно изучить предложенные условия, уделив максимум внимания порядку выплат и перечню страховых случаев.

Какие документы нужны

Содержание необходимого для заключения договора пакета документов прямо зависит от условий компании. В среднем договор заключается сроком на 1 год с условием продления в дальнейшем. При этом следует быть готовым к возможному повышению тарифов.

У страховой компании есть право направить клиента на проведение полного медицинского осмотра в аккредитованное ею медицинское учреждение. Также могут потребоваться документы о специфике и условиях труда и сведения о занятиях экстремальными видами спорта. Будет ли обязательным прохождение такого медосмотра – зависит от политики страховщика, возраста клиента и суммы ипотеки.

Как лучше всего страховаться

В первую очередь попробуйте обратиться в ту компанию, полис страхования в которой был оформлен ранее. Например, если ранее оформлен ОСАГО на автомобиль, застраховать недвижимость или жизнь и здоровье заемщика лучше в этой же компании – есть шанс получить скидку. Многие страховщики предлагают скидки клиентам, которые переходят к ним от других компаний. Возможно ли это, сперва уточните у кредитора.

Помните, что ипотека может быть получена и без приобретения полиса страхования жизни и здоровья – это не обязательно. Соглашаться на первое же предложение от банка не нужно. Вполне вероятно, что в этом случае преследуется основная цель – выполнение плана продаж.

Всегда просчитывайте сумму платежей на специальном калькуляторе.

Как онлайн получить электронный полис

Такой вариант предпочтителен, ведь позволяет сэкономить время и деньги. Часто при оформлении полиса на сайте клиент получает хорошую скидку. Заполнение формы предельно простое. От человека потребуется указать банк, в котором получен ипотечный кредит, вписать свой возраст, сумму кредита и при желании выбрать дополнительные услуги.

При его оформлении пользователь ограждает себя от навязывания разного рода платных опций. На некоторых сайтах даже реализована опция оплаты с банковской карты. Готовый документ отправляют клиенту сразу после внесения платежа. Копия бланка сохраняется в личном кабинете на сайте страховщика, к нему есть доступ в любое время.

Чем чреват отказ

Если клиент уверен, что страхование жизни при получении ипотеки для него не обязательное и не принесет выгоды, от предложения можно отказаться. Согласно ч.2 ст. 958 ГК РФ, сделать это позволяется еще до подписания всех документов или уже после заключения соглашения. Во втором случае основная проблема – споры относительно возврата части уже уплаченной страховой премии.

Что делать при наступлении страхового случая

Если заемщик получил инвалидность, серьезно заболел или умер, в первую очередь необходимо обратиться в страховую компанию. С собой потребуется иметь медицинские выписки, заключения и справки, доказывающие факт наступления страхового случая. Важно соблюдать установленные страховщиком сроки.

После рассмотрения документов и заявления страховщик выносит решение о выплате или отказе, если случай не страховой или какие-то из условий не выполнены. В среднем сроки ожидания решения – 30−45 дней. При положительном ответе долг по ипотеке гасит страховщик. Документы и заявление разрешается подавать не только лично, но и через представителя при наличии доверенности или отправить их почтой заказным письмом с описью вложения. Еще около 2 недель необходимо ждать зачисления суммы на указанный счет.

Какие документы потребуются, зависит от типа страхового случая. В случае смерти застрахованного лица помимо копии полиса и заявления необходимо принести свидетельство о смерти, карту больного, копию медицинского заключения и отчет о патологоанатомическом вскрытии.

Можно ли вернуть страховку при досрочном погашении и как это сделать

Досрочное полное или частичное погашение задолженности по ипотеке позволит сэкономить не только на процентах. Выгода заметна и по снижению величины страховых взносов, прямо зависящих от размера долга. Вернуть страховую премию при частичном погашении не получится, но при полном досрочном закрытии кредитного договора это реально.

Если решение компании положительное, деньги в среднем поступят на счет за 14 календарных дней. Если клиент принимает решение отказаться от страхового полиса в «период охлаждения» за 14 дней с момента оформления ипотеки, по закону ему обязаны вернуть страховой взнос в полном размере. В ситуациях, когда страховой случай наступил, речи о возврате суммы и быть не может.

Итоги

Приобретение полиса страхования жизни и здоровья при оформлении кредита на недвижимость – условие добровольное. У человека есть право отказаться от услуги, но придется приготовиться к повышению процентной ставки по договору. Таким образом кредитор дополнительно защищает себя от рисков.

Необходимость в подобных «гарантиях» для сторон возникает по причине продолжительности ипотечного кредита – 20−40 лет. Невзирая на дополнительные расходы, сопряженные с необходимостью оформлять полис и ежегодно его продлевать, такая услуга полезна для заемщика. Он получает дополнительную защиту на случай непредвиденных обстоятельств в виде болезни или внезапной смерти.

Ипотечное страхование в Москве

Узнайте стоимость ипотечного страхования в Москве быстро и удобно!

Подробнее

Приобретение жилья — сложный процесс, который требует не только много сил и времени, но и денег. Очень малое количество россиян могут себе позволить купить недвижимость с помощью личных средств, поэтому целевые кредиты — один из самых распространенных банковских продуктов на сегодняшний день. Главным плюсом заемной линии называют продолжительность, которая удобна с точки зрения погашения. Однако этот же фактор следует назвать недостатком, поскольку никто не знает, что произойдет в течение 10, 15, а то и 20 лет. Этот факт заставил правительство принять закон и сделать страхование ипотеки в Москве обязательной процедурой.

Как правило, стандартный тип договора предусматривает возмещение ущерба в самых разных ситуациях — авария, пожар, затопление, стихийные бедствия и др. Однако речь идет только о заемной части средств. Иными словами, потребитель не получает компенсации, даже если он уже совершил первоначальный взнос или внес ежемесячные платежи. Поэтому в последние годы многие предпочитают оформить контракт на полную стоимость недвижимости и претендовать на выплаты в указанных ранее страховых случаях.

Также вы вправе оформить комплексный полис. В него входит защита права собственности, здоровья и жизни заявителя. Если вы хотите взять ипотеку на продолжительный срок, такой вариант выглядит отличным решением. В случае потери клиентом дееспособности (в том числе временной) компания выплачивает оставшуюся часть долга банку. Это относится и к смерти застрахованного лица. При этом в такой ситуации жилье переходит к семье или родным владельца по принципу наследства.

Однако помимо вида выбранного вами полиса существуют и другие аспекты, которые прямо или косвенно влияют на итоговую цену продукта. Ниже мы приведем основные из них:

Также стоимость зависит от года постройки здания, в котором расположено жилье и его ремонт. Поэтому вам предстоит сравнить предложения от нескольких компаний, аккредитованных банком, с целью подобрать вариант, соответствующий не только вашим требованиям, но и возможностям. Разумеется, вы вправе посетить офис организации и побеседовать с менеджером, который ответит на все вопросы и сделает расчеты по нескольким типам полиса. Так вы легче определитесь с окончательным решением и узнаете точный список необходимых документов — он зависит от выбранного вида страховки.

О чём молчат банки. Как сделать ипотечную страховку в 2 раза дешевле и стоит ли вообще её брать?

Школьный хулиган, забирая у младшеклассников конфеты, ставит их перед выбором: «или делишься, или я тебя поколочу». Младшеклассник выбирает то, что ему выгоднее — отдать конфеты. Банк тоже даёт заёмщикам выбор — или оформляешь страховку на ипотеку, или я подниму тебе процентную ставку. Большинство предпочитает купить себе скидку, оформив полис, и не спорить. Но вот вопрос — действительно ли наличие страховки выгоднее, чем высокая процентная ставка и можно ли сэкономить на оформлении полиса, воспользовавшись услугами «своей» страховой компании, а не банковской.

Считаем, что выгоднее

Для начала посчитаем, будет ли выгода от снижения процентной ставки при оформлении полиса.

Расчёт будем делать на примере Сбербанка, потому что он занимает первое место по количеству оформленных ипотек.

Ипотека со страховкой и без

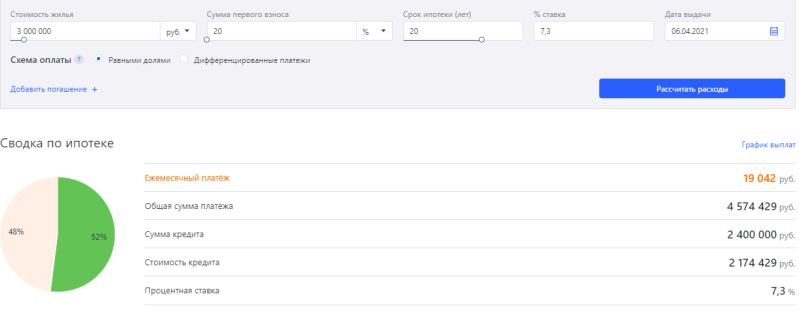

Для примера возьмём вторичное жильё стоимостью 3 000 000 рублей, первый взнос — 20%. При использовании всех возможных скидок (покупка на «Дом клик», страхование жизни и здоровья, молодая семья, электронная регистрация сделки) получаем ставку 7,3%. Считаем ежемесячные платежи и переплату с использованием калькулятора «Выберу.ру», где можно задавать любые параметры.

При оформлении кредита на 20 лет получаем ежемесячный платёж 19 042 рубля. Переплата — 2 174 429 рублей.

Скидка за оформление страховки — 1%.

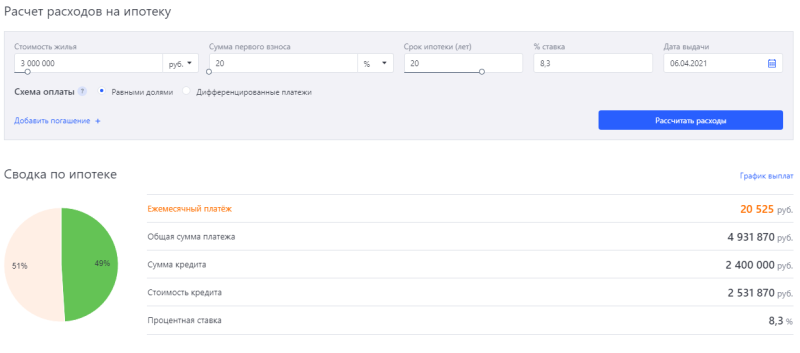

Если её не использовать, то процентная ставка становится 8,3%. Ежемесячный платёж — 20 525 рублей. Переплата — 2 531 870 рублей.

Получается, что используя страхование жизни и здоровья, мы сэкономим 357 441 рубль. Это экономия на процентах, без учёта страховки.

Сколько стоит страховка

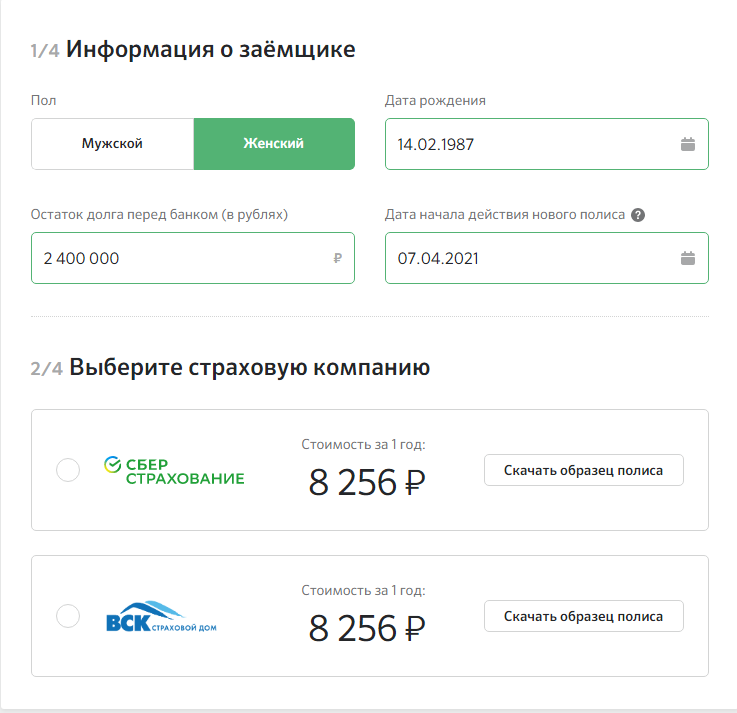

Для расчёта страховки воспользуемся калькулятором на «Дом клик». Стоимость полиса будет зависеть от остатка долга перед банком, пола заёмщика и даты его рождения.

В нашем случае остаток долга — 2 400 000 рублей. Пол заёмщика женский, возраст — 34 года.

Страховка будет стоить 8 256 рублей на один год. За весь срок кредита в 20 лет придётся заплатить около 165 120 рублей. Напомним, что разница в переплате между ипотекой со страховкой и без — 355 920 рублей. Получается, что выгода есть.

Но мы брали большой срок. Для чистоты эксперимента посчитаем выгоду при сроке кредита в 8 лет.

Ежемесячный платёж — 33 080 рублей. Переплата — 775 680 рублей.

Без страховки процентная ставка станет 8,3%. Ежемесячный платёж при этом поднимется до 34 295 рублей. Переплата — 892 320 рублей.

Экономия — 116 640 рублей. Расходы на страховку — 66 048 рублей. Выгода не столь большая как в первом примере, но есть.

Чем старше заёмщик, тем менее выгодной становится страховка. Например, для мужчины возрастом 50 лет полис будет стоить 21 600 рублей. За 8 лет он заплатит 172 800 рублей. В этом случае можно не оформлять полис, если вопрос стоит только в экономии.

Особенность оформления страховки при использовании маткапитала

Минус схемы в том, что продавцу надо месяц ждать поступления средств — на это пойдёт не каждый. Плюс схемы — страховка рассчитывается от окончательного размера ипотеки — 2 400 000 рублей.

Плюс схемы в том, что продавец не ждёт месяц, пока зачислятся деньги. Минус в том, что первоначальный ипотечный договор оформляется на 2 883 000 рублей. Сответственно, страховка будет рассчитываться от этой суммы, что составит 9 917 рублей.

Получается, что через месяц сумма задолженности изменится, а заплатить повышенную страховку придётся за весь год.

Можно ли сэкономить на полисе?

Мы уже выяснили, что оформлять страховку в обмен на скидку выгодно. Но мы делали расчёт по страховой программе, которую предлагает банк. Если вы придёте оформлять кредит в офис банка, то столкнётесь именно с этим предложением и сотрудник даже не заикнётся о том, что у заёмщика есть выбор.

Для сравнения возьмём компанию «Энергогарант». Страхование жизни и здоровья обойдётся заёмщику из нашего примера в 4 104 рубля. Как видим, в два раза дешевле, чем страховка, предложенная Сбербанком.

Цена ценой, но необходимо смотреть не только на стоимость полиса, но и на условия — риски, которые покрывает страховка, и причины отказа в выплатах. Многие рассматривают страхование жизни только как способ снизить переплату по кредиту. На самом деле полис покрывает риски утраты жизни и здоровья, поэтому надо выбирать не только цену, но и условия.

Практически все банки при оформлении ипотеки будут ставить условие — без страхования жизни и здоровья процентная ставка выше. В рассмотренном нами примере скидка составляет 1%. В большинстве других банков — 2%.

В прошлом году ЦБ предлагал расходы на страховку переложить с заёмщика на банки, чтобы избежать навязывания дорогих услуг, которые предлагают компании-партнёры или дочерние страховые компании. Однако пока инициатива ЦБ не нашла поддержки.

Страхование жизни при ипотеке

Узнайте, сколько стоит страхование жизни при ипотеке онлайн! Сравните стоимость полисов среди 7 страховых и выберите лучшее ипотечное страхование жизни и здоровья

Поможем вам сэкономить за счёт разницы цен на полисы

Мнение эксперта

Перед подписанием ипотечного договора внимательно изучите его условия, в том числе в части, касающейся страхования жизни. Страховой полис оформляется на год или на весь срок ипотеки. Вы имеете право отказаться от продления, но в этом случае могут быть изменены условия кредитования – например, повышена процентная ставка. Информация об этом обязательно должна быть в договоре.

Кроме того, вы можете выбрать для заключения договора любую страховую компанию, аккредитованную банком. Такую возможность заемщикам гарантирует закон: банк не имеет права навязывать услуги партнерской страховой компании. Статус аккредитации обычно размещен на сайте банка или на сайтах страховых компаний. Клиент всегда может обратиться в страховую компанию для уточнения статуса аккредитации под выбранный банк. На Сравни.ру представлены только аккредитованные банками страховые компании, поэтому клиент может не переживать, все уже проверено: нужно только выбрать и оформить.

Что важно знать о страховании жизни и здоровья для ипотеки

Страхование жизни при покупке недвижимости является для заемщика добровольной процедурой. Заключение договора позволит рассчитаться с долгами, если потенциальный клиент самостоятельно не сможет это сделать по состоянию здоровья.

Страхование жизни при оформлении ипотеки не является обязательным, но при отказе от страховки, банк, как правило, увеличивает процентную ставку по кредитному договору. Страховка жизни и здоровья заемщика включает следующие риски:

Состав конкретных рисков в разных СК может быть разным. Договор ипотечной страховки жизни заключается сроком на 1 год, с ежегодным продлением. Страховая сумма рассчитывается исходя из остатка задолженности по кредитному договору и начисленных процентов.

Что входит в страхование жизни для ипотеки?

От чего зависит стоимость страхового полиса?

Стоимость страхования жизни и здоровья ипотечного заемщика зависит от нескольких факторов:

Зачем необходимо страховать жизнь заемщика?

Банки заинтересованы в оформлении заемщиком полиса страхования жизни и здоровья, так как это существенно снижает их риски. Поэтому они предлагают льготную кредитную процентную ставку, которая примерно на 0,5%-1% ниже обычной. В масштабах всего ипотечного кредита, длительного и крупного, это дает весьма заметную экономию.

Отказ от заключения подобной страховки или от ее продления оборачивается невозможностью использования данного бонуса. Экономическая целесообразность оформления полиса определяется в каждом конкретном случае, а решение, страховаться или нет, остается непосредственно за заемщиком.

Стандартный срок действия полиса страхования жизни и здоровья ипотечного заемщика составляет 1 год. Поэтому договор со страховой компанией требуется ежегодно продлять в течение всего времени, пока действует ипотечный кредит.

Как выбрать лучшую страховку жизни при ипотеке?

Сегодня практически все ведущие участники страхового рынка предлагают услуги по оформлению страховки жизни и здоровья при ипотеке. Самый простой и быстрый способ выбора наиболее предпочтительного варианта страхования предлагает наш сайт, на котором размещен онлайн-калькулятор стоимости страхового полиса.

Для получения цены страховки достаточно вбить в программу исходные данные, в числе которых:

Расчет производится практически мгновенно. Для выбора лучшего варианта страховки достаточно сравнить полученные результаты.

Как снизить цену страхового полиса при оформлении?

Для уменьшения стоимости полиса используются разные методы:

Дополнительные способы снижения цены на страхование жизни и здоровья по ипотеке зависят от правил конкретной страховой компании.

Как получить выплату при наступлении страхового случая?

Получение страхового возмещения по страховке жизни и здоровья ипотечного заемщика происходит по традиционной схеме. Она предусматривает:

Если страхователь не согласен с действиями страховщика или величиной возмещения, он имеет право обратиться с иском в судебные органы.

Как получить налоговый вычет за страхование жизни при ипотеке?

Возврат средств при добровольном страховании жизни возможен в размере 13% от стоимости полиса. Максимальная величина ежегодного вычета не может превышать 13% от 120 тыс. рублей, то есть 15,6 тыс. рублей.

Возврат денежных средств в рамках налогового вычета осуществляется при выполнении ряда требований, в числе которых:

Важной особенностью предоставления налогового вычета за ипотеку на квартиру выступает возможность вернуть средства только за страхование жизни. Другие риски при этом не учитываются.

Что необходимо сделать, чтобы получить возврат НДФЛ?

Стандартная процедура возврата НДФЛ выглядит следующим образом:

Законодательством установлен максимальный срок на предоставление ответа заявителю, составляющий 30 дней. При принятии положительного решения денежные средства перечисляются ипотечному заемщику по реквизитам, указанным в заявлении.

Что нужно для страхования жизни по ипотеке

Чтобы оформить страховку жизни при ипотеки, необходимо представить в СК следующие документы:

Страховик вправе потребовать от заемщика пройти медицинское освидетельствование и представить соответствующий документ о его состоянии. Часто ипотечное страхование жизни и имущества при ипотеке включается в комплексный договор страхования.

Заявку на страхование здоровья при ипотеке можно оформить онлайн на сайте подбора страховых компаний по ипотечному страхованию. С помощью специального калькулятора, расположенного на сайте, можно рассчитать предварительную стоимость полиса и выбрать оптимальные условия из предложений страховых компаний.

Страхование жизни для ипотеки

Виды страхования

Online страхование ипотеки для клиентов Сбербанка

Услуга доступна для всех регионов РФ.

Всего за несколько минут вы получите полис на e-mail

Online страхование ипотеки от ВСК для клиентов Сбербанка

Услуга доступна для всех регионов РФ.

Всего за несколько минут вы получите полис на e-mail

Online страхование ипотеки от Совкомбанк Страхование для банка ВТБ

Услуга доступна для всех регионов РФ.

Онлайн расчечт стоимости полиса и оформление

Online страхование ипотеки от Зетта Страхование для клиентов Сбербанка

Услуга доступна для всех регионов РФ.

Всего за несколько минут вы получите полис на e-mail

Комплексное ипотечное страхование от СК Альянс

Москва и Московская область

Online ипотечное страхование от СК Пари для клиентов крупнейших банков РФ

Услуга доступна жителям крупнейших регионов РФ. Полный перечень регионов указан в приложении.

Достаточно оставить заявку, и эксперт свяжется с вами для уточнения деталей.

Страхование ипотеки от АльфаСтрахование

Москва и Московская область, Санкт-Петербург и Ленинградская область

Дополнительно скидка для пользователей Банки.ру до 30%

Страхование ипотеки Сбербанка от Ингосстрах

Приобретение полиса возможно для имущества в любом регионе РФ.

Полис можно оформить за несколько минут, не выходя из дома. Удобный интерфейс позволит быстро и легко оформить и оплатить договор, который сразу же будет направлен на указанный адрес электронной почты.

Ипотечное страхование от СК Ингосстрах

Приобретение полиса возможно в любом регионе РФ, где есть представительство компании Ингосстрах

С помощью удобного калькулятора Вы сможете рассчитать предварительную стоимость полиса, а оставив заявку Вы получите консультацию по продукту, узнаете точную стоимость страховки и при необходимости сможете оформить полис с доставкой.