Во что инвестировать на 10 лет

Во что инвестировать, чтобы приблизиться к доходности в 10%

Накопил подушку, перехожу к инвестициям и надеюсь на ваши советы.

Поставил себе цель — за 15 лет создать капитал, который будет приносить пассивный доход на расходы и реинвестирование.

Первые три года планирую вкладывать 50 тысяч рублей в месяц, затем два года — по 70 тысяч, а потом 10 лет — по 100 тысяч рублей в месяц. Примерная итоговая сумма с учетом сложного процента при инвестициях под 10% годовых — 31,9 млн рублей.

Исходя из расчета, мне нужен набор инструментов с доходностью от 10% годовых. Конечно, если закладывать инфляцию, этот процент должен быть выше, но я представляю самый простой расчет.

Я открыл ИИС, прикупил ETF, планирую пассивно вкладывать в фонды акций и облигации. Фонды акций кажутся разумным вложением на долгий срок: несмотря на возможные падения в моменте, в целом они растут и доходность приемлемая. Что касается валют, думаю держать 70% в долларах и 30% в рублях.

Подходит ли такой портфель под мою цель? Реально ли приблизиться к доходности в 10% с учетом инфляции?

Буду рад любым советам и комментариям.

Вы не указали точной структуры портфеля — в какой пропорции держите акции и облигации. Поэтому рассмотрим несколько классических вариантов для пассивного инвестирования: когда указанные акции и облигации размещаются в пропорциях 40/60, 60/40 и более агрессивный аналог — 80/20.

Анализ исходных данных и выбор стратегии

Горизонт инвестирования — 15 лет, но структура пополнений довольно сложна. Плюс ко всему нужно учитывать поведение рублевых и долларовых активов, инфляцию каждой из валют, а также девальвацию одной из них по отношению к другой.

Так как не стоит задача вычислить точный итоговый результат, упростим исходные данные: пойдем от общего к частному и будем вести расчет в долларах, как в более стабильной валюте. Считать будем по текущему курсу, а тестировать варианты портфелей — с помощью сервиса Portfolio Visualizer. Далее отдельно рассмотрим влияние на портфель рублевых активов.

Инвестиции будущего: что купить, чтобы не проиграть через 10 лет?

Немецкий экономист Клаус Шваб, бессменный президент Всемирного экономического форума в Давосе, в своей книге «Четвертая промышленная революция» совершенно справедливо отмечает: «Мы стоим у истоков революции, которая фундаментально изменит нашу жизнь, наш труд и наше общение». И, добавлю уже от себя, подход к инвестициям.

Сегодня представляется очень важным осознать, что мы находимся на пороге четвертой технологической революции, а значит, в самом начале колоссальных изменений во всех сферах жизни всего человеческого общества.

На бытовом уровне мы уже привыкли к вещам и явлениям, которые сложно было представить даже 10-15 лет назад: не снимать на фотоаппарат и не считать оставшиеся кадры, не пользоваться бумажной энциклопедией, не ловить такси на улице, не ехать по аптекам в поиске лекарств, не идти в банк, не ехать в кассу за авиабилетами, не пользоваться дорогим международным роумингом, не удивляться тому, что поисковик знает, что нас интересовало в последнее время, а видеохостинг – что мы хотим сегодня посмотреть.

Если в прошлом веке электричество дало толчок росту производства, то теперь новые истории предпринимательских взлетов будут построены на использовании искусственного интеллекта – от умных домов до умных ботинок, меняющих конфигурацию в зависимости от погоды и самочувствия пользователя.

Надо учитывать, что технологические изменения будут происходить все быстрее и быстрее. Гораздо быстрее, чем нам кажется. Первые 50 млн пользователей телевидения набрались за 13 лет, первые 50 млн пользователей Facebook — за 3,5 года, а в случае Angry Bird это произошло за 35 дней.

Изменения нашей жизни на бытовом уровне – это конечные проявления глубочайших изменений на отраслевом и страновом уровнях.

Двести лет назад 80% человечества трудилось в сельском хозяйстве. Потом механизация и автоматизация труда позволили сократить число занятых в сельхозпроизводстве на порядок, а для людей возникли новые сферы занятости в городах. Так и сейчас в процессе новой технологической революции более 70% сегодняшних профессий будут автоматизированы и заменены машинами. В первую очередь, на мой взгляд, отомрут профессии, связанные с низкоквалифицированным и монотонным трудом. Это касается как синих, так и белых воротничков. Во вторую очередь, пострадают заложники нового уровня прозрачности и скорости экономических процессов, связанного с внедрением технологии блокчейн: посредники, торговцы, агенты, риелторы, брокеры.

На смену исчезнувшим придут профессии, связанные с высокоинтеллектуальным и творческим трудом. Будут цениться изобретатели, инвесторы, акционеры.

В межстрановой конкуренции дешевая рабочая сила перестанет быть конкурентным преимуществом. Это будет следствием значительного удешевления технологий с применением робототехники и 3D-печати. Драматически упадет значение природной ренты, в то время как значение технологической ренты значительно вырастет. Страны будут делить на технологические и нетехнологические, и именно уровень развития технологий будет определять их вес в мировой экономике.

Что же будет ценно в новом мире, а что утратит свою ценность?

Меня, как инвестбанкира более чем с 20-летним стажем, прежде всего волнуют два основных вопроса.

Первый – как сберечь накопления и по возможности их приумножить в современном мире? Второй – какие точки приложения предпринимательских усилий будут наиболее эффективными, а значит и инвестиционно привлекательными?

Видимо, старые вечные ценности будут существенно отставать от новых. Нефть, золото, газ, лес, пушнина, ракушки, мешочки с солью – все это будет стоить, конечно, каких-то денег. Но доля новой цифровой экономики будет только расти, как и ее доля в капитализации мирового фондового рынка. Поэтому я бы рекомендовал существенно уменьшить долю ракушек и мешочков с солью в вашем финансовом портфеле и увеличить в нем объем акций компаний, ориентированных на новую экономику.

При этом надо помнить, что в такие переломные моменты звезды не только загораются, но и гаснут. Постарайтесь избавиться от акций бизнесов, не имеющих будущего. Когда-то и у Xerox с Kodak все было хорошо с выручкой, прибылью и перспективами. Ближайшие годы будут богатыми не только на фондовые взлеты, но и на падения.

Какие же компании достойны внимания инвесторов?

Этот список не претендует на полноту и представительность и приведен лишь в качестве примера. Но одно абсолютно точно – доля новой экономики будет расти гораздо более опережающими темпами относительно традиционных отраслей.

Что касается точек приложения предпринимательских усилий и возможностей возврата инвестиций, то я бы процитировал известного визионера, журналиста и знатока киберкультуры Кевина Келли. В своей книге «Неизбежное» он пишет (и с этим нельзя не согласиться): «Правда в том, что сегодня – лучшее время, чтобы начать что-то создавать. Никогда еще не было больше возможностей, более низких барьеров, высокого соотношения преимуществ и риска, высокого возврата на вложенные усилия, чем сегодня. Прямо сейчас, в эту самую минуту. Именно на это мгновение будут оглядываться люди в будущем и вздыхать: «Эх, оказаться бы сейчас там!» Это самое лучшее время в истории человечества для начала чего-то нового. Вы не опоздали!»

Куда вложить деньги в инвестиции на 10 лет?

Если есть возможность, то вкладывать деньги на длительный срок — это очень хорошая идея. Инвестиции на десять лет могут обеспечить достойную старость, дать детям качественное образование, и так далее.

При этом выбор активов на такой период обладает целым рядом особенностей, о которых надо знать, чтобы добиться максимального результата. И вообще сохранить деньги бывает не менее сложно, чем их заработать.

Инструменты для инвестиций на 10 лет

На длительный срок портфель надо диверсифицировать. В него должны в разных пропорциях войти финансовые инструменты, определенная доля из которых обеспечит сохранность вложений, их гарантию. А другая часть — послужит росту.

Вложения в акции

Для инвестиций на десять лет имеет смысл инвестировать в акции — долевые инструменты, дающие право на долю в прибыли.

Когда мы говорим о перспективе на год, то приходится признать: рынок ценных бумаг подвержен существенным колебаниям, к сожалению, далеко не всегда предсказуемым, даже для профессионалов. Однако на длительной перспективе в целом экономика любой страны развивается, движется вперед. А вместе с ней повышаются и котировки крупнейших компаний. Чем и можно воспользоваться, инвестируя деньги на продолжительный период.

Например, индекс S&P 500 вырос за последние десять лет — вдвое. Это значит, что обладатель сбалансированного портфеля американских акций за это время мог также удвоить свои сбережения. Неплохой результат за тот же период показал и российский рынок: индекс Московской биржи десять лет назад был на уровне 1200 пунктов, а сегодня — выше 3400. Но при этом в рублях.

Покупка облигаций

Но акции — все равно в той или иной мере рискованный инструмент, и он должен составлять, в идеале, лишь некоторую часть портфеля, может быть, процентов 20 от его общей стоимости. Остальные 80 процентов денег могут быть вложены, например, в облигации.

Доходность по еврооблигациям сейчас составляет порядка 4% годовых, но в валюте. А рублевые ОФЗ дают доход в 5 и более процентов. Корпоративные облигации — 6-10 процентов, в зависимости от эмитента.

Один из возможных подходов — инвестиции в облигации, а затем направление полученной прибыли на операции на рынке акций. Таким образом, инвестор будет рисковать в основном доходом, а не номиналом своих денег.

Инвестиции в недвижимость

Стоит ли покупать недвижимость на десять лет — отнюдь не бесспорный вопрос. Конечно, недвижимость защищена от многих финансовых потрясений. Это реальная, настоящая собственность. Но, с другой стороны, во всем мире считается, что цены на объекты недвижимости подвержены большим колебаниям, причем в случае чего бывает сложно продать собственность быстро без серьезных потерь.

Вложения в недвижимость могут быть интересны тем, кто обладает достаточными суммами, чтобы диверсифицировать портфель, и иметь в нем и ценные бумаги, и строения. В целом стоимость квадратных метров, например, в Москве, выросли за последнее десятилетие только в рублях. В валютном исчислении они достигли своего пика к 2007 году, затем сильно пострадали от мирового финансового кризиса. И так и не смогли до сих пор достичь показателей докризисного времени.

Произойдет ли это в следующем десятилетии, никто точно не знает, эксперты лишь высказывают свои осторожные предположения.

Покупка золота и других металлов

Золото представляет собой определенную «безопасную бухту» на рынке инвестиций. Это универсальный товар, эталон, котировки которого, говоря немного упрощенно, изменяется вместе с другими ценами. При нормальной ситуации само по себе обладание золотом или другими драгметаллами прибыли не дает, а разве что спасает от инфляции.

Другой вопрос, что покупка золота может быть хорошей идеей в период мировых катаклизмов, войн, кризисов и так далее. В общем, всего того, что мы надеемся в будущем избежать. В 2010 году цена тройской унции была на уровне примерно на уровне 800 долларов, сегодня она превышает 1800 долларов.

При этом есть ряд факторов, существенно ограничивающих возможности вложения в этот металл. Дело в том, что его надо где-то хранить. Чтобы забрать свой слиток из банка, за него надо заплатить НДС, а чтобы вернуть на счет — пройти экспертизу. В общем, издержки, скорее всего, съедят почти всю прибыль. Хотя кто знает, может быть, за 10 лет законодательство о драгоценных металлах существенно изменится.

7 способов получать пассивный доход в 2021 году

Основатель компании SimpleEstate

В 2021 году годовая инфляция превысила 6%. Это значит, что именно на такой процент сбережения «под подушкой» стали дешевле. Чтобы не терять деньги, важно заставить их «работать». Например, начать инвестировать.

Выбрать можно любой из инвестиционных активов: акции, облигации, коммерческую и жилую недвижимость, банковские вклады или даже попробовать криптовалюту. Основатель инвестиционной платформы SimpleEstate Никита Корниенко рассказывает, как работает каждый из активов, какую выгоду можно извлечь и куда стоит вложить средства в 2021 году.

Содержание

Банковские вклады

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

Тест: узнай, сможешь ли ты грамотно выйти на рынок в другой стране

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

В зависимости от способа распределения дохода:

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

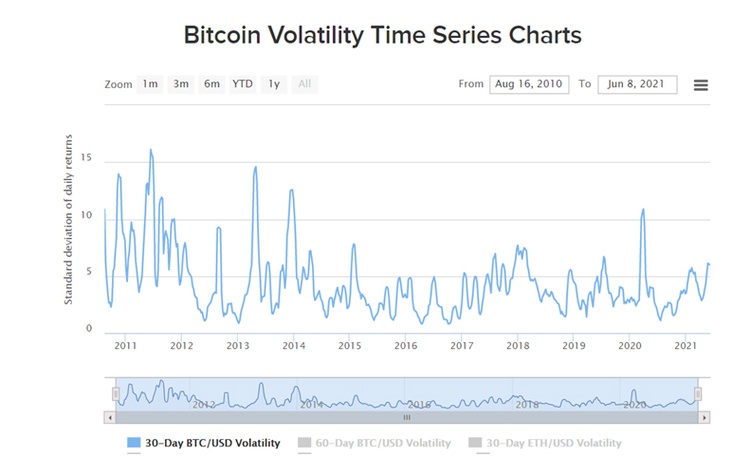

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

Куда стоит вложиться в 2021 году

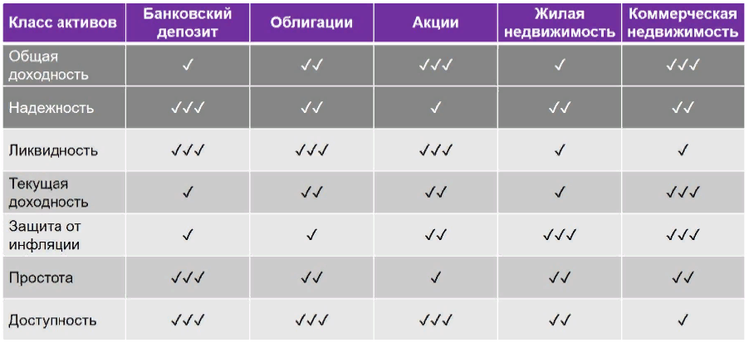

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.