Во что лучше вложить в акции или облигации

К сожалению, страница не найдена

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Деньги без дураков: акции или облигации — что лучше защитит капитал?

Александр Силаев — частный инвестор, трейдер, писатель и журналист. Торгует на бирже с 2010 года. Автор изданной в 2019 году книги «Деньги без дураков». Ведет одноименный блог во «ВКонтакте» об инвестициях и блог о рациональности «Философия без дураков». Часть публикуемых у нас материалов — переработанные фрагменты его книги.

Мне ближе иное восприятие волатильности: она неприятна, но не фатальна. К тому же в ней наблюдается такое явление, как положительный риск. Упало на 30% за месяц — это возрастание риска, но если выросло на 30% — это тоже возрастание риска, понятого как волатильность. Риск по определению это плохо. Но рост на 30% за месяц это хорошо. Так хорошо или плохо?Не будем путаться — к счастью, в русском языке много слов, — пусть волатильность остается волатильностью, а под риском мы договоримся понимать вероятность потери всего инвестированного капитала или его значительной части без дальнейшего отыгрыша.

Если портфель акций проседает на 10%, не беда. Сегодня просело — завтра подросло. Другое дело, если ты вложил 10% своего капитала в какую-то схему, где что-то пошло не так, и эти деньги пропали навсегда. Под риском будем понимать вот эту вероятность «пропали навсегда». И это серьезно, в отличие от волатильности, где проблема сводится к нашей психологической форме: в хорошей форме мы ее не заметим.

Скрытый риск облигаций

Сравнивая риски акций и облигаций, уместна такая метафора. Вам предлагают на выбор два вида риска. В первом случае вас наверняка ранят, вы будете много болеть, много раз вам покажется, что вы умрете. Но при этом у вас есть гарантия, что выживете. Всегда. Как бы страшно не было. Такой вот волшебный амулет. Он не спасает от ран, болезней и страданий, но гарантирует жизнь. Хотя лет пять, возможно, будете прихрамывать. Или десять. Так выглядит инвестирование в акции.

Вторая история — с вами будет происходить несчастных случаев в десять раз меньше. И болезней меньше. Вы с меньшей вероятностью порежетесь, отравитесь, упадете со стула. Но несколько раз в жизни к вам подойдет черт и предложит тянуть из колоды карту. И если попадется дама пик, вы умрете. Скорее всего, конечно, вытащите что-то другое и продолжите наслаждаться ровным графиком жизни. Так выглядит инвестирование в облигации и депозиты.

Можно сказать, что долевой капитал (акции) очень легко сжимается, гнется, но он никогда не погибнет до конца (разве что вашу страну захватят ортодоксальные троцкисты). Долговой капитал (облигации) хуже гнется, но сломать его проще. Если дать такому капиталу много времени, то он более хрупок.

Кстати, раз уж зашла речь о сравнении акций и облигаций. Еще одно общее место: акции доходнее. Хотя бы потому что рискованнее. Вероятно, так оно и есть. Однако без нюансов не обходится и здесь.

Наконец, есть такое обстоятельство, и оно чуть сложнее: облигации почти всегда стоят одинаково. А вот акции могут стоить очень дорого или очень дешево. В кризис они стоят дешево и по идее надо покупать. Но в кризис у людей меньше свободных денег, как в 2008-2009 годах. На пике эйфории они стоят дорого, как в 2006-2007 годах, и по идее покупать не надо, но свободные деньги есть.

Если вы будете покупать акции, как только у вас появляются деньги, в среднем вы будете делать это в моменты, так скажем, чуть хуже среднего. Исключение, если вы уникум и ваши доходы обратно пропорциональны состоянию экономики. Но мало кто строит карьеру так, чтобы пировать во время чумы, поэтому, если у вас все как у людей, то считайте, что ваше инвестирование в акции обложено еще и этим странным неофициальным налогом. Насколько он велик? Думаю, невелик. Но если это изъятие не менее 1% годовых, то это уже сопоставимо с НДФЛ. И это пункт три.

Вывод: нельзя сказать, что акции прямо сильно-сильно доходнее облигаций (хотя все же у первых доходность выше). Но, как ни странно, именно акции надежнее на интервале длиной в жизнь.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Что выгоднее акции или облигации: сравниваем инструменты инвестирования

Акции и облигации являются самыми доступными и популярными финансовыми инструментами на рынке, используемыми для получения прибыли. Начинающему инвестору бывает сложно разобраться, каким из этих ценных бумаг отдать предпочтение. Поэтому в нашей статье расскажем об основных преимуществах этих инструментов и проведем их сравнение по ключевым параметрам.

Сравниваем по ликвидности

Прежде чем приступить к сравнению, необходимо разобраться в основных отличиях между инструментами собственности (акциями) и долговыми инструментами (облигациями).

Акции выпускают акционерные общества, а инвестор, приобретая эти бумаги, становится совладельцем уставного капитала и может получать дивиденды, которые начисляются из дохода предприятия. Следовательно, акции являются долевыми финансовыми инструментами.

Считается, что акции и облигации имеют одинаково высокую ликвидность по критерию затрат времени на их покупку и продажу. Для проведения любой операции клиенту достаточно направить брокеру соответствующее распоряжение или совершить операцию с ценными бумагами самостоятельно. Подробнее о ликвидности облигаций можно прочесть в отдельной статье.

На скорость операции по купле-продаже этих инструментов влияют преимущественно два фактора – объем сделок и размер спреда.

Сравниваем по доходности

Доходность инструментов собственности зависит от того, к какому виду они принадлежат:

Трейдеры, как правило, отдают предпочтение обыкновенным акциям, так как извлекают основной доход торгуя ценными бумагами, а их ликвидность выше, чем у привилегированных.

Важно подчеркнуть, что одно из главных отличий облигаций от инструментов собственности (акций) заключается в том, что, приобретая долговые бумаги, клиент сразу может оценить их потенциальную доходность.

Облигации также делятся на две группы по форме выплат, и от этого зависит их доходность:

На продаже облигаций также можно заработать, так как в любой момент между приобретением и погашением цена будет варьироваться.

Сравнивая акций и облигации в целом можно говорить о том, что, как правило, доходность акций в процентном отношении выше, преимущественно благодаря ничем не лимитируемому росту котировок. На фоне рыночных изменений или благодаря позитивным показателям компании акции могут существенно подорожать и принести значительный процентный доход на инвестированный капитал. Впрочем, этого может и не произойти. В отличие от вложений в облигации доход в этом случае не гарантирован.

Сравниваем по срокам инвестирования

Акции от облигаций отличаются еще и тем, что у первых срок обращения не ограничен, а вот бонды выпускаются на определенный период времени и делятся по сроку погашения на краткосрочные (до одного года), среднесрочные (от года до пяти лет) и долгосрочные (свыше пяти лет).

Под сроком инвестиций обычно рассматривается временной период, который необходим для достижения конкретных финансовых целей. Чтобы получить за небольшой промежуток времени прибыль, необходимо сделать краткосрочные вложения, а для этого можно купить:

Для получения стабильной прибыли в течение длительного промежутка времени понадобятся среднесрочные инвестиции:

Если инвестор собирается заработать большую сумму, сделав крупные денежные вливания, ему следует обратить внимание на долгосрочные вложения. Для этого желательно приобрести оба вида ценных бумаг.

Сравниваем риски

Если считать самым главным риском ликвидацию компании, выпустившей на рынок ценные бумаги, то по защищенности данные финансовые инструменты можно распределить следующим образом:

Существуют и другие понятия, связанные с риском:

Любые финансовые инструменты могут стать ненадежными в развивающихся странах, так как здесь велика вероятность перерастания любого кризиса в дефолт и гиперинфляцию, а также велики правовые риски.

Подробнее об инвестиционных рисках мы уже рассказали в другом материале.

Подводим итоги

Можно сделать следующие выводы:

Есть отличный способ для начинающих инвесторов, который поможет определиться с выбором инструмента. Нарисуйте треугольник, в вершинах которого расположите три характеристики:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Акции или недвижимость. Во что выгоднее инвестировать в кризис

Дмитрий Лебедев — предприниматель, экс-соучредитель агентства «Миэль-Недвижимость». Автор изданной в 2020 году книги «Деньги делают деньги: от зарплаты до финансовой свободы». Ведет одноименный Telegram-канал и блог на Facebook, где делится советами в области недвижимости, управления и личных финансов.

Недвижимость и ценные бумаги: за и против

У меня есть два друга-клиента с принципиально разными позициями. Один — топ-менеджер в крупной торговой компании. Несколько лет назад обжегся на фондовом рынке, потерял часть вложений и теперь не верит в эти инструменты — покупает только недвижимость, сдает ее и перепродает.

А другой — финансист. Все вкладывает только в ценные бумаги. Считает, что он не специалист в недвижимости и у него нет ресурсов для правильного управления такими объектами.

Для того чтобы принять решение и сформировать свою финансовую стратегию, необходимо взвесить все плюсы и минусы каждого варианта. Эмоциональный фактор тоже очень важен при принятии решения. Выберите, что вам нравится больше — недвижимость или ценные бумаги с их котировками, таблицами и анализом экспертов.

Суммы вложений. Ценные бумаги вы можете купить практически на любые освободившиеся суммы, даже на ₽1 тыс. А верхней границы вообще не существует. Можно совершать сделки через смартфон, пользуясь специальным приложением — оно есть у каждого крупного банка. А для покупки недвижимости нужно предварительно скопить значительную сумму денег — даже на ипотеку.

Управление активами. Управлять самостоятельно активами на фондовом рынке, надеясь заработать на спекулятивных покупках-продажах, очень рискованно. По статистике, 80% новичков уходит с рынка в первый же год — настолько они разочарованы результатом. А через пять лет остается только 7%. Я не знаю ни одного человека из моих знакомых, разбогатевшего на фондовом рынке, кроме профессионалов, которые занимаются только этим каждый день.

Для управления недвижимостью потребуется немало времени, хотя сами процедуры значительно проще. Ремонт, отношения с арендаторами, контроль расходов — пожалуй, доход от такой деятельности сложно назвать пассивным. Тем не менее это все можно организовать либо самостоятельно, либо привлекая специалистов.

Время перемен. Стоимость ценных бумаг поднимается или опускается ежедневно, и тенденции угадать очень сложно. Причем страдают все сектора экономики. В один день падает реальный сектор, а в другой — высокотехнологичные компании. Следить за этим и переживать снижение акций не всем под силу.

При этом стабильных активов практически нет. Лидер рынка Netflix потерял более 40% за шесть месяцев 2019 года. Правда, через месяц сервис вернулся к прежним позициям и в нынешний кризис вырос более чем на 30% в отличие от многих других компаний.

С недвижимостью все более консервативно, поэтому ее многие рассматривают как более стабильный вид вложений. Но это не всегда так: совсем недавно, во время кризиса 2014 года, российский рынок жилья упал — тогда долларовые цены на недвижимость опустились почти в два раза вслед за рублем. Также можно вспомнить кризис в Японии начала 1990-х, в результате чего в последующие 15 лет цены на недвижимость упали в 15 раз. И сейчас на рынке снова неопределенность — как поведут себя цены из-за пандемии?

Оценка рисков — ключевой фактор в принятии решения

На фондовом рынке оценка рисков качественно регламентируется. Независимые компании оценивают каждую компанию в соответствии с принятыми параметрами. Эта информация общедоступна, и каждый может решить, какой риск он готов взять на себя. Не хочешь потерять деньги — покупай ОФЗ и заработай минимум из возможного. Хочешь большего — рискуй, бери «мусорные» акции, может быть, повезет. Но любая оценка — не гарантия. И надежные компании банкротятся всегда неожиданно.

С недвижимостью риски приходится оценивать самостоятельно. При покупке новостроек — принимаешь на себя риски застройщика. Введение эскроу-счетов сделало сделки безопаснее, но риски все равно есть. При покупке на вторичном рынке пугает история объекта — там могут быть любые скелеты в шкафу. А если продавец является юридическим лицом, то здесь отдельная процедура проверки — на предмет потенциального банкротства, задолженностей и судебных тяжб.

С недвижимостью все более оптимистично и стабильно. В случае с коммерческими объектами вполне можно добиться доходности более 10%, от торговых помещений — до 15%. В случае квартир и домов доходность меньше — в интервале 4–6%. Однако есть возможность заработать больше, например, сдавая жилье в краткосрочную аренду. Тогда отдача может быть в районе 12%.

Или же можно получать дополнительный доход, используя повышенный спрос. Например, сейчас апартаменты в «Москва-Сити» приносят владельцам 8–10% годовых за счет высокой деловой активности в этом районе. Но что будет после пандемии? Сейчас цены на загородную недвижимость значительно выросли, и это понятно — многие уезжают из города. А офисы и торговые площади, судя по всему, ожидает глубокий кризис в отличие от рынка жилья.

Как принять правильное решение?

Прежде чем определяться с вложениями, необходимо разобраться в своих целях и возможностях. А именно:

Так что же лучше — ценные бумаги или недвижимость? Можно спорить до хрипоты, но однозначного ответа здесь нет — каждый выбирает по себе. А в кризис самое лучшее — распределить риски и диверсифицировать вложения. Взять пример с богатых семей мира и разложить накопления в пропорции: 60% — в приносящую доход недвижимость и 40% — в ценные бумаги.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подпишитесь, чтобы быть в курсе

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

От акций до фондов: простыми словами о главных способах инвестировать

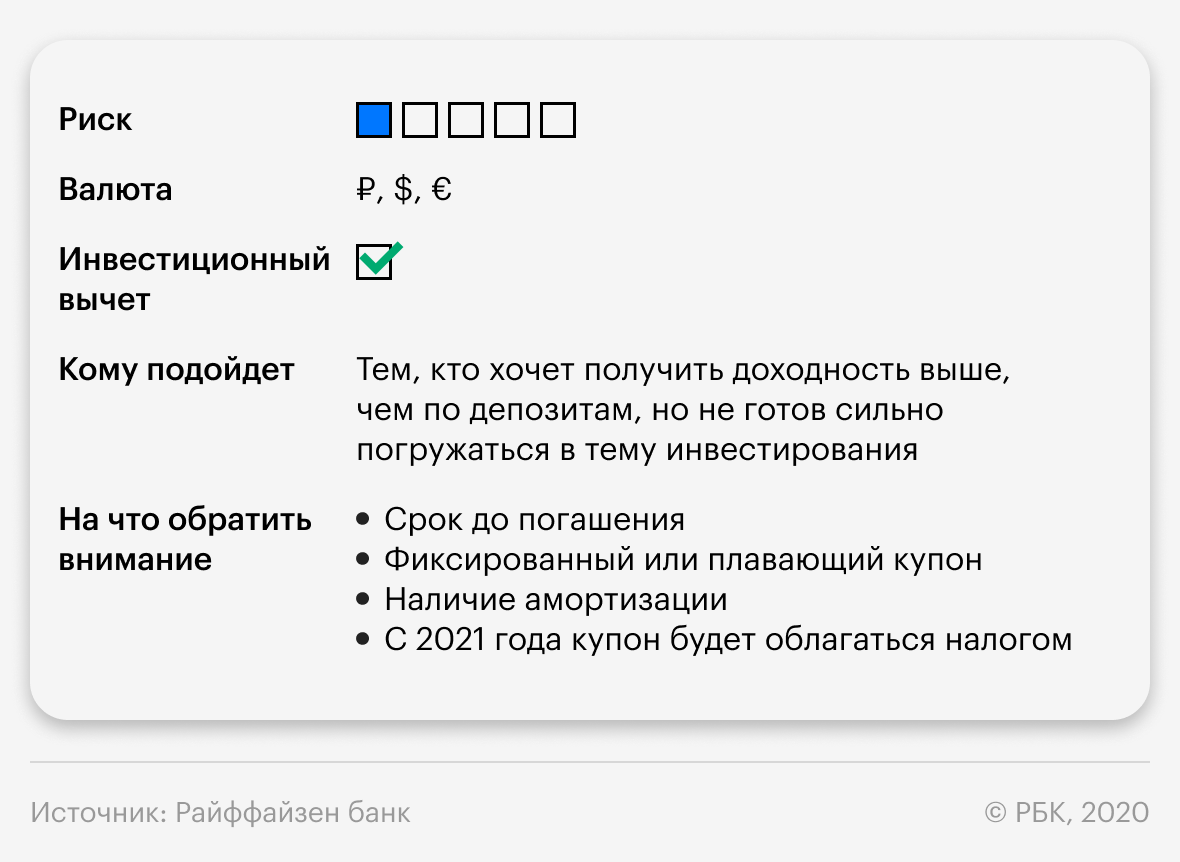

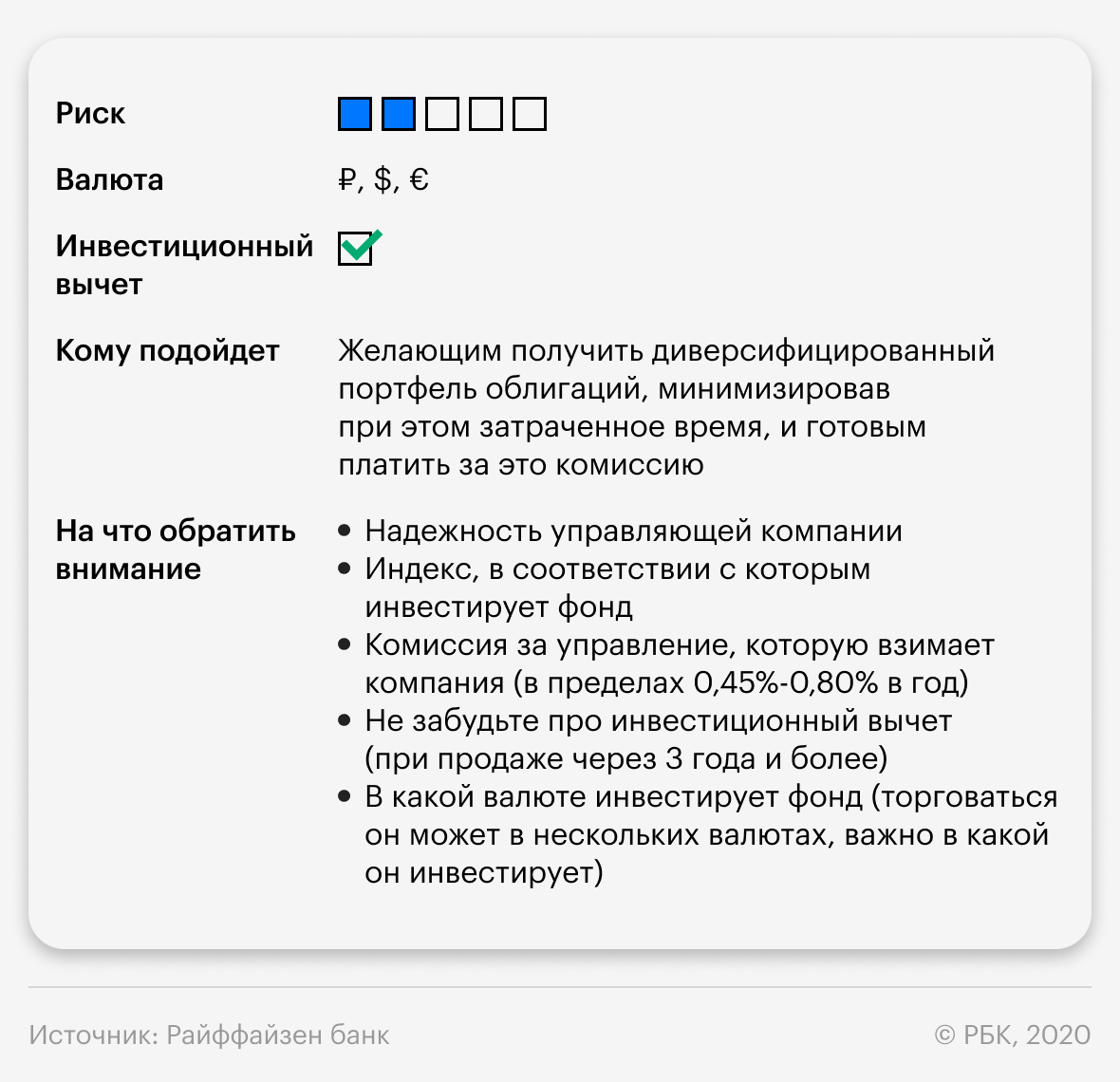

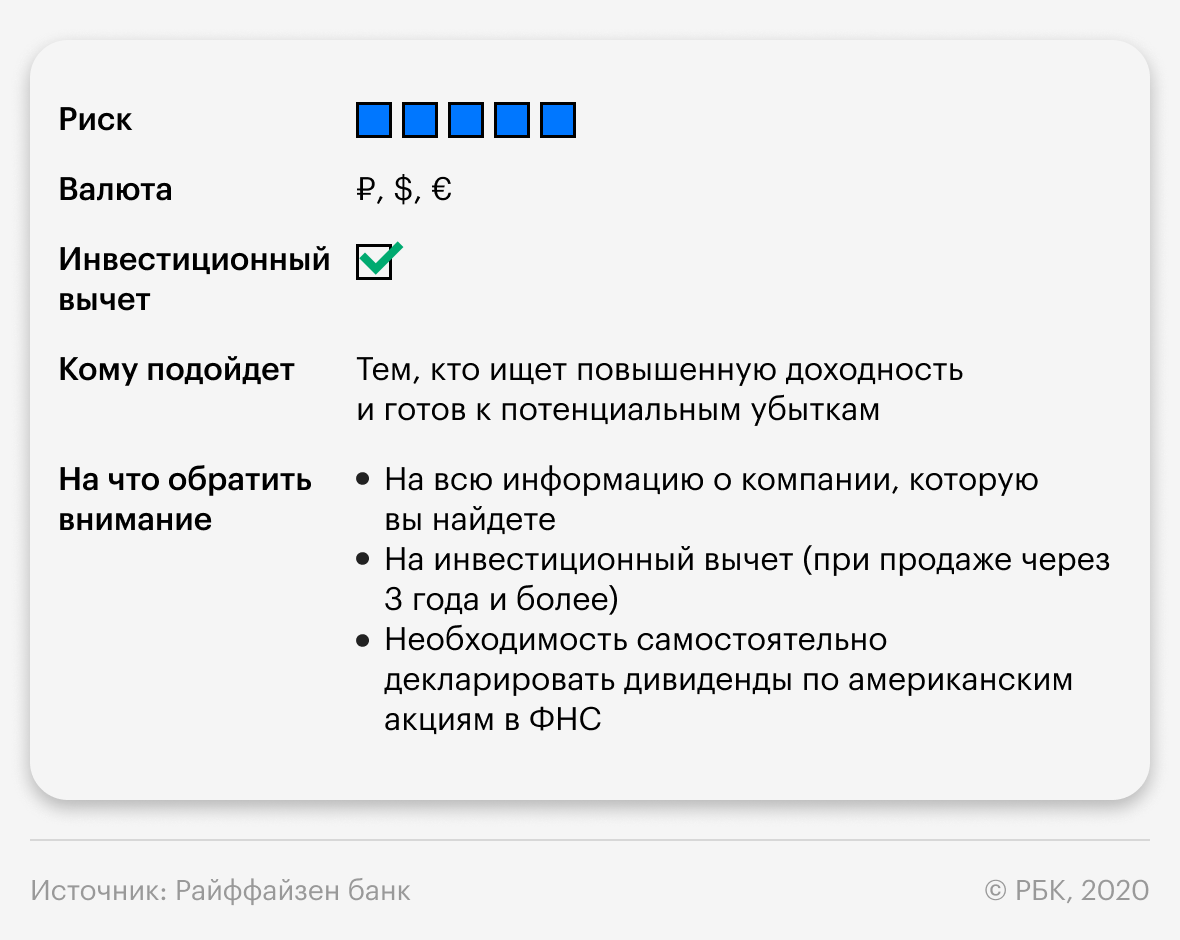

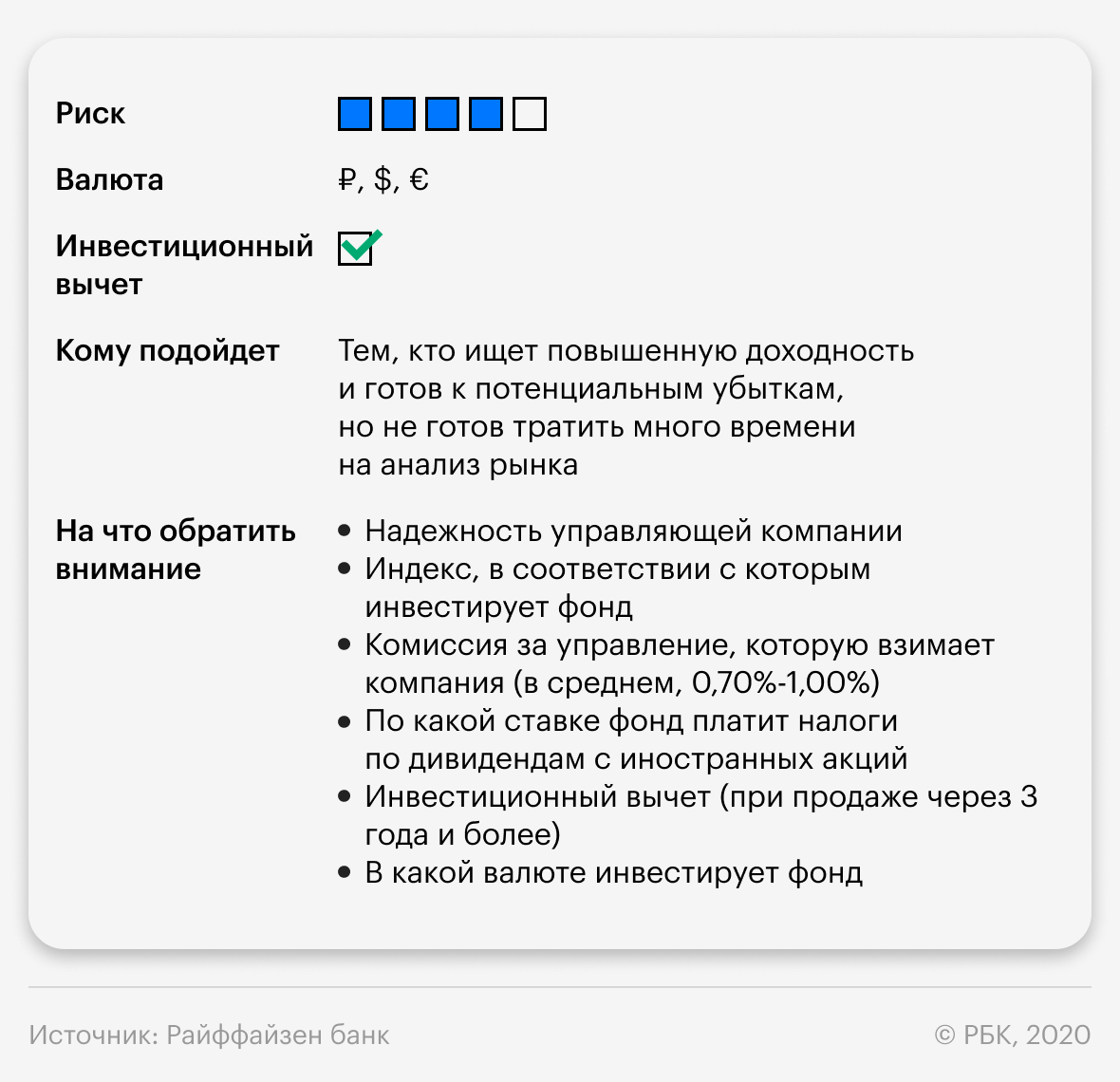

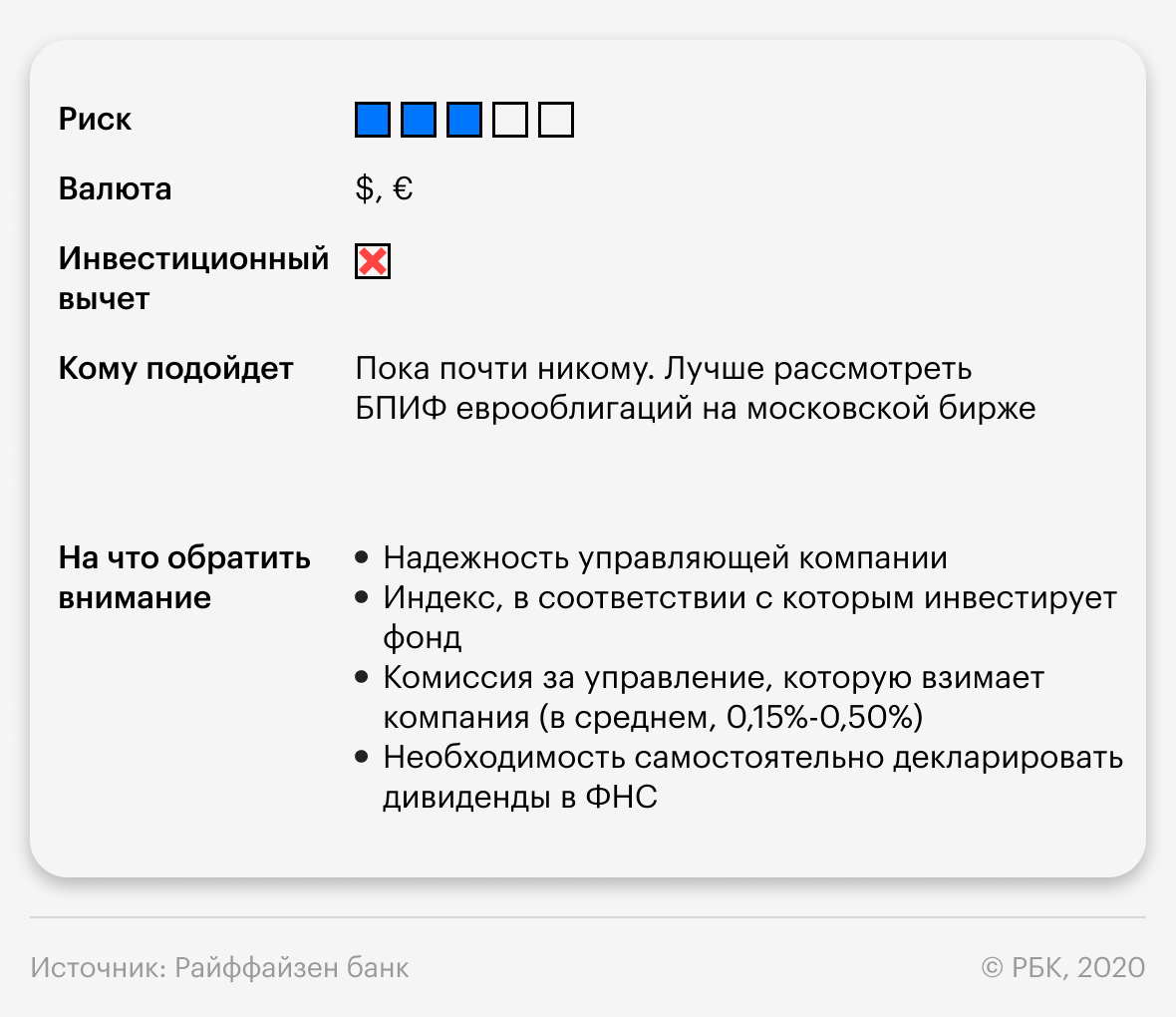

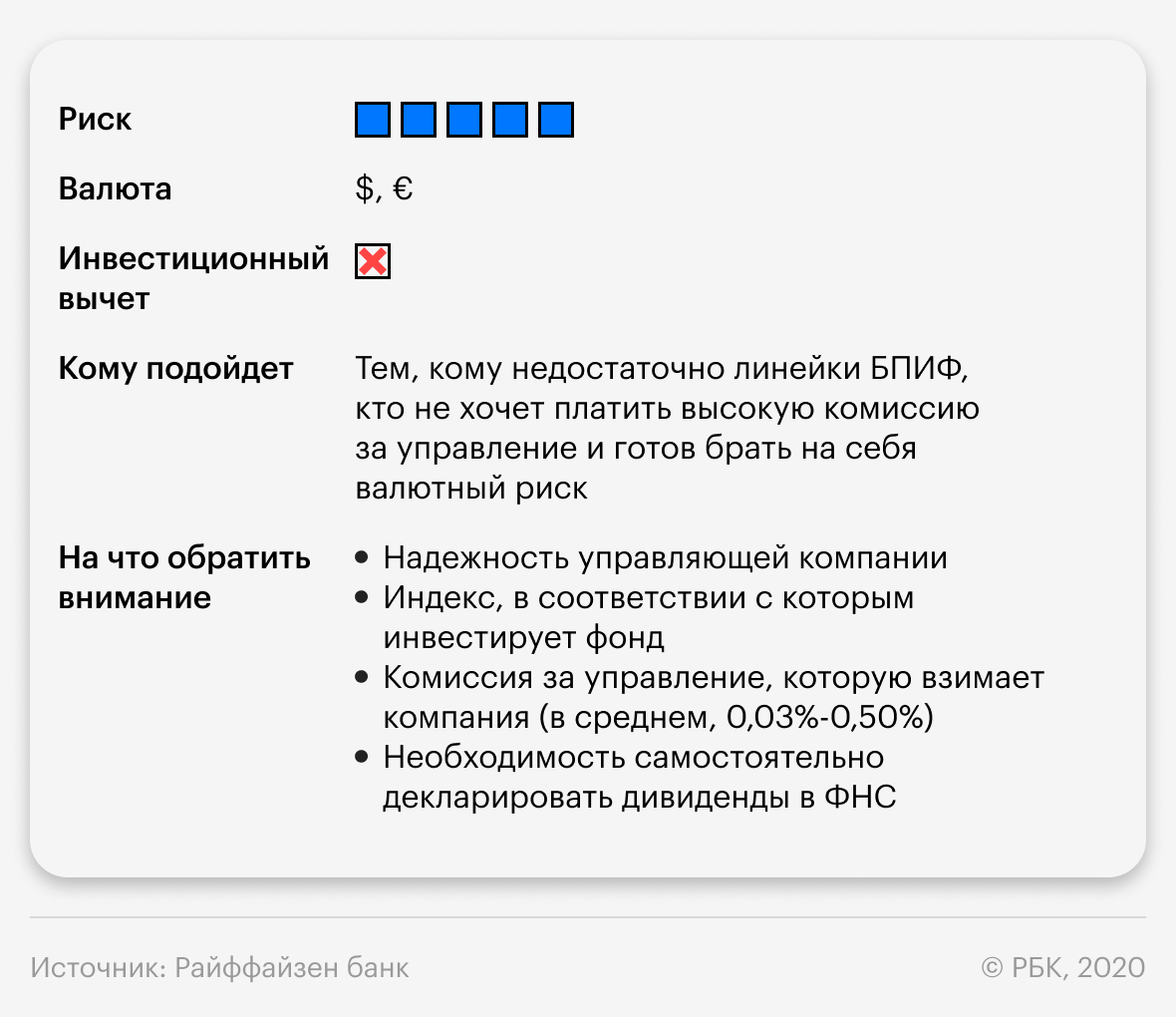

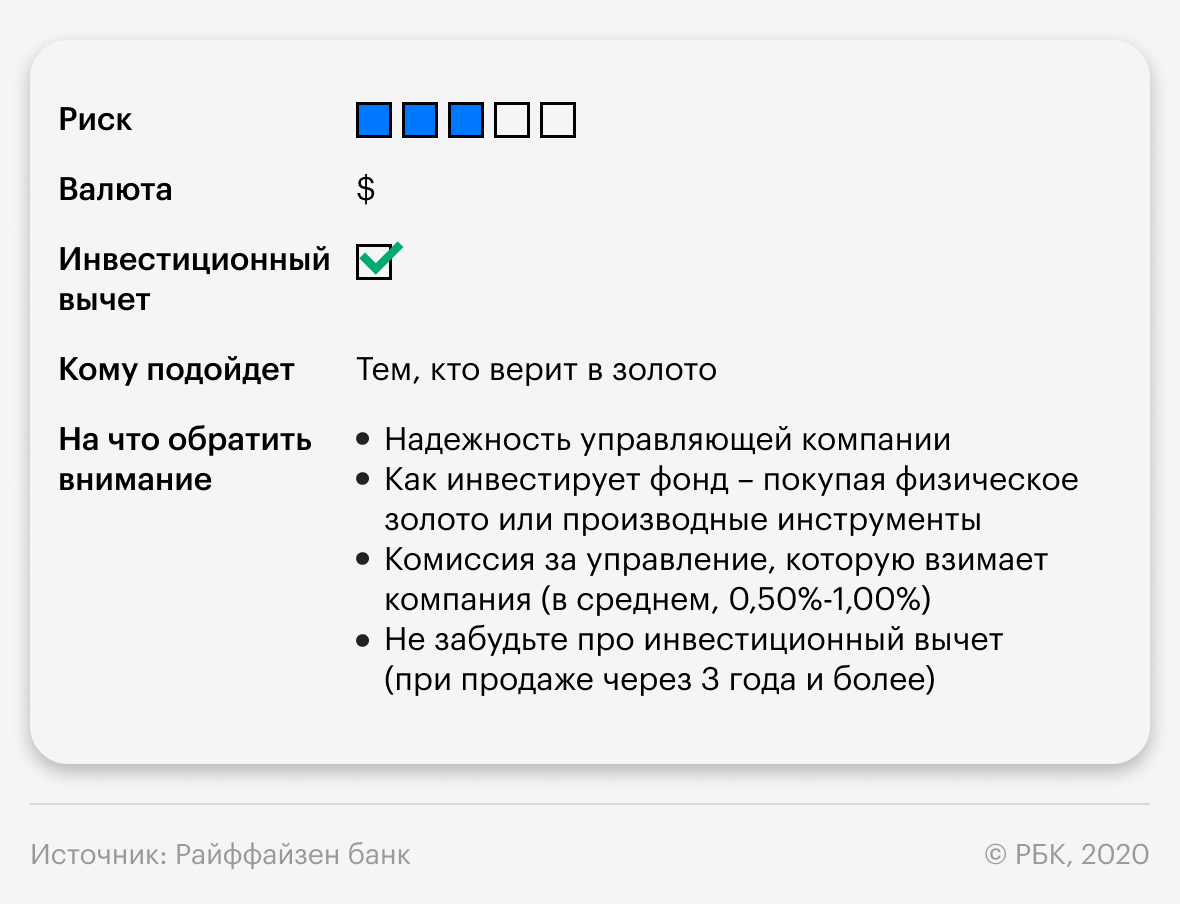

*Здесь и далее экспертная оценка для отобранных инструментов. Минимальный риск — один квадрат, максимальный — пять. Переход цвета означает диапазон рисков. Выбирать инструменты в зависимости от риска стоит в соответствии с риск-профилем инвестора.

Традиционно государственные облигации считаются самыми консервативными инструментами наравне с депозитами. Но надо иметь в виду, что чем дольше срок до погашения, тем сильнее облигация может меняться в цене. Так что лучше соотносите свой выбор со своим горизонтом инвестирования (если вы инвестируете на два года, то не рекомендую инвестировать в десятилетние облигации ).

Кроме того, обратите внимание на купон у бумаги — фиксированный он или плавающий. В последнем случае он привязан к какому-то параметру и может меняться со временем. Если этот параметр — например, уровень инфляции — пойдет вниз, то и купон снизится, а с ним и ваша доходность. Плавающий купон подойдет тем, кто ожидает ухудшения экономической ситуации. Такие облигации являются «защитными».

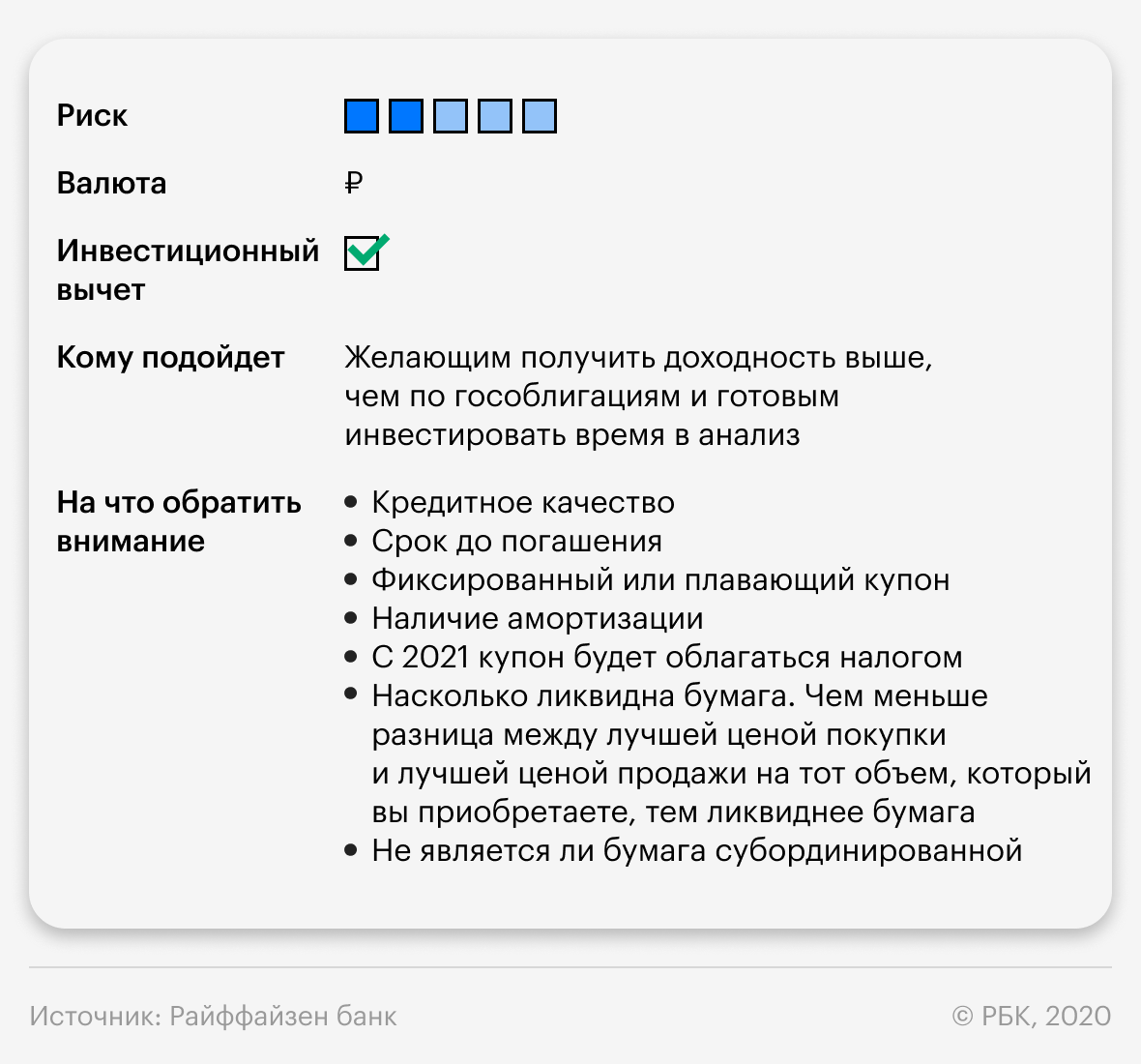

Российские корпоративные облигации

У этих бумаг довольно высокий диапазон риска, так как все зависит от того, кто занимает деньги. Если это госкомпания с хорошим кредитным рейтингом, то риск ниже, чем если это маленькая компания вообще без рейтинга.

В остальном справедливо все, что было сказано про государственные облигации.

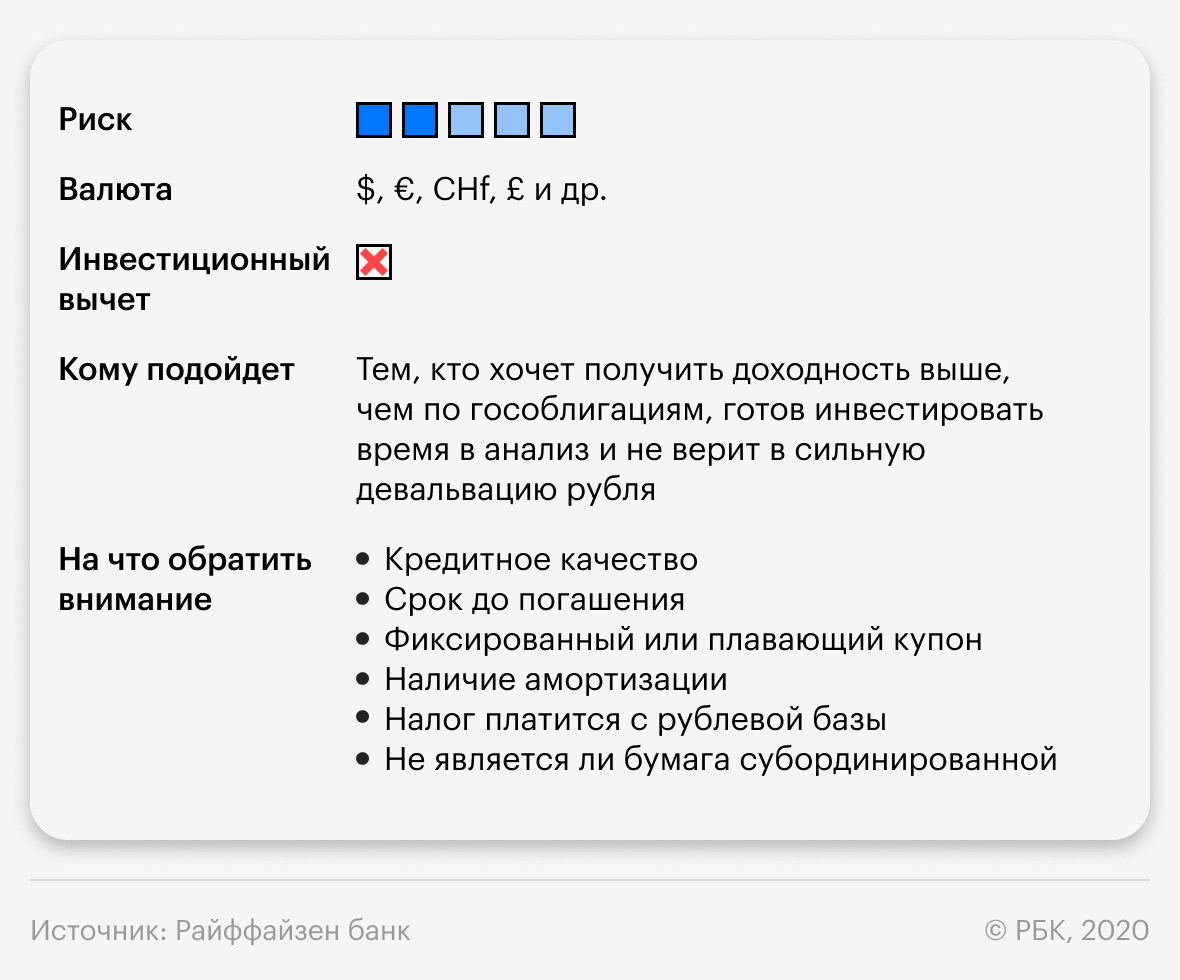

Существует способ снизить такой риск за счет инвестиционного вычета длительного владения, но он действует только для еврооблигаций, торгующихся на Московской бирже. Об этом расскажу далее.

Российские еврооблигации на Московской бирже

Итак, что же такое инвестиционный вычет длительного владения? Если вы владеете ценной бумагой более трех лет, она торгуется на российской бирже и обращается на одной из бирж из списка (как правило, последний пункт выполняется для всех инструментов), то вы можете получить вычет в размере ₽3 млн за каждый полный год владения (если вы владели бумагой три года и 11 месяцев, то вычет можно получить только за три года). Вычет не распространяется на купоны и дивиденды, зато он хорошо защищает от валютной переоценки. При продаже или погашении ценной бумаги спустя три года или больше вы сможете при соблюдении всех условий минимум на ₽9 млн уменьшить налоговую базу.

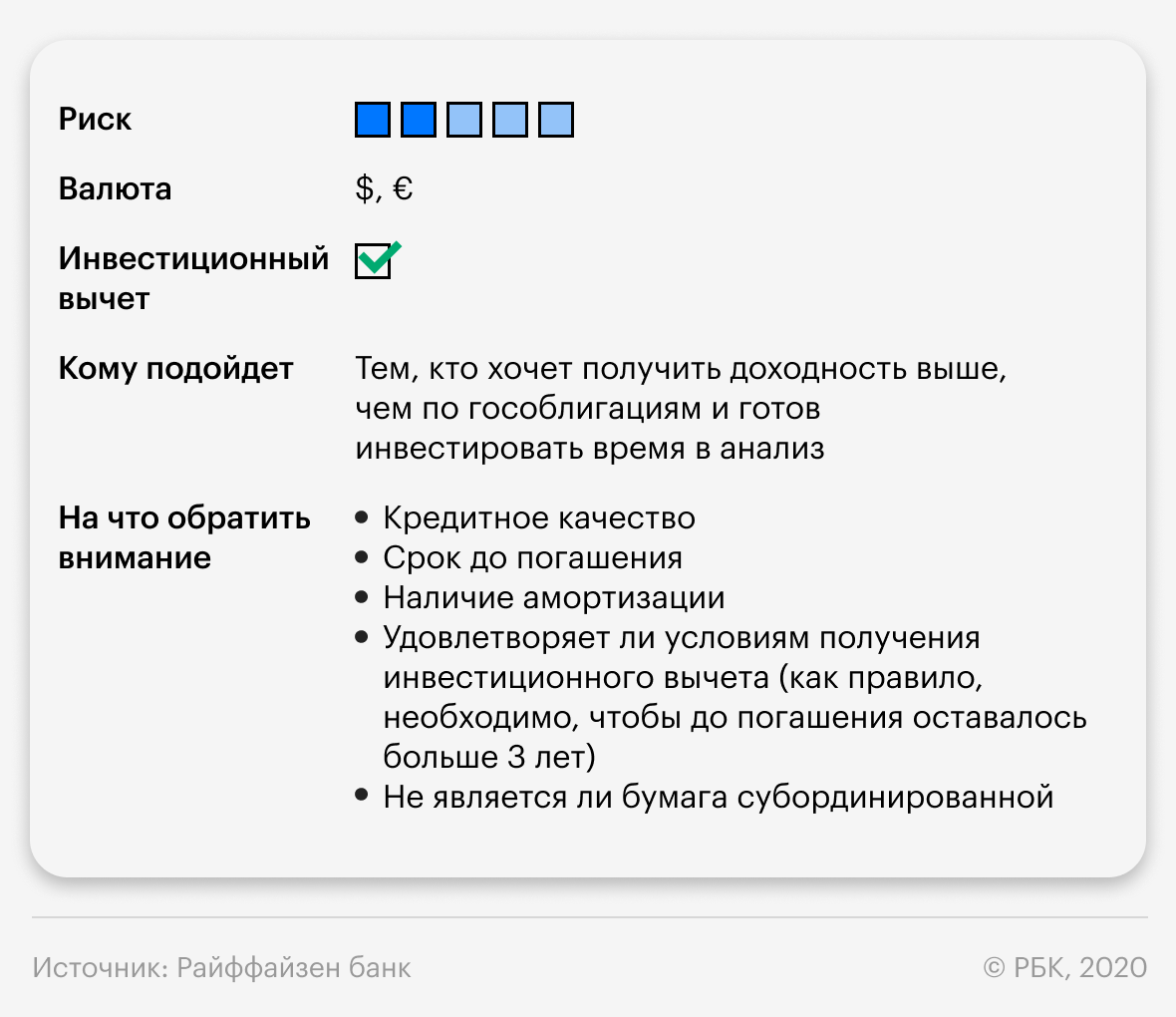

Индексный БПИФ на облигации на Московской бирже

У облигационного БПИФ и облигации есть важное отличие — у БПИФ нет даты погашения. Если по обычной облигации все денежные потоки известны заранее и вы в любой момент можете рассчитать ее доходность, то с БПИФ так сделать не получится. Тем не менее если вы строите долгосрочный портфель и хотите вложить его часть в облигации и не желаете тратить свое время на постоянный мониторинг рынка, то индексный БПИФ облигаций — отличное решение.

Еще одно преимущество БПИФ — с купонов, которые он получает, налог не удерживается. Если вы самостоятельно сформируете такой портфель, то с 2021 года будете платить налог с получаемых купонов, а фонд — нет. Таким образом, фонд сможет реинвестировать большую сумму, чем вы, и результат его работы будет лучше. Казалось бы, этот арбитраж нивелируется при продаже БПИФ — ведь вы заплатите 13% с разницы в стоимости, в которую как раз вошли все купоны. Но:

Акции на Московской или Санкт-Петербургской бирже

При этом даже консервативные стратегии зачастую включают небольшую долю акций.

Московская биржа только недавно запустила торговлю американскими акциями, список пока ограничен лишь 40 бумагами, хотя объявлены планы по его расширению. На Московской бирже торговля этими акциями ведется в рублях.

Важно помнить, что дивиденды по американским акциям приходят за минусом налога в 10% (если вы являетесь российским налоговым резидентом и ваш брокер позволяет подписывать форму W-8BEN), поэтому остальные 3% вам придется декларировать в ФНС самостоятельно. По российским акциям налоговым агентом является брокер и вам ничего декларировать не надо.

Индексный БПИФ на акции

Не хотите тратить время на анализ компаний, но верите в рынок акций? Тогда вам подойдет БПИФ на акции. Такой фонд похож на облигационный БПИФ: инвестирует в соответствии с заранее определенным индексом, что снижает издержки на его управление, а значит, и ваши затраты на комиссии.

Если фонд инвестирует в российские акции, то вы, как и в случае с облигационным БПИФ, можете получить налоговое преимущество. Дивиденды приходят в фонд неочищенными от налога, так что он может реинвестировать всю полученную сумму — в отличие от частного инвестора, с которого удержат 13% налога. Так что если вы будете владеть фондом более трех лет и получите инвестиционный вычет, то сможете сэкономить на налогах с дивидендов.

А вот при выборе БПИФ на иностранные акции налог с дивидендов платить придется. При средней дивидендной доходности американских акций в 2% это дополнительные расходы в 0,10–0,40% годовых.

Условия те же, что и при инвестициях в БПИФ на облигации, кроме налогового преимущества по купонам и еще одного важного нюанса — такие ETF не представлены на российских биржах, поэтому при инвестировании в них добавляется риск валютной переоценки. Вполне возможно, что такие инструменты появятся на российских биржах и тогда повысится их привлекательность. Проверять лучше на Санкт-Петербургской бирже.

Как и по американским акциям, дивиденды по ETF приходят за минусом налога в 10%, остальные 3% вам придется декларировать в ФНС самостоятельно.

Здесь также не стоит рассчитывать на инвестиционный вычет, так что приходится дополнительно брать на себя валютный риск.

Чем интересны ETF? Богатством выбора, которое получает инвестор и которое пока не может предложить рынок БПИФ. Через ETF вы можете инвестировать не только в S&P500 или NASDAQ, но и в индексы других стран или целых регионов.

ETF/БПИФ на золото на Московской бирже

Золото — это особый вид инвестиций, который традиционно считается защитным. Цены на золото растут, когда кругом все падает, и наоборот. Правда, благодаря нетрадиционной монетарной политике развитых стран многие привычные истины сейчас уже не так актуальны. Однако золото по-прежнему интересует инвесторов, и самый простой способ инвестировать в него — БПИФ на золото.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее