Впб что это значит

Бесславный конец Военно-промышленного банка

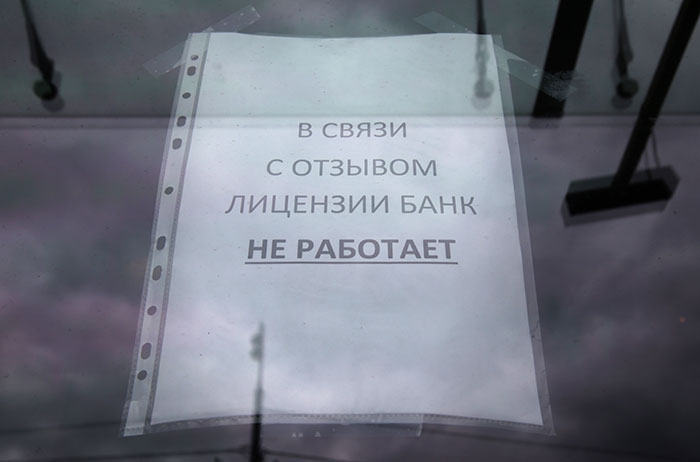

ЦБ РФ все-таки ввел временную администрацию в Военно-промышленный банк (ВПБ), входящий в первую сотню российских кредитных организаций. И назначил на эту роль Агентство по страхованию вкладов (АСВ). Госкорпорация будет осуществлять управляющие функции в течение полугода. На протяжении этого времени полномочия акционеров и традиционных органов управления приостанавливаются. Дальнейшая судьба Военно-промышленного банка в принципе предопределена многими случаями из практики ЦБ и АСВ. Эти принципы действуют и по отношению к банкам из первой сотни крупнейших кредитных учреждений России.

По данным РИА Рейтинг, Военно-промышленный банк занимает 89-е место в банковской системе страны, его активы составляют 64.2 млрд руб. Согласно последней отчетности, россияне хранят в нем более 30 млрд руб. Установление контроля за ВПБ несколько затянулось. Первым сигналом для публики стало решение банка прекратить 3 и 4 сентября обслуживание клиентов в офисах, которое объяснялось обновлением программного обеспечения.

Изначально на эту новость не обратили особого внимание, но 7 сентября стало понятно: выдача вкладов приостановлена. А уже на следующий день юристы Военно-промышленного банка подали в Арбитражный суд Москвы иск в адрес Главного управления ЦБ России по ЦФО. ВПБ потребовал признать незаконными решения и действия (бездействия) Банка России.

Механика слива

Независимо от того, какие «действия-бездействия» предпринимал ЦБ, клиенты самого банка тоже не спали. С начала 2016 года средства предприятий и организаций на расчетных счетах снизились на 30.4%. В то же самое время средства физических лиц сократились только на 3,7%. В результате снижения клиентской денежной базы активы ВПБ сократились на 6.3%, составив на 1 мая 2016 года 73.1 млрд руб.

Еще более интересно выглядит картина движения активов Военно-промышленного банка. При сокращении объемов розничного кредитного портфеля (они уменьшились на 60,3%) и вложений в высоколиквидные активы происходило наращивание корпоративного кредитного портфеля, который увеличился на +11,5%. Что это означает? Как правило такая практика свидетельствует о выводе средств, которые выдаются на «технические компании» и потом бесследно исчезают в офшорных юрисдикциях или прибалтийских банках. Скорее всего именно об этом вскоре мы узнаем из информационных сливов.

История ВПБ. Часть первая

Военно-промышленный банк: один против системы?

Военно-промышленный банк (ВПБ) обратился в Генпрокуратуру и подал иск в Арбитражный суд Москвы в адрес Главного управления Центробанка России по Центральному федеральному округу (ЦФО). Что заставило солидное кредитное учреждение пойти на риск и попытаться отстоять свое право на жизнь перед регулятором?

Сотрудники ЦБ утверждают, что на репрессивные меры они идут тогда, когда видят, что кредитное учреждение находится в критическом состоянии, акционеры не справляются со сложностями ситуации. В 2015 без лицензий остались 93 российских банка, к сентябрю 2016 – еще 67. Когда подобная тактика касается банков, работающих на спекулятивном финансовом рынке, позиция Банка России кажется оправданной. Но когда подобным же репрессиям подвергаются банки с солидной репутацией, вносящие свой вклад в развитие реальной экономики, наукоемких производств, в социально-значимые проекты – это не может не вызывать недоумения.

В России любую широкомасштабную чистку рядов, проводимую даже с самыми благими намерениями, к сожалению, можно охарактеризовать известной поговоркой: «Лес рубят – щепки летят». В данной ситуации под дамокловым мечом оказываются все банки. ЦБ, вероятно, не смущает тот факт, что есть среди них те, кто зарабатывает на спекулятивном рынке и те, кто вкладывают деньги в развитие реальной экономики. «Спекулянты» и «реалисты» изначально находятся в неравном положении и несправедливо их «грести под одну гребенку». Отзыв лицензий у банков с положительной репутацией ставит крест на возможности реализации значимых для страны проектов, потому что замену крупному инвестору в современных экономических условиях найти практически нереально.

Источники на банковском рынке утверждают, что трудности возникли у Военно-промышленного банка в связи с признаками нереальной деятельности нескольких его инвестиционных проектов. ВПБ входит в сотню крупнейших банков страны, совсем недавно был награжден очередной из своих многочисленных всероссийских премий – за вклад в экономическое развитие Республики Чувашия. Банк известен тем, что вкладывает средства в социально-значимые проекты. Они-то и вызвали смущение регулятора. 1,3 млрд рублей банк инвестировал в завод «Экоклинкер», на котором производят импортозамещающие стройматериалы. 2 млрд рублей кредитов получил от ВПБ Чебоксарский домостроительный комбинат, выпускающий железобетонные изделия для строительства более 140 000 кв м жилья в год. В завод по производству сантехнических изделий «бизнес» и «премиум» класса «СК керамика» вложены 1,4 млрд руб. Особая гордость банка – финансирование более чем на 1 млрд рублей предприятия по модернизации авиационных комплексов (ООО «М.А.К»), на котором уже выпускают тренажеры для подготовки и переподготовки летного состава гражданской и военной авиации. Банк выступил соинвестором строительства жилого комплекса «Высокие жаворонки» в Московской области, вложив в проект 3 млрд руб. Часть квартир в этом комплексе выделены под ипотеку для военнослужащих. В масштабную реконструкцию асфальтового завода в Московской области вложено 1,6 млрд руб.

Свои инвестиции Военно-промышленный банк направил на реализацию программ импортозамещения, на развитие реальных секторов экономики, на создание рабочих мест. За это он, похоже, и поплатился. ЦБ выдвинул требования, по которым подобные инвестиции-кредиты отнесены к высоким – 3-5 – степеням риска и требуют досоздания резерва по выданным ссудам до 50%.

Чтобы исполнить это предписание ЦБ, Военно-промышленный банк должен был увеличить свои расходы в 2016 году еще на несколько миллиардов рублей. Стабильное крупное финансовое учреждение с разветвленной региональной сетью справилось с непростой задачей. ВПБ в августе зарегистрировал увеличение уставного капитала на треть до 12 с лишним миллиардов рублей. Но требование не превышать по клиентским счетам 6,3 млрд рублей оборота средств в месяц фактически означает полную остановку деятельности банка. Ведь клиентская база ВПБ насчитывает сотни тысяч физических и десятки тысяч юридических лиц, им такой месячной суммы на расходы не хватит. Это и породило панику среди вкладчиков ВПБ в начале сентября.

В течение трех лет ВПБ финансировало свои социально-значимые проекты, и это не вызывало у Центробанка никаких опасений. Что сегодня заставляет регулятор сомневаться в дальнейших перспективах развития солидного кредитного учреждения и своими ограничительными предписаниями фактически ставить крест на деятельности крупного и финансового предприятия? На этот вопрос в ближайшее время должны ответить Генпрокуратура и Арбитражный суд.

Комментариями ЦБ, ВПБ и Генпрокуратуры к моменту публикации материала редакция не располагала.

Справка «НГ»: Военно-промышленный банк, по данным РИА Рейтинг, занимал по итогам первого полугодия 89-е место в российской банковской системе с активами в размере 64,2 млрд руб. Согласно последней отчетности банка, население хранит в нем более 30 млрд руб.

О банке

Звонок по России бесплатный 8 (800) 700-700-4

О банке

Акционерный коммерческий Банк «Военно-Промышленный Банк» (Закрытое акционерное общество) внесен Банком России в Книгу государственной регистрации кредитных организаций 01 сентября 1994 года.

Регистрационный номер, присвоенный АКБ «ВПБ» (ЗАО) Банком России в соответствии с Книгой государственной регистрации кредитных организаций – 3065.

ОГРН АКБ «ВПБ» (ЗАО) 1037700098215. Дата внесения в ЕГРЮЛ записи о юридическом лице, зарегистрированном до 01 июля 2002 года: 30 января 2003 года.

Уставный капитал АКБ «ВПБ» (ЗАО) сформирован в сумме 4 430 115 100 рублей.

Размер собственных средств (капитала) Банка по состоянию на 11.12.2014 г. составляет 7 337 446 000 рублей.

Лицензии:

Свидетельство Государственной корпорации Агентство по страхованию вкладов:

Лицензии профучастника рынка ценных бумаг:

АО «Военно-Промышленный Банк»

Полное наименование АО «Военно-Промышленный Банк» Город Москва Номер лицензии 3065 | Информация на сайте ЦБ Причина отзыв лицензии Дата 26.09.2016 Причина отзыва лицензии Решение о применении крайней меры воздействия — отзыве лицензии на осуществление банковских операций — принято Банком России в связи с неисполнением кредитной организацией федеральных законов, регулирующих банковскую деятельность, и нормативных актов Банка России, неоднократным нарушением в течение одного года требований, предусмотренных статьями 6, 7 (за исключением пункта 3 статьи 7) Федерального закона «O противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», значением нормативов достаточности собственных средств (капитала) ниже двух процентов, снижением размера собственных средств (капитала) ниже минимального значения уставного капитала, установленного на дату государственной регистрации кредитной организации, учитывая неоднократное применение в течение одного года мер, предусмотренных Федеральным законом «O Центральном банке Российской Федерации (Банке России)».

При неудовлетворительном качестве активов АО «Банк «ВПБ» неадекватно оценивало принятые в связи с этим риски. Надлежащая оценка кредитного риска и объективное отражение стоимости активов в отчетности кредитной организации привели к полной утрате ее собственных средств (капитала). Кроме того, банк не соблюдал требования законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма в части своевременного представления информации в уполномоченный орган.

В настоящее время кредитная организация имеет сильно дифференцированную структуру собственников, в которой много миноритарных владельцев. Необходимо отметить, что еще во второй половине 2014 года в число основных бенефициаров банка входил бывший президент РТС, владелец ООО «КБ «Региональный банк сбережений» Олег Сафонов с долей в 21,58%. Однако в текущем списке лиц, под чьим контролем находится банк, Олега Сафонова нет. Следует добавить, что 15 января 2015 года Олег Сафонов был утвержден в должности руководителя Ростуризма.

В списке текущих бенефициаров лицом, под значительным влиянием которого находится банк, указывается Василий Носаль (20,53% акций). Среди крупнейших бенефициаров банка также Александр Качур (18,79%), Мкртич Пичикян (6,63%), Леонид Европейцев (4,37%), Сегей Пупынин (3,58%), Марина Лебедева (3,73%), Сергей Ефремов, Евгений Кобаль (по 3,07%), Наталья Кулик (2,17%), Данил Богатырев (1,79%) и член совета директоров Евгений Киреев (2,37%) и др. Стоит отметить, что ранее лицом под значительным влиянием которого находился банк назывался Александр Качур, доля которого составляла 24,94% акций общества.

Головной офис кредитной организации расположен в Москве. Сеть продаж представлена тремя филиалами (Санкт-Петербург, Новосибирск, Ростов-на-Дону), 50 дополнительными офисами, 14 операционными офисами и одним кредитно-кассовым офисом (Москва и область, Санкт-Петербург, Сочи, Ростов-на-Дону, Липецк, Волгоград, Брянск, Рязань, Ставрополь, Владимир, Иваново, Красноярск). Собственная сеть банкоматов и терминалов насчитывает 517 устройств. Банк также является партнером ПАО «Московский Кредитный Банк». В рамках данного сотрудничества клиентам — держателям банковских карт доступна услуга льготного снятия наличных в сети устройств МКБ. Списочная численность персонала банка в 2014 году составляла 857 человек.

Юридическим лицам банк предлагает расчетно-кассовое обслуживание, кредитование (в том числе субъектов малого и среднего предпринимательства за счет целевых ресурсов ОАО «МСП Банк»), банковские гарантии, зарплатные проекты, инкассацию, эквайринг, таможенные карты, корпоративные карты (MasterCard, Visa), размещение средств (депозиты и расчетные счета с высоким процентом на неснижаемый остаток), брокерское и депозитарное обслуживание.

Физическим лицам доступны РКО, вклады, пластиковые карты (MasterCard, Visa), в том числе дебетовые карты с высоким процентном на остаток средств (карта Instabank), валютные операции, кредитование (потребительское, ипотечное, автокредитование), денежные переводы («Золотая корона», Western Union, Contact, UNIStream, Caspian Money Transfer, «БЭСТ»), прием платежей (коммунальные платежи, сотовая связь, Интернет и др.), сейфовые ячейки, мобильный банк, услуги комплексного банковского обслуживания, получение пенсий и социальных выплат (по договору с ПФР г. Москвы и Московской области), услуги на финансовых рынках, мобильное приложение от компании «Рокет» и карта «Метрополис».

Среди клиентов банка были замечены ОАО «Маркетинг-центр», ОАО «НПО «Техэнергохимпром», ООО «МДМ-Трейд», ЗАО «Автокомбинат № 41», ЗАО «Пересвет-Инвест», ООО «СО «Верна», ООО «Чудо света», СРО «НП «Гархи». Также партнерами банка являются ООО «Нова» (интернет-магазин NovaTrades), ООО «СтройБукинг» (интернет-портал инфраструктуры для строительства и поставки строительных материалов), компания «МТС», СК «Успех», Турагентство «Верна», Гильдия архитекторов и инженеров. В кредитном портфеле банка на конец 2014 года преобладали кредиты субъектам малого и среднего предпринимательства, представляющим в основном оптовую и розничную торговлю. Заметная доля портфеля приходилась также на заемщиков, представляющих строительный сектор. Существенная часть ссуд выдана московским заемщикам.

За период с начала 2016 года объем нетто-активов кредитной организации уменьшился на 6,3% (или на 4,93 млрд рублей) и на 1 мая 2016 года составил 73,1 млрд рублей. В пассивной части основной причиной снижения валюты баланса послужил значительный отток средств клиентов. Так, за рассматриваемый период средства предприятий и организаций, в основном представленных остатками на расчетных счетах, показали снижение на 30,4% (или 4 млрд рублей), а средства физических лиц за этот же период сократились на 3,7% (или 1,14 млрд рублей). Кроме этого с начала года банк погасил значительную часть обязательств по собственным выпущенным векселям (-60,3%, или 1,87 млрд рублей). Частично вышеуказанное сокращение ресурсной базы было компенсировано за счет привлечения дополнительных средств на рынке МБК, в том числе от ЦБ РФ. В активной части баланса произошло сокращение объема розничного кредитного портфеля (-60,3%, или 7,26 млрд рублей) и вложений в высоколиквидные активы (-18%, или 1,78 млрд рублей). При этом кредитная организация продемонстрировала заметный рост корпоративного кредитного портфеля (+11,5%, или 4,69 млрд рублей).

Пассивы банка слабо диверсифицированы: на 38,4% представлены средствами физических лиц (преимущественно вклады на срок до одного года), 12,5% формируют средства корпоративных клиентов (с преобладанием остатков на расчетных счетах), 10,4% — собственные средства, 15,9% занимают привлеченные МБК (как от ЦБ, так и от российских комбанков), 1,7% — выпущенные векселя. В составе капитала банка учитываются субординированные кредиты на общую сумму более 2,25 млрд рублей, со сроками погашения более 5 лет. Клиентская база небольшая, умеренно активная. Обороты по клиентским счетам в основном сформированы негосударственными коммерческими предприятиями и составляют в среднем 20—40 млрд рублей в месяц. Зависимость от средств физических лиц оценивается как высокая.

Лидирующую позицию в структуре нетто-активов с долей около 69% занимает кредитный портфель. Еще 18,47% и 11,11% занимают вложения в ценные бумаги и высоколиквидные активы соответственно. Прочие активы и основные средства в сумме занимают долю порядка 1% активов нетто кредитной организации.

За период с начала 2016 года кредитный портфель, на 90,5% сформированный корпоративными кредитами, уменьшился на 4,9%, или на 2,57 млрд рублей в абсолютном выражении, составив на 1 мая 2016 года 50,3 млрд рублей. При этом за анализируемый период банк значительно сократил долю розничного кредитования. Кредитный портфель преимущественно долгосрочный, доля кредитов, выданных на срок более одного года, составляет 67,3%. Уровень просроченной задолженности на 1 мая 2016 года составил 1,88% (на начало 2016 года — 1,66%), что является умеренно низким показателем. При этом уровень резервирования по портфелю находится на уровне 27,7% (на начало периода — 21%), что может косвенно свидетельствовать о значительном ухудшении финансового положения заемщиков банка. Также стоит отметить низкое обеспечение кредитного портфеля залогом имущества (16,2% совокупного кредитного портфеля).

Портфель ценных бумаг на 1 мая 2016 года насчитывает 13,5 млрд рублей и полностью представлен облигациями (ОФЗ, бумаги зарубежный компаний и российский банков). Практически весь портфель облигаций на отчетную дату находится в залоге по операциям РЕПО. Оборачиваемость портфеля ценных бумаг достаточно высокая (около 150 млрд рублей), основной объем операций проходит по сделкам РЕПО.

На рынке межбанковского кредитования размещает ликвидность в минимальных объемах и в основном выступает в роли нетто-заемщика (ежемесячные обороты по привлечению — 40—80 млрд рублей), привлекая в том числе фондирование от ЦБ по операциям РЕПО (обороты с начала 2016 года — 6—30 млрд рублей). На валютном рынке активен, обороты по валютным и конверсионным операциям с начала 2016 года составляют 300—460 млрд рублей ежемесячно.

По итогам 2015 года кредитная организация получила чистую прибыль в размере 528,1 млн рублей по РСБУ (аналогичный показатель за 2014 год составил — 380,6 млн рублей). За первый четыре месяца 2016 года кредитная организация получила чистый убыток в размере 342,6 млн рублей, основной причиной которого стали значительные отчисления в фонд резервов на возможные потери в первом квартале 2016 года.

Совет директоров: Юрий Колток (председатель), Олег Землянушин, Иван Величутин, Эльдар Самерханов, Евгений Киреев, Анатолий Бышовец (экс-тренер сборной РФ по футболу).

Правление: Эльдар Самерханов (председатель), Сергей Новосельцев, Станислав Кочурин, Алексей Никитин, Галина Макарова, Артур Минасян.

Александр Кудрявцев, банковский аналитик

информационно-аналитического отдела Банки.ру

ЦБ РФ отозвал лицензию у Военно-промышленного банка

В сообщении Банка России говорится, что ВПБ, в частности, не соблюдал законодательство в части противодействия отмыванию доходов

Лицензия отозвана с 26 сентября.

Кроме того, банк не соблюдал требования законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма в части своевременного представления информации в уполномоченный орган.

Временная администрация в лице Агентства по страхованию вкладов, приступив к исполнению своих обязанностей, столкнулась с существенными затруднениями в работе, обусловленными действиями руководства банка, не обеспечившего передачу правоустанавливающих документов на активы кредитной организации, отмечает ЦБ.

В банке введена временная администрация до момента назначения конкурсного управляющего или ликвидатора.

Кредитная организация является участником системы страхования вкладов.

Выплаты вкладчикам начнутся не позднее 10 октября, сообщило АСВ. Банки-агенты будут отобраны на конкурсной основе до 30 сентября.

Работу банка фактически приостановили

В начале сентября стало известно, что ЦБ отключил Военно-промышленный банк от системы приема платежей БЭСП. ВПБ ввел ограничения на снятие наличных с депозитов, а также с банковских карт и перестал принимать новые средства граждан.

Колток отмечал, что банк попросил разъяснений у ЦБ, но ответа не получил, в связи с чем подал в Арбитражный суд Москвы заявление о признании решений и действий Банка России незаконными.

Временное управление

16 сентября Банк России ввел временную администрацию в Военно-промышленном банке в лице АСВ сроком на шесть месяцев. Регулятор приостановил полномочия органов управления банком на период деятельности временной администрации, связанные с принятием решений по вопросам, отнесенным к их компетенции. Также ЦБ ограничил права учредителей банка, связанные с участием в его уставном капитале, в том числе право на созыв общего собрания акционеров.

Введение временной администрации было направлено на получение оперативного контроля над деятельностью банка, эта мера позволит обеспечить защиту интересов вкладчиков и кредиторов.