Всего удержано в расчетном листе что это

Правила оформления и выдачи расчетных листков по зарплате

Когда выдается расчетный листок по заработной плате

Расчетный листок работодатель должен выдавать ежемесячно каждому работнику после начисления и перед выплатой зарплаты. Трудовой кодекс обязывает работодателя предоставлять каждому сотруднику в письменной форме информацию о видах начислений, их размере, о видах и суммах удержаний, а также о сумме, подлежащей выплате. Обязанность по выдаче информации о зарплате, как правило, возлагается на бухгалтерию.

Бланк и информация в нем должны быть представлены в таком виде, чтобы было понятно, за что произведено начисление (оклад, премия), какое время оплачено работнику, а какое нет, должны быть указаны дни простоев, отсутствия на работе по любой причине (отпуск, болезнь, прогулы), какие произведены удержания и какую сумму в результате сотрудник получит на руки.

Утверждение формы расчетного листка

Форма применяемого в организации бланка для информирования сотрудников о зарплате должна быть утверждена приказом или другим распорядительным документом руководителя.

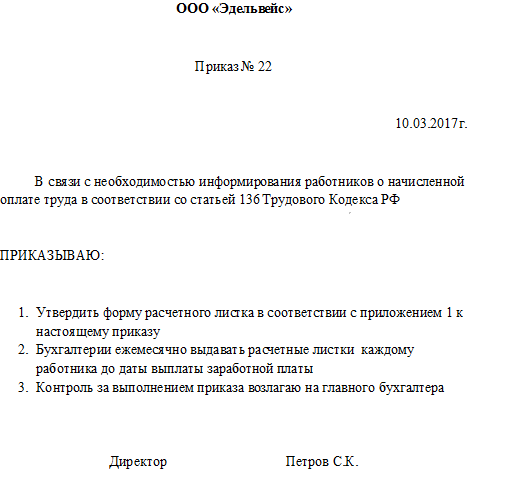

Для утверждения бланка используйте следующий образец приказа.

Приказ об утверждении формы расчетного листка (образец)

Трудовой кодекс не содержит ограничений на метод извещения работника о начислениях и удержаниях. Информация может быть передана сотруднику не только в бумажной, но и в электронной форме. Недавно это подтвердило Министерство труда в письме № 14-1/ООГ-1560 от 21.02.2017. Для применения электронной формы извещения эту возможность следует прописать в локальном акте компании.

Разработать утверждаемый образец формы расчетного листка необходимо самостоятельно (а можно скачать образец расчетных листков по зарплате из открытых источников). Он в обязательном порядке должен содержать следующие разделы:

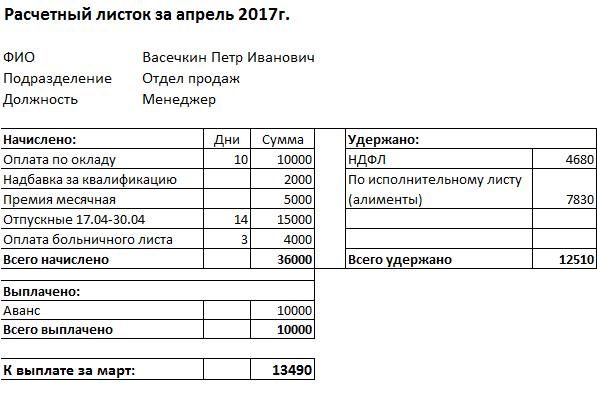

Образец расчетного листка

В случае необходимости бланк можно дополнить. Например, указав количество отработанных часов при почасовой оплате, или сведениями о тарифной ставке.

Налог на доходы физических лиц

В обязательном порядке сотруднику должна быть предоставлена информация о сумме удержания налога на доходы физических лиц (НДФЛ) из суммы оплаты труда. Ставка налога составляет 13 % от облагаемого дохода.

Часто у сотрудников возникают вопросы о порядке удержания налога из заработной платы. Обывателю сложно понять, какие выплаты облагаются налогом, а какие нет.

Общий облагаемый доход в расчетном листке можно рассчитать, вычтя из итоговой суммы начисленных выплат суммы, которые выплачиваются работодателем, но не облагаются налогом. К часто встречающимся из них относятся:

Вопреки представлениям многих работников, налог на доходы удерживается из оплаты больничных листов, а также из компенсации за неиспользованный отпуск, которую выплачивают при увольнении.

Если у вас есть дети в возрасте до 18 лет или в возрасте до 24, обучающиеся на дневной форме обучения в образовательных учреждениях с государственной аккредитацией, то вам положен стандартный налоговый вычет на каждого ребенка, на который будет уменьшен облагаемый налогом доход. При этом на первого и второго ребенка вы получите вычет в размере 1400 рублей, и 3000 на третьего и каждого последующего.

Для того чтобы получить вычет, работник должен написать заявление на имя работодателя и приложить к нему копию свидетельства о рождении ребенка, справку об обучении (если ребенок старше 18 лет).

В заключение еще раз напомним о необходимости разработки простого и понятного для рядового работника порядка информирования об оплате труда. Не стоит относиться к этому формально. Это позволит избежать многих вопросов и конфликтных ситуаций.

Горячая линия

Наши Рассылки

Обучающие мероприятия

(347) 291 20 70

Пример расшифровки расчетных листков по зарплате

В материале мы расскажем о том, как разработать и утвердить такой бланк.

Когда выдается расчетный листок по заработной плате

Расчетный листок работодатель должен выдавать ежемесячно каждому работнику после начисления и перед выплатой зарплаты. Трудовой Кодекс обязывает работодателя предоставлять каждому сотруднику в письменной форме информацию о видах начислений, их размере, о видах и суммах удержаний, а также о сумме, подлежащей выплате. Обязанность по выдаче информации о зарплате, как правило, возлагается на бухгалтерию.

Бланк и информация в нем должны быть представлены в таком виде, чтобы было понятно, за что произведено начисление (оклад, премия), какое время оплачено работнику, а какое нет, должны быть указаны дни простоев, отсутствия на работе по любой причине (отпуск, болезнь, прогулы), какие произведены удержания и какую сумму в результате сотрудник получит на руки.

Утверждение формы расчетного листка

Форма применяемого в организации бланка для информирования сотрудников о зарплате должна быть утверждена приказом или другим распорядительным документом руководителя.

Для утверждения бланка используйте следующий образец приказа:

Разработать утверждаемый образец формы бланка необходимо самостоятельно. Он в обязательном порядке должен содержать следующие разделы:

— к выплате (либо задолженность работодателя/работника).

Образец расчетного листка

В случае необходимости, бланк можно дополнить. Например, указав количество отработанных часов при почасовой оплате или сведениями о тарифной ставке.

Налог на доходы физических лиц

В обязательном порядке сотруднику должна быть предоставлена информация о сумме удержания из суммы оплаты труда налога на доходы физических лиц (НДФЛ). Ставка налога составляет 13% от облагаемого дохода.

Очень часто у сотрудников возникают вопросы о порядке удержания из заработной платы налога. Обывателю сложно понять, какие выплаты облагаются налогом, а какие нет.

Общий облагаемый доход в расчетном листке можно рассчитать, вычтя из итоговой суммы начисленных выплат суммы, которые выплачиваются работодателем, но не облагаются налогом. К наиболее часто встречающимся из них относятся:

— пособие по беременности и родам;

— командировочные расходы (за исключением суточных более 700 руб. при поездках внутри страны и 2500 при поездках за рубеж);

— материальная помощь (частично).

Вопреки представлениям многих работников, налог на доходы удерживается и из оплаты больничных листов, а также из компенсации за неиспользованный отпуск, которую выплачивают при увольнении.

Если у Вас есть дети в возрасте до 18 лет или в возрасте до 24, обучающиеся на дневной форме обучения в образовательных учреждениях с государственной аккредитацией, то Вам положен так называемый стандартный налоговый вычет на каждого ребенка, на который будет уменьшен облагаемый налогом доход. При этом на первого ребенка Вы получите вычет в размере 1400 рублей – на первого и второго ребенка и 3000 на третьего и каждого последующего.

Для того, чтобы получить вычет, работник должен написать заявление на имя работодателя и приложить к нему копию свидетельства о рождении ребенка, справку об обучении (если ребенок старше 18 лет).

В заключение ещё раз напомним о необходимости разработки максимально простого и понятного для обычного работника порядка информирования об оплате труда. Не стоит относиться к этому формально. Это позволит избежать многих вопросов и конфликтных ситуаций.

Расшифровка расчетного листка по заработной плате

По Трудовому кодексу, работодатель обязан при выплате заработной платы информировать в письменной форме каждого своего сотрудника о составных частях начисленной ему оплаты труда и их размерах, о видах и суммах удержаний, о денежной сумме, подлежащей выплате.

Форма расчетного листа

Бланк листа по зарплате выдается каждому сотруднику индивидуально ответственным лицом: обычно бухгалтером. Не допускается передача листка через другого человека, поскольку уровень зарплаты является коммерческой тайной и не подлежит разглашению.

Рис. 1. Расшифровка расчетного листка по зарплате (образец).

Некоторые компании (особенно это актуально для крупных компаний) в бланке указывают коды выплат и удержаний. Получив такой закодированный документ, работник не понимает, как расшифровать расчетный лист заработной платы. Важно знать, что использование таких кодов не установлено законодательно, и работодателю необходимо либо привести вместе с кодами в листке наименование начисления или удержания, либо ознакомить сотрудника с расшифровкой кодов, применяемых в организации.

Расшифровка квитка о зарплате

В разделе «Начислено» отражаются суммы начисленного заработка в соответствии с трудовым договором: оклад, надбавки, премии. Также в этом разделе отражаются оплата за отпуск, оплата больничного листа, материальная помощь и другие выплаты в соответствии с трудовым законодательством или приказами работодателя.

Рис. 2. Раздел «Начислено».

Как показывает практика, у работников часто возникают вопросы по поводу начисления отпускных и оплаты больничного листа. Довольно часто сумма начисления оказывается меньше, чем ожидал сотрудник. Сегодня отпускные начисляются исходя из доходов за 12 месяцев, предшествующих начислению отпуска. Оплата больничного листа — исходя из доходов за два предшествующих года. Следовательно, если доходы в предыдущие периоды работы были меньше тех, которые вы получаете в настоящее время, то и начисленные суммы оплаты отпуска и больничного листа будут меньше.

Рис. 3. Раздел «Удержано».

В разделе «Удержано» работодатель указывает суммы, подлежащие удержанию с доходов работника.

По закону

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом:

Виды удержаний из заработной платы: примеры и образцы расчетов

Нормативная база удержаний

Все виды законных удержаний из доходов работников закреплены в действующем законодательстве. В первую очередь особенности применения удержаний из зарплаты прописаны в Трудовом кодексе России, а именно в статьях 130, 136–138 и 248 ТК РФ. Помимо трудового законодательства, порядок изъятий регламентирован в Налоговом и Семейном кодексах РФ, а также в некоторых федеральных законах:

Именно эти НПА являются законодательной основой в части регулирования вопросов по удержанию из заработка российских граждан.

Виды удержаний из заработной платы

Действующая нормативная база предусматривает следующие виды:

1. Обязательные удержания из зарплаты — это виды изысканий из заработной платы российских граждан, которые производятся на основании законодательных норм. Например, налог на доходы физических лиц, который должен удерживаться практически со всех видов доходов и поступлений в пользу физических лиц.

В состав обязательных удержаний входит не только НДФЛ, но и удержание по исполнительному листу из заработной платы: алименты, удержания с заработка осужденных граждан. Ключевое отличие от других видов — наличие законодательного или распорядительного документа, на основании которого производятся удержания с должников. Под распорядительным документом понимается решение суда, исполнительное делопроизводство, исполнительный лист, иное.

2. Необязательные — это вид удержаний из заработка, которые производятся по распоряжению работодателя, по соглашению между нанимателем и работником.

По решению работодателя из доходов подчиненных могут быть удержаны суммы, излишне перечисленные в пользу граждан, например, в результате счетной ошибки. Также из заработка рабочих могут быть удержаны денежные средства в следующих случаях:

Оснований для необязательных взысканий с зарплаты немало. Некоторые ситуации рассмотрим более подробно.

3. Добровольные — любые виды изысканий с заработка, производимые по собственному заявлению работника, будь то перечисление дополнительных страховых взносов на накопительную часть трудовой пенсии, профсоюзные взносы или суммы добровольных пожертвований.

Основное отличие от других видов — наличие заявления от работника, в котором обозначены условия, размеры и назначения удержанных сумм. Примерный образец можно скачать в конце статьи.

4. Особые или индивидуальные — это отдельный вид взысканий, которые предусмотрены локальными нормативами работодателей. Например, в компании введен штраф за опоздание. Обратите внимание, что такие взыскания не предусмотрены в действующем законодательстве. Чиновники считают такие удержания незаконными. Однако некоторые работодатели продолжают вводить систему штрафов в систему оплаты труда.

Общие правила и ограничения

Обязанность по удержанию денежных средств с заработка граждан возложена на лиц, которые начисляют и выплачивают доход. По большей части данную функцию выполняют работодатели.

Удерживайте деньги с заработка с учетом ключевых принципов:

Порядок взыскания: таблица

Как правильно и в какой очереди взыскивать суммы с заработка подчиненных? Разобраться поможет таблица:

Максимальный размер удержания (от суммы дохода работника за вычетом НДФЛ)

Алименты по исполнительным документам в пользу несовершеннолетних детей, безработных супругов или престарелых родителей

Исполнительные листы на возмещение вреда, причиненного здоровью

Исполнительные делопроизводства на возмещение вреда в связи со смертью кормильца

Исполнительные листы на возмещение ущерба, причиненного преступлением

Исполнительное делопроизводство по компенсации морального вреда

Исполнительные бумаги и производство по удержанию выходных пособий и оплаты труда лиц, работающих (работавших) по трудовому договору

Удержания по исполнительным делам выплат вознаграждений авторам результатов интеллектуальной деятельности

Исполнительное производство по обязательным платежам в бюджет и во внебюджетные фонды

Удержание по исполнительным документам на все остальные требования (например, взыскание долга банковского кредита, взыскание суммы административного наказания в виде штрафа, возмещение имущественного или материального ущерба работодателю)

Если в отношении одного физического лица инициировано несколько листов, действуйте по правилам:

Удержать в обязательном порядке

К таким видам удержаний можно отнести все суммы, удержанные работодателем с заработка подчиненного на основании законодательства. То есть часть заработка была удержана в силу закона.

Налог на доходы физических лиц

Посмотрим пример того, как удерживается подоходный налог с зарплаты.

В сентябре 2020 г. в пользу Березкина Ивана Петровича были начислены:

Право на налоговые вычеты из заработной платы Березкин не имеет.

Итого из общих доходов Березкина 116 500 рублей (50 000 + 17 500 + 45 000 + 4000) будет удержано 14 625 руб.

Удержания по исполнительному листу из зарплаты

Отметим, что в части изъятий по исполнительным листам речь идет не только о взыскании алиментов в пользу несовершеннолетних детей или престарелых родителей, но и по взысканиям в пользу погашения просроченной кредиторской задолженности (например производство по ипотечному или потребительскому кредиту), оплате административных штрафов и иных форм удержаний по исполнительному листу из заработной платы в пользу юридических и(или) физических лиц.

Пример 2. Исполнительный лист, алименты.

Рассмотрим аналогичный пример, как удерживать алименты из зарплаты.

В конце августа 2020 г. работодатель получил три исполнительных листа в отношении работника Кредитовой Ирины Павловны. Общий долг составил 410 000 руб., в том числе в пользу:

По условиям исполнительного листа удержания следует производить ежемесячно до полного погашения задолженности по кредиту перед банком, но не более 50 % от суммы дохода в месяц.

Заработок за сентябрь составил 46 500 руб.

46 500 – (НДФЛ 46 500 × 13 %) = 40 455 руб.

Сумма удержаний: 40 455 × 50 % = 20 227,50 руб.

Распределяем сумму между банками в процентном соотношении к общей сумме задолженности:

Далее наниматель будет погашать долги перед банковскими организациями до полного погашения образовавшейся задолженности по исполнительным делам.

Алименты по соглашению

Не всегда обеспечение несовершеннолетних детей оплачивается родителями по исполнительным бумагам. В некоторых ситуациях наниматель удерживает деньги из заработка работника по нотариальному соглашению. Данное соглашение заключается между родителями несовершеннолетнего ребенка в присутствии нотариуса. В нем прописываются суммы, периодичность выплат, а также иные условия.

Как удержать алименты из зарплаты, пример 3.

Иванов Сергей Никифорович заключил нотариальное соглашение со своей женой Ивановой Марьей Яковлевной об уплате алиментов на своих несовершеннолетних детей Алену и Петра. Сумма ежемесячных выплат в пользу детей составляет 35 % от дохода Иванова С.Н.

Должностной оклад Иванова С.Н. — 100 000 рублей, отработан полный месяц.

100 000 – НДФЛ 13 % = 87 000 рублей.

87 000 × 35 % = 30 450 руб. — перечислено алиментов в пользу несовершеннолетних детей.

Отметим, что удерживать алименты в пользу несовершеннолетних детей работника можно и на основании его заявления, а не только по соглашению или исполнительному делопроизводству.

Заявление на удержание из заработной платы (образец)

Добровольные отчисления

Некоторые суммы могут быть удержаны с работников в добровольном порядке. Например, профсоюзные взносы, которые сотрудник решил перечислять в профсоюзную организацию. Или добровольные взносы на страховое обеспечение граждан. Самый распространенный вариант — уплата взносов на формирование накопительной части пенсии в негосударственные пенсионные фонды.

Также в группу можно отнести и суммы, удержанные с работника в пользу погашения ссуд, кредитов и займов, выданных предприятием ранее. Например, специалист получил от нанимателя беспроцентный заем. Погашение его проводится за счет удержаний из начисленной заработной платы в фиксированном размере.

Удержание любых сумм на основании письменного заявления работника, а также по соглашению между сотрудником и его работодателем также относятся в группу добровольных взысканий.

Как взыскать подотчетные суммы

Переплата аванса по командировочным расходам или по подотчетным деньгам — ситуация распространенная. Спланировать будущие траты до копейки практически невозможно, поэтому неизрасходованные подотчетные средства постоянно встречаются в работе бухгалтера.

По сути, работник должен вернуть деньги сам. Но это в идеале. Если подчиненный не желает самостоятельно вернуть подотчетные деньги, работодатель может удержать переплату из его заработка.

План действий обозначен в Письме Роструда от 09.08.2007 № 3044-6-0. Чтобы произвести удержания из заработной платы подотчетных сумм:

Подотчетные деньги, не возвращенные работодателю, не являются доходом работника и не подлежат обложению НДФЛ, так как это задолженность перед нанимателем.

Если работник не вернет долг по подотчетным деньгам в течение месяца со дня истечения срока, установленного для их возврата, начислите на невозвращенную сумму страховые взносы. Затем страховые взносы можно будет зачесть, если сотрудник не вернет деньги. Или вернуть, если подотчетник предоставит подтверждающие документы (Письма ФСС от 14.04.2015 № 02-09-11/06-5250, Минтруда от 12.12.2014 № 17-3/В-609).

Как вести учет

Бухгалтерский учет удержаний из заработной платы отражайте следующими типовыми проводками:

Кто и как может удерживать деньги из вашей зарплаты

Правила и процедуры

Если вы работаете официально, то часть вашей зарплаты работодатель удерживает и перечисляет в налоговую.

Помимо налоговых платежей, есть и другие ситуации, когда работник получает на руки меньше, чем положено по трудовому договору. Расскажу, кто и как может забирать часть зарплаты на законных основаниях.

Нормативная база удержаний

Основные правила удержания из заработной платы прописаны в трудовом кодексе. В статье 137 ТК РФ перечислены случаи, в которых работодатель может оставлять себе часть зарплаты работника. В статье 138 ТК РФ указаны максимальные размеры удержаний: забирать весь доход нельзя — что-то должно оставаться на жизнь.

Порядок удержания налога на доходы физических лиц — НДФЛ — прописан в главе 23 налогового кодекса, а денег из заработка осужденного — в статье 44 уголовно-исполнительного кодекса.

Бывает, что часть зарплаты должника забирают судебные приставы. В статьях 98 и 99 федерального закона «Об исполнительном производстве» рассказывается, как это происходит.

Обязательные удержания

В некоторых случаях работодатель обязан удерживать деньги из зарплаты — это не зависит от его воли или желания сотрудника.

Налог на доходы физических лиц. Люди, которые трудоустроены официально, отдают со своих трудовых доходов 13% НДФЛ. Те, кто работает «вчерную», налоги не платят и очень рискуют.

Работники не сами относят деньги в налоговую — за них это делает работодатель, который исполняет функции налогового агента. Он считает НДФЛ, удерживает его из зарплаты и перечисляет в налоговую инспекцию. А сотрудники получают на руки сумму уже за вычетом налога.

НДФЛ — это первоочередной платеж: сначала государство забирает свою часть, а остальные удержания рассчитываются от зарплаты уже за вычетом налога.

Про налог на доходы физлиц можно почитать в подборке статей:

Удержание кредитов по исполнительному листу. Например, человек взял кредит в банке и не отдал. Банк обратился в суд, выиграл дело и получил исполнительный лист.

Исполнительный лист — это документ, который дает право на принудительное взыскание долга. Существуют и другие исполнительные документы, например судебный приказ и исполнительная надпись нотариуса. Подробнее про них читайте в статье «Как вернуть свои деньги, если дали их в долг».

Это работает не только с банками: примерно так же происходит, если должник не вернул деньги микрофинансовой организации или соседу по расписке. И банк, и МФО, и сосед — это кредиторы должника. Как только кредитор получает исполнительный документ, он превращается во взыскателя.

Кредитор может отнести исполнительный лист судебным приставам — они возбудят исполнительное производство и попытаются взыскать долг. Есть несколько способов это сделать, один из самых эффективных — отправить работодателю должника постановление об обращении взыскания на зарплату.

В постановлении указывается общая сумма долга и сколько процентов от дохода нужно удерживать. Задача работодателя — выполнить то, что написал пристав.

Работодатель начинает удержания со дня, когда получил исполнительный лист. В день зарплаты должнику выплатят сумму уже за минусом денег, которые предназначаются взыскателю.

Удержанные деньги работодатель в течение трех дней направляет по реквизитам из постановления. Как правило, деньги сначала попадают в службу судебных приставов, а приставы уже сами перечисляют их взыскателю или распределяют между несколькими взыскателями. Если же кредитор подал лист напрямую работодателю, то будет получать деньги сразу от него.

Удержания продолжаются, пока долг не будет погашен или работник не уволится. Если работник покинул организацию, то работодатель возвращает исполнительный лист тому, от кого его получил, — взыскателю либо приставам.

Удержание алиментов по соглашению. Например, бывшие супруги договорились о размере алиментов и составили письменное соглашение. Это соглашение необходимо заверить у нотариуса — тогда оно будет обладать силой исполнительного листа.

Если плательщик алиментов нарушает договоренности, то получатель вправе взыскать деньги принудительно. Для этого ему нужно подать соглашение приставам или работодателю плательщика алиментов.

Работодатель удерживает алименты в размере, прописанном в соглашении, но не более 70% от зарплаты.

Допустим, отец ребенка по соглашению обязуется выплачивать алименты — 25 000 Р в месяц. Но это вся зарплата, которую он получает на руки уже за вычетом НДФЛ. Если забрать эти деньги, то у него ничего не останется — так нельзя.

Поэтому работодатель удержит только 17 500 Р — это ровно 70% от зарплаты. А оставшиеся 7500 Р — долг, который отец ребенка заплатит с других доходов.

Удержание алиментов по исполнительному листу. Не всегда удается договориться об уплате алиментов полюбовно — тогда к спору привлекают суд.

Как правило, получатель алиментов сначала обращается к мировому судье за судебным приказом. Это упрощенная процедура: нет заседаний и прений сторон. Судья просто проверяет документы и выносит приказ в течение пяти дней, если все оформлено правильно. Судебный приказ по силе равен исполнительному листу: его тоже можно подать приставам или напрямую работодателю.

Некоторые дела нельзя рассмотреть в приказном производстве, например, когда нужно установить отцовство или если выплата алиментов затрагивает интересы других детей. А еще бывает, что должник отменяет судебный приказ — это несложно. В таких случаях получатель алиментов подает уже полноценный иск, участвует в судебных заседаниях и, если выигрывает, забирает исполнительный лист.

И в судебном приказе, и в исполнительном листе указывается размер алиментов в форме доли от дохода — ½, ⅓, ¼ — или твердой суммой, например 20 000 Р в месяц.

У нас есть что почитать про взыскание алиментов:

Очередность удержания

Иногда на одного должника приходится несколько кредиторов. Например, человек должен трем банкам, квартплату управляющей компании и алименты бывшей жене. Так образуется очередь из взыскателей.

Удержание на основании двух исполнительных листов. Не все долги равны: одни считаются важнее других и закрываются раньше. Приставы распределяют деньги среди взыскателей с учетом очередности.

Долги первой очереди: алименты, возмещение ущерба от преступления и различных видов вреда — морального, здоровью, в связи со смертью кормильца.

Вторая очередь: обязательства перед сотрудниками. Например, должник — индивидуальный предприниматель — не выдал зарплату работникам.

Третья очередь: долги перед государством — налоги, взносы, штрафы.

И в самом конце идут остальные кредиторы.

Здесь работает такой принцип: пока долги одной очереди не закрыты, деньги не попадают на ступеньку ниже.

Например, должник не платит налоги государству и коммуналку управляющей компании. Оба долга пытаются взыскать приставы.

Его зарплата будет уходить на налоги — это более приоритетный долг. И до тех пор, пока этот долг не будет закрыт, управляющая компания не получит ни копейки в рамках исполнительного производства. Так работает очередность.

Удержание сумм по нескольким исполнительным листам одной очереди. Долги внутри одной очереди тоже не равноценны: приставы перечисляют взысканные деньги пропорционально размеру задолженности.

Возможны ли удержания задним числом. Работодатель начинает удержания со дня, когда он получил документы, — задним числом нельзя.

Вот взыскатель отправил по почте исполнительный лист должнику на работу. Но почему-то документы пришли с большим опозданием: лист от января, а сейчас уже июль. Тогда должнику повезло: он пять месяцев получал полную зарплату, а мог бы довольствоваться лишь половиной.

Удержания по инициативе работодателя

Расскажу, в каких случаях работодатель вправе оставлять себе часть зарплаты сотрудника.

Для возврата ошибочно выплаченных сумм — когда в результате счетной ошибки работнику перечислили больше, чем следовало.

Роструд считает, что счетная ошибка — это просчет при совершении арифметических действий. Например, в компании установлена почасовая оплата труда. Бухгалтер неправильно умножил стоимость часа на отработанное время, и в результате сотруднику переплатили. Кроме того, суды относят к счетным ошибкам неточности из-за сбоев в программе.

Чтобы удержать ошибочные перечисления из зарплаты, нужно получить письменное согласие работника. Если согласия нет, работодателю придется обращаться в суд и доказывать, что произошла счетная ошибка.

Сотрудник уволился из компании по собственному желанию. При увольнении ему неправильно рассчитали зарплату и выдали лишние деньги. Как выяснилось позже, ошибка случилась из-за сбоя в программе 1С.

Экс-работнику направили письмо с просьбой вернуть переплату, которое тот проигнорировал. Тогда компания обратилась в суд и доказала, что причина переплаты — в счетной ошибке. Суд подтвердил, что бывший сотрудник должен отдать деньги.

Для погашения аванса, выданного при разных обстоятельствах. Работодатель может выдать работнику деньги на будущие служебные расходы. Например, сотрудника отправляют в командировку и выделяют авансом некоторую сумму в подотчет — за нее надо отчитаться.

В течение трех дней после возвращения из командировки работник должен составить авансовый отчет и приложить к нему документы, которые подтверждают его расходы, — чеки из гостиницы, распечатки электронных билетов на поезд или самолет.

Работодатель вправе принять решение об удержании из зарплаты аванса, за который сотрудник не отчитался. Но только при соблюдении двух условий:

Если работник не согласен с удержанием или срок уже истек, то подотчетные суммы взыскиваются в суде.

При увольнении за неотработанные дни отпуска. Работодатель может предоставить сотрудникам оплачиваемый отпуск авансом.

Допустим, сотрудник отработал в компании полгода, за которые полагается 14 дней отпуска. Но он хочет отдохнуть подольше, поэтому просит отпустить его на 24 дня. Работодатель соглашается: предоставляет и оплачивает сотруднику дополнительные 10 дней авансом.

Если сотрудник не проработает полный год и уволится, то возникнет переплата по отпускным. Работодатель вправе удержать переплату из расчета при увольнении — причем согласие работника не требуется.

Для возмещения ущерба. Работодатель вправе взыскать с работника компенсацию за причиненный ущерб.

Но это сложная процедура. Сначала работодатель собирает комиссию и организует проверку, чтобы подсчитать размер ущерба и выяснить, кто виноват. У работника запрашивают объяснительную, а если он не хочет ее писать, то комиссия составляет акт об отказе.

По итогам проверки работодатель по рыночным ценам устанавливает точный размер ущерба. Например, сотрудник сломал станок на заводе, потому что нарушил инструкцию по эксплуатации. Тогда нужно подсчитать расходы на ремонт оборудования, а если его уже невозможно восстановить, то взять за ущерб стоимость аналогичного станка.

Работодатель вправе принять решение об удержании компенсации ущерба из зарплаты, даже если работник с этим не согласен. Но только при соблюдении двух условий:

Когда ущерб больше среднемесячного заработка, удержание разрешается только с письменного согласия работника либо в судебном порядке.

Трудовой кодекс предусматривает, что работник может договориться с работодателем и погасить ущерб в рассрочку. А еще с согласия работодателя сотрудник вправе сам починить, что сломал, или передать компании равноценное имущество на замену.

Штрафные удержания за невыполнение плана или проступки. Если работник набедокурил или не выполнил план, то удерживать деньги из его оклада нельзя. Сотрудник получает оклад просто за то, что приходит на работу и там работает — неважно, плохо или хорошо.

За дисциплинарные проступки, например опоздание или прогул, в трудовом кодексе предусмотрены специальные наказания: замечание, выговор и увольнение. А вот уменьшать окладную часть зарплаты за это нельзя.

Во многих компаниях работники получают не только оклад, но и премию. Это переменная часть зарплаты, которую платят за достижение определенных результатов и соблюдение трудового распорядка.

Правила премирования обычно прописывается во внутренних документах работодателя — положениях и регламентах — либо в трудовом договоре или приложениях к нему. Работодатель может указать, за что будет поощрять, а за что лишать премий. По сути, лишение премии — это удержание денег из переменной части зарплаты.

Например, в организации есть положение о премировании. В этом документе указано, что сотрудник получит премию, если выполнит план продаж — заключит не менее 10 сделок за месяц — и при этом не получит дисциплинарных взысканий. Тогда, если работник не справится с планом или опоздает на работу, он останется без премии, но оклад все равно получит.

Сроки удержания

| Виды удержаний | Срок |

|---|---|

| НДФЛ с зарплаты | В день зарплаты. Удержанные суммы перечисляют в налоговую не позднее следующего дня после выплаты |

| НДФЛ с отпускных и пособий по болезни | В день выплаты. Удержанные деньги перечисляют в налоговую не позднее последнего числа месяца выплаты |

| По исполнительным документам | В день зарплаты. Удержанные суммы отправляют кредитору или приставам в трехдневный срок со дня выплаты |

| Неотработанные отпускные | В день увольнения |

| Подотчетные суммы | Месяц с последнего дня, когда работник должен был предоставить авансовый отчет |

| Деньги, которые перечислены из-за счетной ошибки | Месяц со дня, когда работник получил ошибочную выплату |

| Ущерб | Месяц со дня, когда работодатель установил размер ущерба |

| Невыполнение нормы труда | Месяц со дня, когда комиссия по трудовым спорам или суд вынесли решение |

Сроки удержания могут быть разные.

В день зарплаты удерживают НДФЛ с зарплаты, с отпускных и пособий по болезни. Удержанные суммы перечисляют в налоговую не позднее следующего дня после выплаты. Также на день зарплаты приходятся удержания по исполнительным документам. В этом случае удержанные суммы отправляют кредитору или приставам в трехдневный срок со дня выплаты.

Если удержания — это неотработанные отпускные, их удерживают в день увольнения.

Если это подотчетные суммы, то срок удержаний — месяц с последнего дня, когда работник должен был предоставить авансовый отчет.

Если удерживают деньги, которые перечислены из-за счетной ошибки, то срок — месяц со дня, когда работник получил ошибочную выплату.

Если удерживают в счет ущерба, то срок — месяц со дня, когда работодатель установил размер ущерба.

Если удерживают за невыполнение нормы труда, то срок — месяц со дня, когда комиссия по трудовым спорам или суд вынесли решение.

Удержания по заявлению работника

Иногда работники сами просят удерживать деньги из зарплаты. Например, забывчивый сотрудник должен ежемесячно платить за ипотеку. Чтобы не просрочить оплату, он пишет заявление работодателю, где просит переводить часть зарплаты на погашение ипотечного кредита.

Работодатель не обязан выполнять подобные распоряжения работника — он может согласиться или отказаться. Если согласится, то должен учитывать: законность добровольных удержаний — вопрос запутанный. Не исключено, что трудовой инспекции не понравятся такие перечисления, а желание пойти навстречу работнику обернется для компании судебными тяжбами.

Минтруд считает, что так делать нельзя: в трудовом кодексе прописаны все основания для удержания и про заявления от работника там ничего нет. А вот Роструд подтвердил, что работодатель вправе удержать деньги, когда работник сам попросил.

Да и суд сказал, что так можно: работник вправе распоряжаться своей зарплатой. Если он хочет, чтобы работодатель перечислил часть денег не ему, а куда-то еще, то почему бы и нет. А нормы трудового кодекса распространяются только на обязательные удержания и не касаются добровольных.

Ограничения размера удержания из заработной платы

Для разных удержаний есть свои ограничения.

В пользу работодателя. Работодатель не может забирать себе более 20% с зарплаты работника.

Оставшиеся 4000 Р работник может заплатить добровольно, а если откажется — работодателю придется простить ему долг. Эти деньги считаются переплатой по зарплате, но здесь нет счетной ошибки, так что взыскать отпускные в суде не получится.

Другой пример. Сотрудник не отчитался за аванс на сумму 30 000 Р и не вернул эти деньги. Он согласился на удержания из зарплаты, которая составляет 50 000 Р в месяц на руки.

п. 5 обзора судебной практики по гражданским делам ВС за третий квартал 2013 годаPDF, 805 КБ

НДФЛ. Ставка налога на доходы физических лиц — 13%. Для нерезидентов она выше — 30%.

По исполнительным документам могут забирать до 50% от зарплаты. Даже если на работника пришло несколько исполнительных листов, работодатель все равно обязан сохранить за ним не менее половины зарплаты.

Из этого правила есть исключения. В некоторых случаях удерживают до 70% — если это долг по алиментам на несовершеннолетних детей или по возмещению:

По соглашению об уплате алиментов. Работодатель должен удерживать столько, сколько прописано в соглашении, но не более 70% от зарплаты.

По инициативе работника. Размер добровольных удержаний не ограничен: работник может отдавать хоть всю зарплату туда, куда решит.

Сколько могут удерживать из зарплаты

| Удержание | Ограничение суммы |

|---|---|

| В пользу работодателя | До 20% |

| НДФЛ | 13% — резиденты, 30% — нерезиденты |

| По исполнительным документам | В общем случае — до 50% от зарплаты. До 70%, если это задолженность по алиментам, компенсация ущерба от преступления, вреда в связи со смертью кормильца и вреда здоровью |

| По соглашению об алиментах | До 70% |

| По инициативе работника | Без ограничений |

Доходы, из которых не производятся удержания

Не все выплаты от работодателя попадают под удержания. Например, долг по исполнительным документам нельзя удержать:

Кроме того, НДФЛ не надо платить с некоторых видов выплат от работодателя:

Как применять разные виды удержаний вместе

Удержания просто рассчитать, если их немного. Все сложнее, когда за зарплатой выстраивается орда претендентов: налоговая ждет НДФЛ, бывший супруг или супруга — алименты, банки — расплаты по кредитам, а работодатель хочет вернуть подотчетные суммы.

Тогда для работодателя алгоритм такой:

Покажу, как это работает, на трех примерах:

Пример 1. Работодатель ежемесячно забирает 20% зарплаты сотрудника за причиненный ущерб. Но вдруг приходит исполнительный лист, по которому половину зарплаты теперь нужно перечислять приставам.

По закону после всех удержаний у работника должна остаться как минимум половина зарплаты. Значит, те 20%, которые раньше доставались работодателю, теперь будут уходить судебным приставам, а от них уже взыскателю.

Тогда работодатель может подать в суд на работника, получить исполнительный лист и встать в очередь взыскателей. Или же договориться, чтобы сотрудник добровольно внес деньги за ущерб. Есть и третий вариант — забыть и простить.

Пример 2. Работник взял заем в микрофинансовой организации и не вернул — теперь половину доходов отдает взыскателю по исполнительному листу. Экс-супруга должника приносит работодателю соглашение об уплате алиментов, по которому 70% зарплаты полагаются ей.

Алименты — это долги первой очереди, а займы — четвертой. Сначала работодатель должен удержать алименты, а потом уже все остальное. Но после алиментов у должника останется только 30% зарплаты — на эту часть МФО претендовать не вправе. Получается, что кредитору уже ничего не достанется из зарплаты.

Некоторые должники даже оформляют фиктивные алиментные соглашения, чтобы защитить деньги от взыскателей. Однако взыскатели могут оспорить такие соглашения.

Пример 3. У работника есть долг — по исполнительному документу приставы забирают половину заработка. Он приносит начальнику заявление, в котором просит перечислять всю зарплату на банковскую карточку приятеля.

Так нельзя: удержание по исполнительному листу обязательное, а по инициативе работника нет. Сотрудник не вправе распоряжаться частью зарплаты, которая предназначается взыскателю. Если работодатель выполнит такое поручение, то нарушит закон. За это предусмотрена административная и даже уголовная ответственность.

Документальное оформление

Все зависит от основания удержания: в каждом случае документы оформляются по-разному.

Образец заявления на удержание из заработной платы. Допустим, работник хочет, чтобы работодатель не выплачивал ему зарплату, а распорядился этими деньгами как-то иначе. Тогда он должен написать заявление на имя руководителя в свободной форме. Главное — указать сумму удержаний и реквизиты счета, куда перечислять деньги.

Не получится договориться на словах. Без письменного заявления никак — оно необходимо работодателю, чтобы доказать законность удержаний. Заявление пригодится, когда трудовая инспекция явится с вопросом: «А почему это вы перечисляете зарплату непонятно куда, а не сотруднику на карту?» Или если работник внезапно решит, что не просил удерживать деньги, и потребует их обратно.

Образец согласия на удержание. Вот какие виды удержаний невозможны без согласия работника:

Сначала работник дает согласие в письменной форме, и только после этого работодатель может издать приказ и забрать часть его зарплаты.

Образец приказа на удержание. Приказ нужен, чтобы удержать деньги по инициативе работодателя или работника. А вот для удержания НДФЛ или долга по исполнительному документу приказ не требуется.

Образец положения об удержании из заработной платы невозвращенных подотчетных средств. Все правила удержания подотчетных сумм прописаны в трудовом кодексе, поэтому дополнительное положение не требуется. Но некоторые работодатели хитрят и придумывают документы, чтобы обойти законодательные ограничения.

Например, по закону подотчетные суммы разрешено удерживать из зарплаты только с письменного согласия работника. Да и размер удержания ограничен: не более 20% с каждой зарплаты.

Начальник не хочет спрашивать разрешение у сотрудников и удерживать задолженность частями по полгода. Поэтому он изобретает новое положение, где пишет что-то вроде: «Если работник не сдал авансовый отчет за прошлый месяц до 5 числа текущего месяца, то работодатель вправе удержать подотчетные суммы в полном объеме с зарплаты работника. Согласие работника при этом не требуется».

Это незаконно: трудовой кодекс главнее любого внутреннего регламента работодателя. Документ не имеет силы, если он ухудшает положение работников по сравнению с требованиями трудового кодекса.