Выплатили аванс больше чем начислили зарплату ндфл

Аванс по зарплате: как не налететь проблемы с налоговой

Разбираемся вот в такой ситуации. В компании трудятся специалисты со сменным графиком работы.

При расчете аванса за первую половину месяца сотруднику выплачивается сумма до удержания НДФЛ, и если последующие две недели у сотрудника отсутствует заработок (например, сотрудник взял не оплачиваемый отпуск), то к моменту выплаты заработной платы НДФЛ удерживать будет не с чего.

Как результат, на конец месяца существует переплата заработной платы сотруднику и неудержанная величина НДФЛ.

Когда сумма НДФЛ должна быть удержана у сотрудника? Когда компания обязана перечислить НДФЛ в бюджет в данном случае?

Какие существуют в данной ситуации риски, если организация не начислит и не перечислит в бюджет НДФЛ?

Правомерно ли будет в используемом программном обеспечении по расчету заработной платы заложить уменьшение суммы к выплате за минусом 13%?

Порядок расчета заработной платы при сменном графике работы

Если суммированный учет не ведется, то работа оплачивается в обычном порядке.

НДФЛ с аванса по заработной плате

Датой получения дохода в виде заработной платы признается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ).

Следовательно, датой получения заработной платы за первую половину месяца в целях исчисления НДФЛ будет признаваться последний день этого месяца.

При этом организация как налоговый агент должна перечислить НДФЛ с заработной платы не позднее не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 4, 6 ст. 226 НК РФ).

Таким образом, налоговый агент производит исчисление, удержание и перечисление в бюджет налога на доходы физических лиц с заработной платы (в том числе за первую половину месяца) один раз в месяц при окончательном расчете дохода сотрудника по итогам каждого месяца, за который ему был начислен доход, в сроки, установленные пунктом 6 статьи 226 Кодекса (см. Письмо Минфина России от 11.06.2019 N 21-08-11/42596).

Аналогичная точка зрения изложена в Письмах Минфина России 28.10.2016 N 03-04-06/63250, от 27.10.2015 N 03-04-07/61550:

До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком. Соответственно, до окончания месяца налог не может быть исчислен и удержан.

На основании пункта 4 статьи 226 Кодекса налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

С учетом вышеизложенного, в описанной ситуации организация правомерно не удержала НДФЛ с аванса по заработной плате.

Аванс по заработной плате превысил сумму начисленного в адрес работника дохода

Так как зачет аванса в счет начисленной заработной платы произведен в конце месяца, то датой получения указанного дохода считается последний день месяца. В свою очередь, объектом обложения НДФЛ является доход, полученный налогоплательщиком (ст. 209 НК РФ). Таким образом, с суммы аванса должен быть начислен НДФЛ в последний день месяца. Согласно п. 6 ст. 226 НК РФ удержанный НДФЛ должен быть перечислен в бюджет не позднее даты, следующей за днем выплаты дохода. В нашем случае этим днем является последний день месяца, когда аванс был засчитан в счет заработной платы.

Так как удержать исчисленную сумму налога надо непосредственно из доходов работника при их фактической выплате, то при последующих расчетах с работником из его заработка удерживаются исчисленная сумма НДФЛ (п. 4 ст. 226 НК РФ) и величина неотработанного аванса, выданного в счет заработной платы (ст. 137 ТК РФ).

Налоговая ответственность

Невыполнение налоговым агентом возложенных на него обязанностей влечет за собой ответственность, предусмотренную ст. 123 Налогового Кодекса РФ. Данной нормой установлены штрафные санкции за неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) сумм налога в установленный срок.

Однако, очевидно, что неисчисление НДФЛ влечет за собой его неудержание и, как следствие, неуплату. Размер санкций в данном случае составляет 20 процентов от суммы налога, подлежащей удержанию и (или) перечислению. Помимо штрафов за уплату налога в более поздние сроки, чем предусмотрено законодательством, организации придется уплатить пени за каждый день просрочки.

Программное обеспечение по расчету заработной платы

То есть надо оставить все, как есть, так как в следующем месяце при правильном вводе данных для расчета заработной платы программа учтет нюансы расчета прошлого периода.

Выводы

1. Выплаченный аванс следует зачесть в счет заработной платы в конце месяца.

2. С суммы аванса должен быть начислен НДФЛ в последний день месяца.

3. При последующих расчетах с работником из его заработка удерживаются исчисленная сумма НДФЛ и величина неотработанного аванса, выданного в счет заработной платы.

4. НДФЛ должен быть перечислен в бюджет не позднее даты, следующей за днем выплаты дохода. В нашем случае этим днем является последний день месяца, когда аванс был засчитан в счет заработной платы.

5. За неправомерное неудержание и (или) неперечисление сумм налога в установленный срок установлены штрафные санкции.

6. Так как в следующем месяце при правильном вводе данных для расчета заработной платы программа учтет нюансы расчета прошлого периода, то используемом программном обеспечении по расчету заработной платы не следует закладывать уменьшение суммы к выплате за минусом НДФЛ по ставке 13%.

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.

Когда удержать у работника НДФЛ и уплатить в бюджет, если аванс был выдан больше начисленной заработной платы?

Добрый день,

Вам отвечает эксперт Справочно-правового сервиса Норматив https://normativ.kontur.ru/

Дата перечисления НДФЛ с отпускных – это последнее число месяца, в котором они выплачены.

В Письмах ФНС РФ от 12.02.2016 N БС-3-11/553@, от 24.03.2016 N БС-4-11/5106 сказано:

При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Учитывая, что отпускные выплачены 12.05.2017, то исходя из вышеприведенных разъяснений, срок перечисления НДФЛ с отпускных должен быть последний день месяца 31.05.2017.

Что касается удержания НДФЛ с авансов, то согласно мнению МФ РФ, выраженному в Письме от 27.10.2015 N 03-04-07/61550:

До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком. Соответственно, до окончания месяца налог не может быть исчислен и удержан.

На основании пункта 4 статьи 226 Кодекса налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Таким образом, удержание у налогоплательщика исчисленной по окончании месяца суммы налога производится налоговым агентом из доходов при их выплате по завершении месяца, в котором были получены доходы, учитываемые при определении налоговой базы нарастающим итогом, то есть в последний день месяца или в следующем месяце.

Другими словами, НДФЛ с аванса не удерживается.

При этом, учитывая, что, аванс был выплачен в сумме, большей, чем фактически отработанное время сотрудника, то есть, при начислении заработной платы за май 2017 года, сумма к начислению – нулевая, то выплаченный аванс зачтется в счет заработной платы за май 2017, которая должна быть выплачена сотруднику 05.06.2017. Следовательно, сотруднику произведена переплата заработной платы, с полной суммы которой должен быть начислен и удержан НДФЛ (без вычета 865 рублей), так как сотрудник фактически получил указанный доход.

Согласно п. 6 ст. 226 НК РФ удержанный НДФЛ должен быть перечислен в бюджет не позднее даты, следующей за днем выплаты дохода. Так как в момент выплаты аванса (19.05.2017) указанная сумма еще была авансом, с которого НДФЛ не удерживается, а за-чет указанной суммы в счет начисленной заработной платы произведен 31.05.2017, то да-той получения указанного дохода считается 31.05.2017 года. Следовательно, дата, не позднее которой, должен быть перечислен в бюджет НДФЛ, в данной ситуации – 01.06.2017.

Произведенная переплата заработной платы за май 2017 года, должна быть отрегулирована при начислении заработной платы за июнь 2017 года.

Переплатили зарплату сотруднику – что делать

Похожие публикации

Работодатель переплатил зарплату – что делать? Сначала надо разобраться в причинах ошибки, от этого зависит дальнейший алгоритм действий бухгалтера. В ст. 137 ТК РФ перечислены ситуации, в которых работодатель наделяется правом удерживать излишне выплаченные средства:

Переплатили зарплату – что делать

При обнаружении переплаты по заработной плате работодатель может простить ее либо договориться с сотрудником о добровольном возврате средств или удержании из зарплаты либо о зачете переплаты при следующей выплате. В случае отказа работника взыскание денег возможно только через суд. Если переплата возникла по одной из причин, оговоренных в ст. 137 ТК РФ, например, в результате счетной ошибки, наниматель должен следовать следующему алгоритму действий:

Когда переплатили зарплату, что делать бухгалтеру и работодателю, если ошибка допущена по вине расчетчика:

В ситуациях, когда бухгалтерия переплатила зарплату и сотрудник согласен на возврат денег в полной сумме, сумма переплаты может быть не только удержана, но и зачтена при следующей выплате. Зачет переплаты осуществляется по письменному заявлению сотрудника.

Например, работодатель выплатил аванс, а позже выяснилось, что работник по факту не отработал полученные средства, так как ушел на больничный или оформил отпуск за свой счет. В такой ситуации возникает переплата, которую может обнулить, если при начислении зарплаты за следующий месяц произвести выплату за минусом излишне выплаченной суммы.

Переплатили зарплату уволенному сотруднику – что делать

При выявлении переплат уволенному работнику работодатель, как и в случае с продолжающим трудиться сотрудником, составляет акт об излишне выплаченных суммах, но произвести удержание из зарплаты при этом будет уже невозможно, т.к. трудовой договор расторгнут.

В ситуации когда работнику переплатили зарплату, при увольнении и получении расчета это не было учтено и выяснилось уже позднее, бывшим работодателем оформляется уведомление с предложением о добровольном возмещении средств бывшим сотрудником. Если физическое лицо с этим не согласно и возвращать переплату отказывается, вопрос переходит в стадию судебного урегулирования. Основанием для составления искового заявления работодателем служит ст. 1102 ГК РФ, в соответствии с которой суммы неосновательного обогащения должны быть возвращены (при условии, что присутствует счетная ошибка или недобросовестность со стороны бывшего работника – п. 3 ст. 1109 ГК РФ).

Переплатили зарплату – что делать с НДФЛ и страхвзносами

При возврате переплаты у сотрудника меняется в меньшую сторону сумма начисленного дохода, что приводит к уменьшению налогооблагаемой базы, а значит уменьшается и сумма удержанного налога.

Если сумма переплаты уже была отражена в отчете 6-НДФЛ, сданном в налоговый орган, надо откорректировать отчет:

Переплата возникнет также по страховым взносам, если они были начислены на ее сумму, поэтому необходимые корректировки следует внести в формы РСВ и 4-ФСС. Излишне уплаченные взносы можно зачесть в счет будущих платежей или вернуть на счет страхователя-работодателя в соответствии со ст. 78 НК РФ и ст. 26.12 закона № 125-ФЗ от 24.07.1998.

Если работник откажется возвращать переплату и суд признает его правоту, переплат по уплаченному НДФЛ и страхвзносам не возникнет и корректировки в налоговом учете работодателю не потребуются.

Что делать, если работнику переплатили зарплату: проводки

Пример 1

Работнику при согласии нанимателя предоставлен отпуск авансом. Отпускные начислены в сумме 18 000 руб., налог удержан и перечислен в бюджет в размере 2340 руб., в итоге работнику переведено на карту 15 660 руб. После отпуска сотрудник уволился без отработки, сумма переплаты отпускных возвращена им на счет работодателя в добровольном порядке.

В учете будет составлен следующий комплекс проводок:

Пример 2

Условия прежние – переплата отпускных за неотработанный период, но бывший работник отказался возвращать переплату добровольно и возврат денег осуществлен через суд. В этом случае производятся следующие операции:

Пример 3

Условия аналогичны примеру 2, но суд выиграл работник, и возмещение по переплате работодателем не получено. В этом случае сторнированию подлежит только сумма начисленных отпускных, а переплата списывается на прочие расходы:

Пример 4

Проводки в учете будут следующими:

Остаток переплаты в сумме 522 руб. (4350 – 3828) будет удержан работодателем из зарплаты сотрудника за март.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Удержание НДФЛ, если не осталось сумм к выплате в зарплату

Если по сотруднику не осталось сумм к выплате в зарплату, так как за первую половину месяца ему был выплачен аванс, а всю вторую половину месяца сотрудник отсутствовал, например, болел или был в отпуске, то НДФЛ с него не удерживается, возникает разница между исчисленным и удержанным налогом. Что делать в этом случае – смотрите в нашей публикации.

Если следовать НК РФ, то НДФЛ будет удержан в ближайшую выплату. Однако при большом ФОТ это может рассматриваться как способ ухода от налогов.

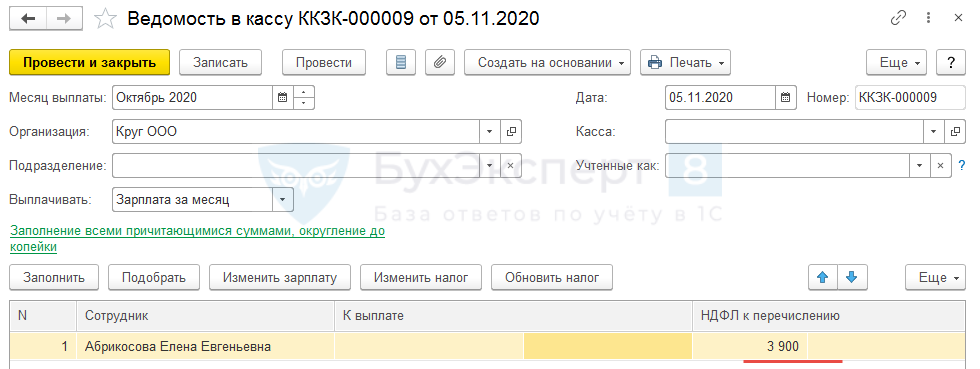

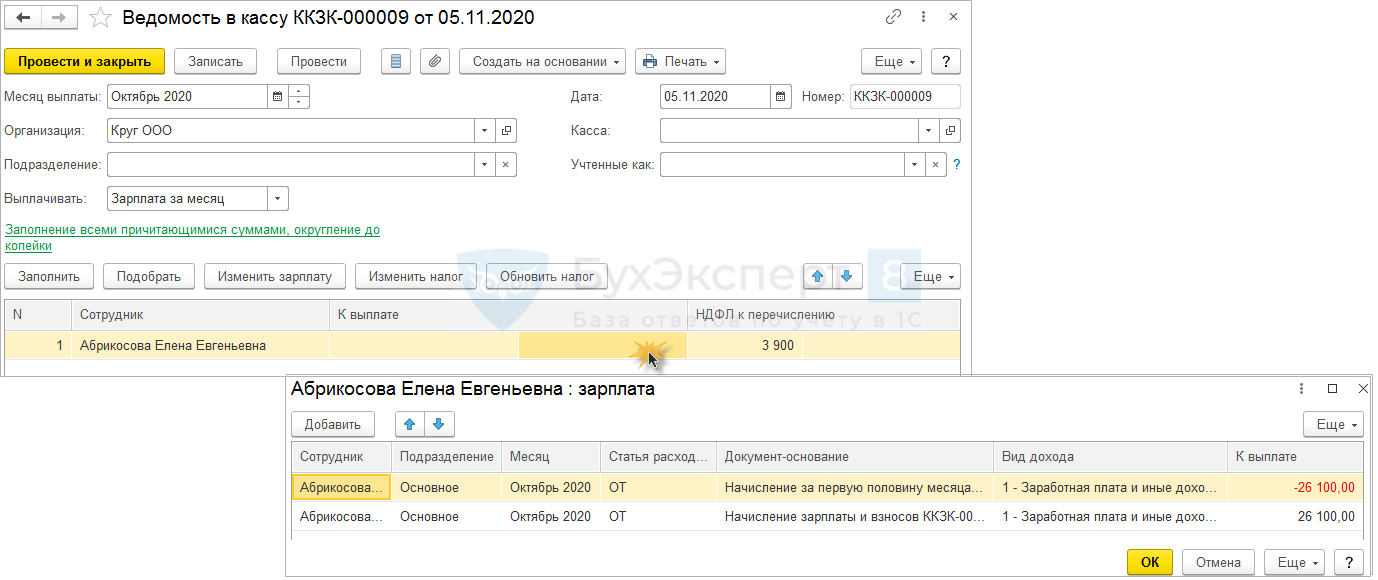

Для корректного заполнения 130 строки в 6-НДФЛ в колонке К выплате автоматически загрузиться сумма ранее выплаченного аванса с минусом (в колонке Документ основание – Начисление за первую половину месяца ) и точно такая же сумма с плюсом по начисленной зарплате (в колонке Документ основание — документ Начисление зарплаты и взносов ):

Получите понятные самоучители 2021 по 1С бесплатно:

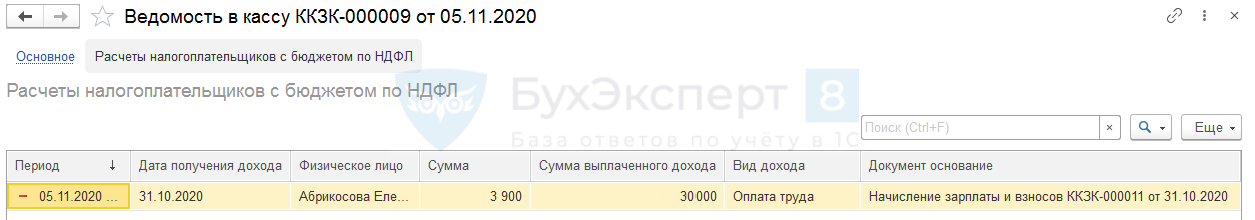

Тогда в регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ ( e1cib/list/РегистрНакопления.РасчетыНалогоплательщиковСБюджетомПоНДФЛ ) попадет сумма удержанного НДФЛ – 3 900 руб. и выплаченного дохода – 30 000 руб.

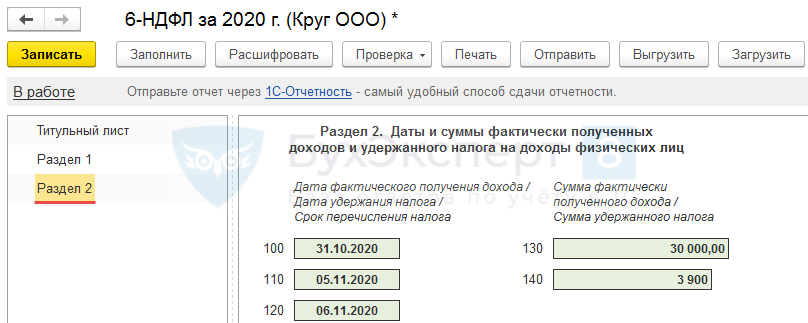

В 6-НДФЛ в Разделе 2 отразятся точно такие же данные

См. также:

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(6 оценок, среднее: 4,33 из 5)

Все комментарии (8)

На самом деле объяснить «загадку» можно так — сумма к выплате в ведомости равна 0, но выплата есть — это сумма НДФЛ. А дальше мы удерживаем из выплаты эту сумму НДФЛ!

а как в этом случае заполнится 2-й раздел 6-НДФЛ? у нас в нем получаются отдельные блоки с пустой суммой по строке 130 и суммой НДФЛ по строке 140. Как правильно все оформить, чтобы эти блоки не были отдельными, а сливались с «зарплатными» блоками?

Здравствуйте!

В видео было показано, что в Ведомости должна быть содержаться информация в расшифровке колонки «К выплате». Вы воспользовались рекомендациями данными в видео? В расшифровке колонки «К выплате» и в расшифровке колонки «НДФЛ к перечислению» в колонке «Документ основание» указан один и тот же документ «Начисление зарплаты и взносов»?

Ни одно видео вашего сайта не работает. Лучше бы и не регистрировалась., только время потеряла.

Добрый день! А так поступать правомерно? Или НДФЛ должен быть уплачен со следующей выплатой?

Здравствуйте!

Мы не аудиторы, поэтому я могу что-то упустить. В законодательстве говорится, что НДФЛ должен удерживаться в ближайшую выплату, но никаких разъяснений по поводу того, как действовать, если к выплате ничего не осталось нет. В статье предлагается вариант как это можно сделать в программе.

Переплата зарплаты и недоплата НДФЛ: как исправить ошибку

Всем людям свойственно ошибаться. И бухглатеры не исключение. Если при начисление заработной платы и расчете отпускных была допущена ошибка, как поступить? Лучше всего, объяснить работнику, как произошла переплата и договорится с ним о возврате переплаченной суммы. Все остальные случаи, имеют свои огрехи.

Из письма в редакцию

Добрый день! Вопрос по начислению заработной платы и отпускных. При расчете отпуска за сентябрь получилась сумма 28 097,20 руб. с учетом НДФЛ 3471,00 руб. В бюджет перечислили 3471,00 руб. Работнику выплатили всю сумму с учетом НДФЛ в размере 28 097,20 руб. А нужно было выплатить 24 626,20 руб. Как сейчас исправить эту ошибку, так, чтобы у налоговой инспекции не возникло вопросов?

Мнение эксперта

Итак, у вас образовалась переплата по заработной плате и недоплата НДФЛ. Мы не платим НДФЛ с авансов. Поэтому вам нужно переплаченную сумму перенести в аванс. Выплаченный раньше срока аванс вряд ли заинтересует налоговую. Но, возможно, вы уже выдали расчетный листок работнику, и он может не согласится с авансом. Если недовольство работника перерастет в жалобу, вас могут оштрафовать.

Еще можно переплаченную сумму оформить, как деньги, выданные под отчет. Затем при следующей выплате работнику вычесть подотчетную сумму из аванса или заработной платы. Но, для таких действий, тоже необходимо согласие работника.

Если с работником договориться невозможно, составляйте акт обнаружения счетной ошибки, за подписью главного бухгалтера. В акте укажите, что работнику произвели излишнюю выплату в результате программного сбоя. Ошибка выразилась в том, что программа не вычла НДФЛ из общей суммы начисленного дохода работнику. Потом вы сможете эту сумму удержать. Если работник обратиться в суд, у вас отличные шансы выиграть спор в свою пользу. Апелляционное определение Верховного суда Республики Карелия от 25 марта 2016 № 33-1060/2016.

Но прежде чем обострять конфликт с сотрудником, если он настроен негативно, посчитайте в какую сумму вам обойдется решение конфликта в суде: гонорар адвокату и госпошлина.

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование