Выручка ltm что это значит

Блог компании sMart-lab.ru | Добавили LTM значения финпоказателей на их годовые графики

Заходим например в отчет Газпрома.

https://smart-lab.ru/q/GAZP/f/y/

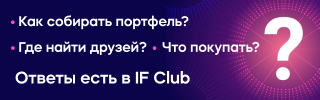

Смотрим значения LTM прибыли и сразу становится понятно, почему Газпром падает:

Потому что с таким свободным денежным потоком (FCF) за последние 4 квартала нам светят совсем небольшие дивиденды в следующем году.

LTM — это значения показателей, рассчитанные за последние 4 квартала (Last Twelve Months).

Теперь мы еще сделали, что можно зайти в любой показатель и посмотреть его LTM:

например, https://smart-lab.ru/q/GAZP/f/y/MSFO/net_income/

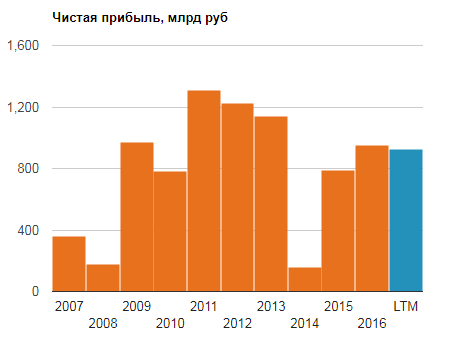

А вот например LTM Норникеля:

Чувствуете какая разница с значением за 2016 год?

Вы хоть скажите, вам полезны или бесполезны такие вещи? А то программист думает что он делает какое-то «говно».

У меня такой вопрос, а данным из таблички доверять можно? Они как-то перепроверяются кем-то ещё?

И если уж пошла такая пьянка, то полезным было бы выводить строку «чистая прибыль из расчёта на одну акцию», потом по этому параметру можно легко определить дивиденд на одну акцию. Скажут 25%, умножим на 0.25, скажут 50%, умножим на 0.5

Последние двенадцать месяцев (LTM) 2021

Table of Contents:

Последние двенадцать месяцев (LTM), также обычно обозначаемые как отстающие двенадцать месяцев (TTM), указывают временной интервал непосредственно предшествующих 12 месяцев в отношении финансовой метрики, используемой для оценки эффективности деятельности компании, таких как доходы или задолженность перед капиталом (D / E). Хотя 12-месячный период является относительно небольшим промежутком времени для изучения данной меры оценки справедливости, он считается полезным из-за того, что он указывает на последние результаты деятельности компании и, следовательно, может указывать на текущую тенденцию компании. Термины «последние двенадцать месяцев» или «отстающие двенадцать месяцев» часто появляются в отчетах о прибылях и убытках компании или других финансовых отчетах.

При анализе показателей, показанных за последние двенадцать месяцев или двенадцатимесячных месяцев, инвесторы не должны путать цифры, которые обязательно совпадают с последним финансовым годом компании. В финансовых отчетах компании последние цифры за двенадцать месяцев относятся к 12-месячному периоду, заканчивающемуся в последний день месяца, в котором дается финансовая отчетность. Например, в финансовой отчетности от марта 2015 года последние двенадцатимесячные цифры охватывают период времени с 1 апреля 2014 года по 31 марта 2015 года.

Расчет последних данных за двенадцать месяцев

Использование последних двенадцатимесячных показателей

В дополнение к тому, чтобы оценить недавнюю тенденцию производительности данной компании, последние средние показатели за последние двенадцать месяцев также часто используются для сравнения относительной производительности аналогичных компаний в отрасли или секторе. Финансовые показатели, которые обычно учитываются при рассмотрении последних двенадцатимесячных показателей, включают соотношение цены и прибыли компании (P / E) и прибыли на акцию (EPS). При анализе акций, паевых фондов и биржевых фондов (ETFs) показатель дивидендной доходности за последние двенадцать месяцев часто сравнивается с показателем доходности SEC, который отражает только доходность последнего выплаченного дивиденда.

Мультипликаторы со странностями. Что такое Forward и LTM?

Изучая мультипликаторы компаний, вы можете заметить, что некоторые из них помечены какими-то странными обозначениями — LTM и Forward.

Аббревиатура LTM расшифровывается как Last Twelve Months. Такие мультипликаторы рассчитываются на основе показателей за последние 12 месяцев. Именно они чаще всего фигурируют в различных скринерах.

Обозначение Forward означает, что мультипликатор рассчитан на основе прогнозов на текущий или следующий год. Такие мультипликаторы называют форвардными. Как правило, для их расчета используются консенсус-прогнозы ведущих аналитических агентств.

Чтобы наглядно показать разницу между обычными мультипликаторами и теми, которые рассчитаны по форвардному методу или методу LTM, рассмотрим схему их расчета.

Для примера возьмем мультипликатор P/E.

Стандартный метод его расчета таков. Берем текущую рыночную капитализацию компании (P) и делим ее на размер чистой прибыли (E), полученной компанией за финансовый год.

Например, капитализация компании сейчас равна 100 млрд. руб., а ее чистая прибыль за 2020 год составила 10 млрд. руб. Тогда P/E этой компании равен 10:

100 млрд. / 10 млрд. = 10

А теперь рассчитаем тот же мультипликатор P/E методом LTM.

Значение P у нас будет то же самое — текущая рыночная капитализация. А вот E поменяется. Для его расчета нам потребуются данные о чистой прибыли компании за последние 12 месяцев, то есть за последние 4 квартала.

Сейчас на дворе уже третий квартал 2021 года. Допустим, изучаемая компания уже опубликовала отчеты за первые два квартала этого года. Тогда для расчета E мы должны сложить чистую прибыль за 2 квартал 2021 года, 1 квартал 2021 года, 4 квартал 2020 года и 3 квартал 2020 года.

Подставив полученное значение E в формулу P/E, мы и получим P/E LTM.

А вот для расчета форвардного P/E отчеты вообще не потребуются. В качестве P снова возьмем капитализацию на текущий момент, а в качестве Е — прогноз по чистой прибыли компании.

Например, консенсус-прогноз аналитиков предполагает, что чистая прибыль компании из нашего примера по итогам года составит 20 млрд. руб. Тогда ее форвардный P/E будет равен 5:

100 млрд. / 20 млрд. = 5

Конечно, методами LTM и Forward можно рассчитать не только P/E, но и другие мультипликаторы. Схема расчета будет аналогичной.

Нужны ли эти мультипликаторы долгосрочному инвестору?

Конечно, да! Они помогают понять, насколько успешна компания в реализации своей бизнес-стратегии.

Но не забывайте: мультипликаторы, даже самые продвинутые, — это лишь один инструмент из общего аналитического арсенала, и принимать инвестиционные решения только на основе мультипликаторов ни в коем случае не стоит.

Аналитик Александр Резников, редактор Сергей Глушков

Последние двенадцать месяцев (LTM)

Опубликовано 05.06.2020 · Обновлено 05.06.2021

Что такое Последние двенадцать месяцев (LTM)?

Последние двенадцать месяцев (LTM) относятся к периоду непосредственно предшествующих 12 месяцев. Это также обычно обозначается как завершающие двенадцать месяцев (TTM). LTM часто используется в отношении финансового показателя, используемого для оценки результатов деятельности компании, например, доходов или долга к собственному капиталу (D / E). Хотя 12-месячный период является относительно коротким периодом времени для изучения результатов деятельности компании, он считается полезным, поскольку он указывает на самые последние результаты деятельности компании и указывает на текущее состояние компании. Термины «последние двенадцать месяцев» или «последующие двенадцать месяцев» часто встречаются в отчетах о прибылях и убытках компании или в других финансовых отчетах.

Понимание последних двенадцати месяцев (LTM)

Анализируя данные за последние двенадцать месяцев или за последние двенадцать месяцев, инвесторы не должны предполагать, что эти цифры обязательно совпадают с последним финансовым годом компании. В финансовой отчетности компании, которая обычно подается в конце финансового года компании, цифры за последние двенадцать месяцев относятся к 12-месячному периоду, заканчивающемуся в последний день месяца, в котором датируется финансовая отчетность, например, 30 июня или 31 декабря. Например, в финансовом отчете за март 2015 года данные за последние двенадцать месяцев охватывают период с 1 апреля 2014 года по 31 марта 2015 года.

Использование показателей за последние двенадцать месяцев

Финансовые показатели за последние двенадцать месяцев не только используются для оценки недавних тенденций в производительности конкретной компании, но и для сравнения относительной производительности аналогичных компаний в отрасли или секторе. Финансовые показатели, обычно рассматриваемые при просмотре данных за последние двенадцать месяцев, включают соотношение цены и прибыли (P / E) компании и прибыль на акцию (EPS).

Как считать EBITDA

И зачем это делать

Когда инвесторы хотят оценить привлекательность компании, они сравнивают различные финансовые коэффициенты. Эти коэффициенты рассказывают о состоянии компании и ее проблемах. EBITDA — один из показателей эффективности компании.

Что такое EBITDA

EBITDA — Earnings Before Interest, Taxes, Depreciation and Amortization — это прибыль компании до вычета процента по кредитам, налога на прибыль и амортизации по основным нематериальным активам. EBITDA показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности.

Этот финансовый коэффициент стали часто использовать с 1980-х годов для анализа закредитованности компаний. Единого метода расчета EBITDA на сегодняшний день нет, поэтому в разных источниках можно найти разные данные.

EBITDA интересна инвесторам и аналитикам, потому что можно сравнивать компании из разных стран с разной налоговой нагрузкой. Аналитики смотрят на этот показатель для анализа кредитоспособности предприятия. Собственники или крупные инвесторы могут учитывать его, когда запускают новые продукты или обдумывают слияние и поглощение.

Чем отличаются EBIT и EBITDA. EBIT — это прибыль до вычета налога на прибыль и начисленных процентов по кредитам. То есть этот показатель не учитывает амортизацию по основным средствам и нематериальным активам:

EBIT = Чистая прибыль + Налог на прибыль + Начисленные проценты по кредитам

Еще можно рассчитывать по формуле:

EBIT = Выручка − Операционные расходы

По смыслу EBIT ближе к свободному денежному потоку.

Чем отличается EBITDA от операционной прибыли. Операционная прибыль связана с коммерческой деятельностью компании и показывает ее успех.

Операционная прибыль = Выручка − Себестоимость − Коммерческие, административные и общие издержки − Иные операционные издержки

Расчет операционной прибыли начинается с выручки, а расчет EBITDA начинается с чистой прибыли. На чистую прибыль влияют неоперационные прибыли и убытки, а также единоразовые расходы и доходы. Таким образом, операционная прибыль учитывает только коммерческие расходы, а EBITDA учитывает и неоперационные расходы.

Скорректированная EBITDA — это модифицированный показатель. Разные компании могут вычитать из EBITDA разные статьи.

За счет корректировок компания может приукрасить результаты, а скорректированная EBITDA может быть на 30—40% выше.

Например, Lenta LTD вычитает убытки от разовых неоперационных расходов или изменения учетных оценок:

Плюсы и минусы EBITDA

Аналитики используют EBITDA, потому что показатель очищен от влияния разных систем налогообложения и учета. Он позволяет быстро сравнить деятельность компаний по крайней мере из одной отрасли.

Минус EBITDA в том, что показатель игнорирует многие важные параметры бизнеса. Например, чем выше оборачиваемость запасов, тем лучше, но EBITDA не учитывает этот показатель. Еще не учитываются инвестиции в производство, хотя они сильно влияют на будущие результаты компании. Наконец, в разных странах ставка налога может отличаться в несколько раз, а при прочих равных чем меньше налоговая нагрузка, тем лучше для бизнеса.

Таким образом, EBITDA не должна быть единственным показателем для оценки бизнеса и принятия управленческих или инвестиционных решений. Некоторые специалисты по финансам вообще не рекомендуют использовать EBITDA.

Как рассчитать EBITDA и где найти готовые данные

Крупные компании в своих финансовых отчетах и на сайтах публикуют EBITDA. Как правило, они поясняют, как считают этот показатель, поэтому инвесторам не надо тратить время на расчеты.

Формула расчета EBITDA. Самостоятельно считать EBITDA необязательно. Показатель можно найти в финансовых отчетах крупных компаний и на справочных сайтах, например на « Кономи-ру ».

Те, кто любит математику и бухгалтерский учет, могут подсчитать EBITDA двумя основными способами. Первая формула начинается с чистой прибыли. Эту формулу еще называют расчетом «снизу вверх»:

EBITDA = Чистая прибыль + Начисленный налог на прибыль + Начисленные проценты по кредитам + Амортизация основных средств и нематериальных активов

Исходные данные можно найти в консолидированной отчетности. Но в этой формуле может быть много неоперационных расходов и доходов, а также единоразовые прибыли и убытки. Точные данные без корректировки по этой формуле получить нельзя.

Вторая формула начинается с выручки:

EBITDA = Выручка − Себестоимость товаров или услуг − Коммерческие, административные и общие расходы + Амортизация основных средств и нематериальных активов

Эти данные учитывают только операционные результаты, но сама формула сложнее.

«Газпром» рассчитывает EBITDA иначе и подробно формулу в финансовом отчете не раскрывает:

Расчет EBITDA по РСБУ. В РСБУ показателя EBITDA нет, но есть показатель EBIT. Для расчета по РСБУ инвестору нужно подставить в формулу значения соответствующих строк из баланса и приложений к нему. Как правило, амортизацию основных средств и нематериальных активов включают в себестоимость. Посчитать EBITDA по РСБУ в чистом виде сложно.

Пример расчета EBITDA по данным ПАО «Калужская сбытовая компания». Данные для расчета я взяла из финансовой отчетности по РСБУ и по МСФО за 2018 год. Свои расчеты сверила с « Кономи-ру ».

Инвестиционные показатели на основе EBITDA

Рентабельность по EBITDA показывает доходность основной деятельности компании — прибыль без учета затрат на выплату процентов по кредитам, уплату налога на прибыль и амортизацию. Это уровень прибыли до всех отчислений, или создаваемая компанией стоимость.

Например, EV/EBITDA ПАО «Калужская сбытовая компания» за 2018 год — 11,02. Это значит, что компании понадобится 11 прибылей до уплаты налогов, процентов и амортизации, чтобы окупить свою стоимость.

Коэффициент Debt/EBITDA показывает уровень закредитованности компании, то есть может ли компания обслуживать и возвращать долги. ЦБ считает, что закредитованными являются организации, у которых показатель больше 4.

Некоторые российские компании рассчитывают свои дивиденды в зависимости от этого показателя. Например, ПАО «Полюс» в положении о дивидендной политике обещает выплачивать дивиденды в размере 30% от EBITDA каждые полгода, если отношение чистого долга к скорректированной EBITDA составляет менее 2,5.