Высокочастотные роботы что это

Блог компании United Traders | Срываем маски с HFT-роботов: высокочастотные алгоритмы забирают доступную для трейдеров ликвидность рынка.

Я часто слышу возгласы и негативные отзывы трейдеров в нашем торговом зале и на просторах сети Интернет о работе HFT-алгоритмов на рынке акций США: о том как они портят рынок, создавая чрезмерные ничем не оправданные скачки котировок, о том как сильно они мешают торговать, значительно обгоняя трейдеров в выставлении заявок при сильном движении акции, а также о том как эти «машинки» визуально наполняют стакан ордеров, но их заявки отменяются быстрее, чем трейдер успевает в них попасть.

Многие трейдеры и аналитики хорошо помнят также знаменитый «флеш-креш» в мае 2010 года, когда без каких-либо новостей из-за вышедших из под контроля высокочастотных роботов, в секунду наводнивших инфраструктуру рынка колоссальным количеством заявок, американский рынок акций за несколько минут обвалился на максимальную однодневную величину за всю историю торгов.

Так в чем же тут дело и почему все это «безобразие» не прекратить? Если высокочастотные роботы так мешают нормальной торговле трейдеров и могут за пару минут без причин обрушить весь рынок, то почему бы регуляторам просто не запретить их? Или хотя бы ужесточить правила HFT-торговли, чтобы максимально снизить негативное влияние HFT-роботов на рынок?

«Запрет на HFT-алгоритмы существенно снизит ликвидность рынка, объем торгов на котором и так падает в последние годы» — таков ответ большинства экспертов и регуляторов, подразумевающий, что запрет высокочастотных алгоритмов сделает работу простых инвесторов и трейдеров более сложной и менее комфортной из-за сокращения числа заявок в книге ордеров. Тех же чиновников, кто озвучивает другую позицию и пытается бороться с засильем HFT-роботов на рынке, попросту вежливо убирают с их мест, какой бы высокий пост они не занимали.

С мнением о пользе высокочастотных торговых алгоритмов согласны и многие профессиональные трейдеры, торгующие на рынке не один год. Так, например, на мой вопрос о том, добавляют ли HFT-алгоритмы ликвидность на рынок или нет, 4 из 4-х профессиональных трейдеров ответили: «Да, добавляют». Выглядит это похожим на некий стереотип, засевший в головах участников рынка в качестве абсолютной истины.

Но что если это не так? Что если на самом деле HFT-роботы просто добавляют объем торгов на рынок, но не делают его более ликвидным для простых трейдеров? Что если деятельность HFT-алгоритмов, напротив, приводит к сокращению доступной для рядового трейдера ликвидности? На самом деле, такое вполне возможно. Более того, все так и есть. И вот почему:

Согласно исследованию, проведенному учеными из Принстона и Школы бизнеса Фостера совместно с экономистом из Комиссии по торговле товарными фьючерсами (CFTC) США, прибыльность HFT-алгоритмов не вызывает сомнения, однако алгоритмы, работа которых подразумевает, в основном, изъятие ликвидности с рынка могут быть чуть ли ни в 3 раза прибыльнее высокочастотников, принцип работы которых заключается в добавлении ликвидности.

Учитывая, что и тот и другой вид HFT-алгоритмов способен приносить деньги, то оба они должны присутствовать на рынке, однако доля забирающих ликвидность HFT-роботов должна со временем расти, поскольку ввиду большей их прибыльности, фирмы, торгующие с их помощью, способны дольше оставаться на плаву, а не закрываться из-за убытков, как это было недавно с фирмой Eladian Partners.

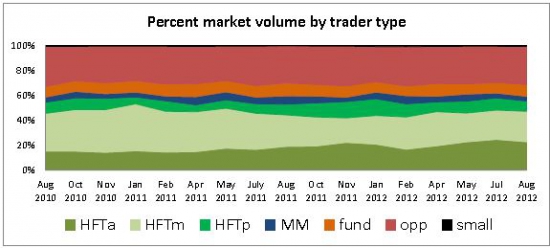

Что ж, так и есть: забирающих ликвидность алгоритмов на рынке больше и их доля растет, что видно на приведенном ниже графике, составленном теми же тремя экономистами. На нем отображены доли сделок каждой группы участников рынка от общего объема торгов:

HFTa — объем забирающих ликвидность высокочастотников, более 60% сделок которых характеризуется изъятием ликвидности с рынка;

HFTp — объем добавляющих ликвидность высокочастотников, менее 20% сделок которых характеризуется изъятием ликвидности;

HFTm — «нейтральные» высокочастотники, забирающие ликвидность в 20-60% сделок;

MM — сделки невысокочастотных алгоритмов маркет-мейкеров;

fund — объем сделок институциональных фондов, использующих фундаментальный анализ;

opp — сделки профессиональных трейдеров (трейдеров проп-фирм и банков);

small — ритейл-трейдеры (непрофессиональные трейдеры).

Хотя в выводах своего исследования, черновик которого был опубликован прессой 6 декабря, трое экономистов не затрагивают вопросы доступной простым трейдерам ликвидности, нас этот график интересует именно с этой точки зрения. Что же он показывает?

На графике хорошо видно, что более половины всего объема торгов на американском рынке акций осуществляют HFT-алгоритмы, причем за последние 2 года доля высокочастотников, забирающих ликвидность, выросла на треть, почти сравнявшись с долей «нейтральных» HFT, и, более того, существенно превысив долю добавляющих ликвидность алгоритмов.

На этом фоне можно сделать промежуточный вывод о том, что если 2 года назад результаты действий «съедающих» доступную простым трейдерам ликвидность высокочастотников, в целом, нейтрализовались эффектом добавления ликвидности другими HFT-алгоритмами, то сейчас ситуация выглядит совсем по-другому.

Не считая те HFT-алгоритмы, которые работают по нейтральному принципу и не влияют на доступную простым трейдерам ликвидность рынка, во всем объеме торгов на американских биржах объем сделок высокочастотников, забирающих ликвидность почти в 3 раза больше аналогичного показателя тех HFT, которые ее добавляют.

Понятно, что благодаря наличию HFT-алгоритмов общий объем торгов увеличивается в два раза — с этим не поспоришь. Однако увеличение объема торгов не означает добавление доступной простым трейдерам ликвидности.

На этом месте возникает вопрос: если чистым эффектом от HFT-алгоритмов является изъятие ликвидности с рынка, то у кого же они ее забирают? Правильно, они забирают ее у простых трейдеров, маркетмейкеров и фондов, в результате чего доля доступной для них ликвидности сокращается.

Таким образом, хорошо видно, что деятельность HFT-алгоритмов снижает величину доступной для простых трейдеров ликвидности, а утверждение чиновников и регуляторов о том, что снижение числа HFT-роботов сократит ликвидность рынка и затруднит торговлю инвесторов и простых трейдеров неверно. На самом деле от этого просто уменьшится количество совершаемых высокачастотниками друг с другом сделок, а доля доступной простым трейдерам ликвидности, наоборот, вырастет.

Одним из выводов исследования авторов представленного выше графика явился тот факт что ниша HFT-торговли с течением времени продолжает оставаться довольно прибыльной, однако конкуренция в ней растет и основную прибыль в этом секторе «снимает» очень небольшое число наиболее оснащенных и быстрых игроков. Нетрудно догадаться, что этими «игроками» являются подразделения высокочастотной торговли крупнейших международных банков, а также несколько закрытых алгоритмических фондов.

На этом фоне, до тех пор пока для этих групп лиц будет целесообразно «проплачивать» лоббирование своих интересов у биржевых регуляторов и продолжать снимать прибыль в секторе HFT-торговли, ситуация на рынке вряд ли изменится, поскольку тех, кто, по сути, «делает рынок» пока что все устраивает, а мнение и интересы отдельных трейдеров и спекулянтов, торгующих внутри дня при помощи «своих двоих», в расчет почти никем не берется.

Простым трейдерам, и, в особенности, тем, кто только начинает осваивать эту профессию просто нужно отдавать себе отчет в том, с кем они имеют дело и не удивляться на этом фоне иррациональным скачкам акций, моментальным «схлопываниям» уровней в книге ордеров, а также тому, что их заявки часто опережаются заявками роботов и что попасть в некоторые ордера просто невозможно.

Все эти вещи происходят, в основном, по-причине того, что более половины всего объема сделок на рынке — это результат деятельности работающих на невероятных скоростях торговых алгоритмов, борющиеся с себеподобными программами и оказывающие негативное влияние на работу простых трейдеров, в том числе, с точки зрения доступной для них ликвидности рынка.

Вот, собственно, и все. Удачи в борьбе с HFT-алгоритмами!

Вадим Ведерников,

Аналитик United Traders.

Разбор: как устроен рынок высокочастотной торговли на бирже

Евгений Аврахов, хедж-фонд Alteus, рассказывает о том, как устроен бизнес трейдеров, использующих для работы на бирже торговых роботов.

Согласно данным Банка России, в настоящий момент на Московской бирже значительный объем торгов (30-50% в зависимости от финансового инструмента) генерируется торговыми алгоритмами (роботами). Влияние алгоритмической торговли на рынок будет только расти. Руководитель компании, под управлением которой находится хедж-фонд Alteus, рассказал нам об устройстве рынка HFT/Low latency trading и его главных тенденциях.

О старте работы, начальных затратах и перспективах

Обычно в сферу алгоритмической торговли приходят люди, которые ищут что-то новое, хотят уйти от простых инвестиций руками. И чем больше они погружаются в отрасль, тем лучше понимают, что она крайне фрагментирована и включает стратегии разных типов.

К примеру, мне был интересен заработок с минимальными рисками, поэтому изначально я занимался созданием механических торговых систем (МТС), построенных на следовании трендам. Однако я быстро понял, что на рынке бывают не только ярко выраженные движения рынка, используя которые можно заработать, но и периоды затишья, «боковики» — когда цены движутся то вверх, то вниз с небольшой амплитудой. В такие периоды трендовые стратегии показывают плохие результаты, возможна просадка по счету, поэтому я достаточно быстро перестроился на арбитражные стратегии — ими и занимаюсь до сих пор.

Порог входа в этой сфере зависит от выбранного сегмента. Упомянутые трендовые стратегии обычно довольно просты в реализации и не требуют большого капитала, так что объем инвестиций может быть и совсем небольшим — достаточно и 100 000 руб. Если же нужно создать что-то более высокотехнологичное и сложное, то здесь разработать конкурентоспособный продукт будет непросто.

Например, наш фонд уже 10 лет занимается примерно одним и тем же, код наших роботов измеряется многими сотнями тысяч строк. Чтобы начать с нуля и выйти на уровень компании вроде нашей, потребуются приличные затраты времени и ресурсов. В нашем бизнесе популярна фраза из Алисы в Зазеркалье «Чтобы просто стоять на месте, нужно бежать изо всех сил». В том числе поэтому основная статья расходов для нас — это зарплаты финансовых инженеров и разработчиков. Конкуренция очень велика, поэтому приходится постоянно думать о совершенствовании стратегий, чтобы не остаться позади.

О типах игроков на рынке

Алготорговцы по своему внутреннему устройству делятся на различные типы. Помимо индивидуальных трейдеров, есть независимые проп-трейдинговые фирмы (от англ. proprietary trading), которые совершают операции на бирже на собственные средства, а не на деньги клиентов. Соответственно, и вся прибыль достается компании, а не клиентам.

Иногда дочерние высокочастотные подразделения могут существовать и при брокер-дилерских компаниях. В таком случае у брокера просто есть отдельный «проп-трейдинговый деск», работники которого осуществляют высокочастотную торговлю. Компания должна разделять направления клиентской торговли и проп-трейдинга — такие операции должны совершаться на собственные средства организации.

Иногда HFT-фирмы могут работать и в качестве хедж-фондов. Используемые ими арбитражные стратегии нацелены на извлечение прибыли из неэффективностей ценообразования разных акций и финансовых инструментов на различных рынках и биржах.

Несколько лет назад в профильном журнале FO вышла статья с подробным разбором российского рынка HFT и Low latency trading: авторы перечислили всех главных игроков — как отечественные, так и зарубежные фирмы и фонды, торгующие на фондовом рынке РФ.

Как нетрудно заметить, уже тогда на российском рынке существовало немало серьезных компаний, а за прошедшие годы торговля стала только сложнее как с технологической, так и с экономической точки зрения. Всё это влияет на заработки индивидуальных трейдеров: одиночкам становится всё труднее конкурировать с институциональными трейдерами.

Кто дает деньги алготорговцам

Развитие рынка и растущая конкуренция усложняют работу для трейдеров-одиночек. Чтобы повысить свои шансы на успех, часто такие специалисты объединяются в команды. Следующий логичный шаг развития такой команды — переход от торговли только на собственные средства к привлечению инвестиций.

Так возникают хедж-фонды, которые могут привлекать средства инвесторов, желающих, чтобы их деньги работали и приносили прибыль с умеренными рисками. Как правило, порог входа для клиентов хедж-фонда достаточно велик — только так компания может привлечь достаточное количество средств.

Главные тренды отрасли

Емкость российского рынка Low latency/арбитража в мировом масштабе невелика. А в последние годы, после известных политических катаклизмов и введения разнообразных санкций, ликвидность, а соответственно, и возможности для заработка при помощи алгоритмических стратегий только снизились.

С другой стороны, сегодня для того, чтобы начать зарабатывать на торговых роботах в России, понадобится в разы меньше вложений, чем в случае с развитыми рынками. Поэтому новые команды алготорговцев чаще пробуют свои силы на родине, а уже затем начинают задумываются о мировой экспансии.

Основной тренд — он же плюс и проблема нашей отрасли: она развивается очень быстро. Приходится постоянно совершенствовать алгоритмы, повышать скорость работы торговых систем — для этого нужно осваивать и внедрять новые технологии и подходы. При этом нельзя и жертвовать надежностью, поскольку на кону реальные деньги.

Например, мы сначала писали своих торговых роботов на C #, но потом пришлось всё переписывать на более быстром языке программирования C++. Также изначально наши решения работали на Windows, а затем мы перешли на Linux.

Важно понимать, что новичкам трудно будет создать сразу сверхинновационный продукт, который и работать будет быстро, и деньги принесет. Лучше двигаться постепенно, сначала создав что-то работоспособное и относительно быстрое, используя знакомые технологии, а уже затем углубляться в изучение вопросов снижения задержек при торговле.

Приносит ли HFT пользу рынку

В целом, деятельность алготорговцев полезна тем, что генерирует дополнительную ликвидность на рынке — это признает и Банк России. Это значит, что больше возможностей для заработка получают все инвесторы, даже те, что не используют роботов. Однако в периоды резких движений на рынке активность алготорговцев может усиливать негативные последствия. Стратегии Alteus в основном создают ликвидность, а не забирают ее.

Так, в 2012 году на американском рынке случился мгновенный обвал на 20%, спровоцированный торговым роботом. Позднее, уже в 2018 году, эксперты связывали падения рынков по всему миру с работой торговых алгоритмов. Тогда в течение нескольких дней рынки могли обвалиться неоднократно — как было, например, с американским Dow Jones: 5 февраля он рухнул на 4,6%, а 8 февраля потерял еще 4,15%. В таких ситуациях наибольшие потери несут не высокочастотные трейдеры.

При этом саморегуляция рынка способствует тому, чтобы на нем не работали только роботы. Всё развивается по кругу: повышение ликвидности и эффективности рынка приводит и к увеличению числа алготорговцев, что влечет снижение доходности их операций. При этом расходы (например, на технологии и оборудование) продолжают расти, а значит, вскоре работа в нише Low latency trading станет невыгодной многим трейдерам. В итоге их становится меньше, опять возникнут неэффективности рынка, которые можно эксплуатировать, что вновь приведет к развитию этого сегмента. Не вылететь с рынка на очередном витке очень сложно, для этого нужно очень упорно работать и искать новые ниши.

Например, поскольку конкуренция становится всё жестче, а одновременно с этим снижается волатильность финансовых рынков, наметилась следующая тенденция: алгоритмические стратегии начинают активно использовать в криптовалютах, где с волатильностью пока всё в порядке.

Высокочастотный трейдинг: Руководство от героя книги Flash Boys

Примечание переводчика: Ранее в нашем блоге на Хабре мы рассматривали различные этапы разработки торговых систем (есть и онлайн-курсы по теме), и даже описывали разработку событийно-ориентированного бэктест-модуля на Python. Сегодня мы представляем вашему вниманию краткое руководство по высокочастотному трейдингу от Брэда Кацуямы (Brad Katsuyama) — знаменитого кванта и героя бестселлера Майкла Льюса «Flash Boys: A Wall Street Revolt» (мы публиковали в блоге адаптацию этого произведения).

В выпуске передачи Wall Street Week Брэд Кацуяма рассказал о высокочастотном трейдинге (HFT) и структуре рынка, а мы составили обзор на тему HFT-трейдинга и финансового регулирования с точки зрения процесса исполнения ордеров на бирже. Видео доступно по ссылке.

Что такое высокочастотный трейдинг (HFT)?

По сути, высокочастотный трейдинг (HFT) – это проведение электронных торгов на очень большой скорости. Несмотря на то, что деятельность HFT-трейдеров часто критикуется, лишь определенные виды HFT-трейдинга создают хаос на современном финансовом рынке. Грань между алгоритмической торговлей, электронным маркетмейкингом и вредным HFT-трейдингом довольно размыта, и под высокочастотной торговлей часто подразумевают электронные торги. На самом же деле феномен HFT-трейдинга сам по себе не является ни хорошим, ни плохим, однако дьявол кроется в деталях.

Чтобы ясно представлять возможности HFT-трейдинга, стоит подробнее рассмотреть некоторые виды рыночной деятельности.

Что представляет собой алгоритмический/системный трейдинг?

Что представляет собой ручной/дискреционный трейдинг?

Ручной/дискреционный трейдинг – общее название для совокупности субъективных решений, принимаемых человеком, как правило, на основе ряда субъективных критериев. Ручным трейдером может быть и мелкий инвестор, заключающий по одной сделке в месяц, и внутридневной трейдер, заключающий по несколько сотен сделок в день, и крупная организация, торгующая большими пакетами акций в различные промежутки времени.

В 2011 году Комиссия по торговле товарными фьючерсами (CFTC) признала, что не «пытается подобрать точное определение» высокочастотному трейдингу. Вместо него она предложила «семь основных признаков HFT-трейдинга»:

Как работает фондовый рынок

Фондовый рынок был создан для того, чтобы компании могли получить доступ к государственным инвестициям и, таким образом, привлечь финансирование с целью увеличения темпов своего роста. Фондовые биржи должны были стать местом, где обычные продавцы и покупатели собирались бы вместе и заключали между собой сделки в установленном порядке. Однако после появления различных посредников фондовый рынок был разбит на большое количество сегментов, и его структура стала намного сложнее.

На данный момент торги в США проводят 11 публичных фондовых бирж, около 50 альтернативных торговых систем (ATS), также именуемых «скрытыми пулами», и около 200 интерналайзеров (как правило, это брокер-дилеры, которые могут продавать/покупать ценные бумаги, действуя от своего или чужого имени). Крупнейшими публичными биржами считаются Нью-Йоркская фондовая биржа (NYSE) и NASDAQ. Публичные биржи подвергаются серьезному влиянию со стороны регулирующих органов, в то время как системы ATS, как правило, находящиеся под контролем крупных банков и финансовых учреждений, испытывают меньше влияния со стороны властей.

Когда вы размещаете ордер на своем брокерском онлайн-аккаунте, этот ордер может быть передан на определенную биржу или в систему ATS. После выставления своей заявки вы практически сразу получаете подтверждение факта заключения сделки, однако вы не сможете увидеть, через чьи руки ваш ордер успел пройти за несколько миллисекунд.

Тщательно изученные HFT-стратегии

Вскоре после резкого обвала фондовых индексов США в мае 2010 года (Flash Crash) Комиссия по ценным бумагам и биржам попыталась собрать больше информации о различных типах HFT-стратегий, неблагоприятно влияющих на рынок.

1. Пассивный маркетмейкинг

2. Арбитраж

3. Структурные стратегии

4. Дирекционные стратегии

Что представляет собой регламент системы национального рынка?

Регламент системы национального рынка (Reg NMS) – это совокупность норм и правил, утвержденных в 2005 году Комиссией по ценным бумагам и биржам США и вступивших в силу в 2007 году. Они направлены на модернизацию биржевых площадок США путем установления рыночной справедливости в ценообразовании, в способах отображения котировок и в предоставлении доступа к рыночным данным.

Ниже перечислены основные правила Reg NMS:

Непредвиденные последствия введения правила выгодного исполнения ордеров

Организация, которая собирается исполнить крупный ордер, скорее всего, сделает это в скрытом пуле, чтобы не раскрывать своих намерений до заключения сделки. Спред акции состоит из самого высокого бида (заявки на продажу) и самого низкого аска (заявки на покупку). Если вы выставляете рыночный ордер на покупку 200 акций, вам подберут заявку на продажу по самой низкой цене (учитывая, что размер этой заявки составляет не менее 200 акций), и ваш ордер будет исполнен по этой цене.

Для мелкого индивидуального инвестора разница в цене, возможно, окажется не критичной, но для крупных организаций вроде пенсионных и взаимных фондов [англ. mutual funds], в которых хранятся деньги большей части населения США, регулярное увеличение средней цены сделки со временем может привести к значительным финансовым потерям.

Как появились скрытые пулы

Считается, что скрытые пулы приобрели еще большую актуальность в результате экономического стимулирования, возникшего из-за несовершенства законодательства. Скрытые пулы появились в 1980-х годах, когда крупные инвестиционные организации пытались отыскать такой способ заключения сделок друг с другом, при котором не нужно выплачивать комиссии и оставаться при этом скрытыми от глаз публичных бирж. Они хотели получить возможность покупать и продавать большие пакеты акций, не раскрывая своих планов публичным биржам и проводя, таким образом, более выгодные сделки.

В 1998 году Комиссия по ценным бумагам и биржам заложила основу сегодняшней рыночной структуры после того, как в силу вступили нормы регулирования альтернативных торговых систем (Reg ATS), а затем в 2007 году ввела ряд дополнительных норм регулирования для системы национального рынка (Reg NMS).

Рост торговли в скрытых пулах

Более прозрачные публичные биржи обычно относят к «белым рынкам», тогда как менее прозрачные альтернативные торговые системы и скрытые пулы обычно относят к «теневым рынкам». Описанная выше ситуация является одной из главных причин, по которым развивается торговля на «теневых рынках», проводимая, в частности, крупными инвестиционными организациями.

В 2005 году, еще до вступления в силу норм регулирования системы национального рынка, на долю скрытых пулов приходилось 3-5% объема рынка. Сегодня этот показатель составляет 15-18% и продолжает расти. Примерно 40% всего объема сделок проходит через систему предоставления отчетности о торговой деятельности предприятий [англ. Trade Reporting Facility, TRF]. Она охватывает всю «внебиржевую торговлю», включая деятельность альтернативных торговых систем, торговлю на рынке «верхнего яруса» [англ. upstairs trading] (когда биржевые трейдеры напрямую ведут переговоры друг с другом и заключают крупные сделки) и розничный поток заявок. Кроме этого, по оценкам Tabb Group, 54% рынка производных финансовых инструментов приходится на высокочастотный трейдинг.

Почему? Если говорить простым языком, крупные организации могут торговать в скрытых пулах анонимно и не сообщать о закрытии крупной позиции. Развитие теневой торговли оказало негативное влияние на естественный процесс ценообразования. Брокер-дилеры и крупнейшие инвестиционные банки, учитывая последствия вступления в силу новых норм регулирования, поспешили организовать несколько скрытых пулов, чтобы переманить поток ордеров крупных организаций.

Теперь вместо того, чтобы стать местом встречи обычных покупателей и продавцов – а первоначально этим местом должны были стать фондовые биржи – для некоторых учреждений они стали последним шансом на получение ликвидности. Несмотря на то, что 60% торгов все еще проводится на «белых рынках», биржи вызывают много проблем из-за ордеров, привлеченных в систему выплаты комиссий в модели maker-taker (и обратной ей модели taker-maker). И хотя публичные биржи сегодня являются источником стабильной ликвидности, реальность такова, что их активность и надежность постепенно снижаются.

Непредвиденные последствия обработки данных по ценных бумагам

Помимо прочего, регламент системы национального рынка предусматривает создание обработчика данных по ценным бумагам (SIP), который является нормой регулирования, допускающей реализацию арбитражных стратегий. Эти стратегии являются одной из основных тем, которые волнуют противников HFT-трейдинга.

SIP представляет собой централизованный процессор, на который все биржи отправляют свои рыночные данные с целью создания универсального «внутреннего рынка» для каждой ценной бумаги, зарегистрированной на бирже. Всего имеется два SIP-процессора: один работает с ценными бумагами, зарегистрированными на NASDAQ, и размещается на ее технологических платформах, а второй работает с ценными бумагами Нью-Йоркской фондовой биржи и других организаций, торгующих с помощью технологических платформ NYSE. Одним словом, все 11 публичных бирж подключаются с помощью кабеля к SIP-процессорам, которые, в свою очередь, собирают полученные данные, анализируют их и выдают лучшие котировки (NBBO) ценных бумаг.

Процесс передачи рыночных данных с биржи на SIP-процессоры занимает доли секунды. Так что, если учесть тот факт, что сигнал передается с разной скоростью в зависимости от того, насколько близко к бирже располагаются серверы ее клиентов, то возникает небольшой лаг по сравнению с «прямым потоком данных».

Что значит прямой поток данных? На каждой бирже есть прямой поток данных, предоставляющий данные котировок тем, кто «подписан» на него, быстрее остальных. Чем ближе вы находитесь к серверу биржи (или используете СВЧ-связь), тем быстрее вы получите и передадите эти данные. Что касается задержки, то вы должны понимать, что мы живем в мире, где решающую роль может сыграть несколько миллисекунд или даже микросекунд.

HFT-фирмы готовы выложить приличную сумму денег, чтобы разместить свои серверы рядом с серверами бирж. Так они могут получать данные быстрее, чем от более медленного SIP-процессора. Движок биржи, сводящий вместе заявки на покупку и продажу, в свое время находился в торговом зале Нью-Йоркской фондовой биржи, и с ним работал отдельный специалист. Сегодня такие движки размещают в больших помещениях вместе с серверами биржи.

Сторонники HFT-трейдинга утверждают, что получить прямой доступ к бирже и установить рядом с ней свои серверы может каждый, однако в действительности этим занимаются солидные компании, у которых есть средства на разработку и реализацию HFT-стратегий в крупных масштабах. Услуги размещения серверов рядом с биржей приносят ей неплохую прибыль, если вспомнить о том, что биржа – это в первую очередь коммерческая организация. HFT-компании платят десятки миллионов долларов, чтобы установить свои серверы в здании биржи: спрос на услуги предоставления места, связи, скорости и пропускной способности довольно высокий.

В итоге HFT-фирмы получают данные быстрее за счет прямого доступа к бирже, тогда как весь остальной рынок следит за котировками, которые передает более медленный SIP-процессор. Благодаря этому HFT-компании могут использовать арбитраж задержек для того, чтобы опередить другие ордера и, таким образом, заработать на большом числе сделок. Формально такая стратегия отличается от «игры на опережение» [англ. front-running] и, скорее, является лазейкой, возникшей в результате конфликта интересов и различий в механизмах стимулирования.

Layering и отмена ордеров

Если вы посмотрите на текущее состояние фондового рынка США, вам покажется, что это самый ликвидный финансовый рынок за всю историю, однако у него есть ряд серьезных недостатков.

Защитники HFT-трейдинга считают, что фондовый рынок находится в состоянии, наиболее благоприятном для обычного индивидуального инвестора. Величина спреда сократилась, объемы сделок увеличились, и это ведет к более выгодному исполнению ордеров и низким комиссионным сборам. На первый взгляд, такая ситуация должна устраивать относительно мелких индивидуальных инвесторов, которые не заключают крупных сделок на постоянной основе.

Однако от разрушительного действия арбитража HFT-компаний, основанного на задержках, больше всех пострадали крупные организации, извлекающие прибыль из крупных сделок. Доход от высокочастотной торговли распределяется по всему рынку, но его большая часть сконцентрирована в руках нескольких HFT-фирм.

Ранее мы уже мы рассказали о методе, с помощью которого агрессивные HFT-компании применяют стратегии арбитража задержек: таким образом, они могут манипулировать стаканом ордеров, не давая возможности участникам рынка исполнить свои заявки по лучшей средней цене. Хотя это лишь один из возможных сценариев, рынок и в самом деле забит ордерами, которые никто и никогда не собирался исполнять: они скорее служат приманкой, чтобы привлечь других игроков рынка и завладеть их деньгами.

Когда сторонники HFT-трейдинга говорят о достоинствах быстрой автоматической торговли, они упускают из виду тот факт, что большая часть ликвидности – всего лишь иллюзия. Часто бывает, что мы видим минимальный спред каких-либо акций, но размер заявки на внутреннем рынке может быть настолько мал, что ни один трейдер не станет ее исполнять. Когда трейдер выставляет рыночный ордер небольшого размера, все остальные заявки большего размера за пределами внутреннего рынка тут же исчезают, и трейдер понимает, что не сможет заключить такую сделку. Главный экономист Банка Англии Энди Холдейн однажды сказал: «Высокочастотная торговля добавляет ликвидности в сезон дождей и забирает ее в засушливый период» [в английском языке словом «liquidity» обозначают не только ликвидность, но и состояние текучести – прим. перев.].

Модель maker-taker

С развитием теневой торговли коммерческим биржам приходится удерживать потоки ордеров, с которых они получают свой доход. Услуги колокации и дополнительные сборы составляют значительную часть их прибыли, однако биржи вынуждены поддерживать стабильный поток ордеров, чтобы оставаться конкурентоспособными.

Чтобы переманить потоки ордеров, перетекающие в скрытые пулы – которые обычно могут сделать более выгодное предложение – биржи прибегают к такой противоречивой практике, как плата за поток ордеров. Ее суть заключается в том, что биржи и оптовые предприятия платят каждому отдельному брокер-дилеру за направление его ордера по конкретному маршруту. В качестве компенсации за отправленный поток ордеров биржа выплачивает брокер-дилеру вознаграждение по лимитным ордерам за каждую акцию. Это вознаграждение обычно составляет долю пенни за акцию (0,002 или 0,003 цента), но если речь идет о нескольких миллионах акций, то общая сумма получается довольно внушительной.

Один из вариантов такой схемы используется при отправлении потока ордеров крупными организациями: эта модель носит название maker-taker. Не так давно она вызвала настоящий гнев противников HFT-трейдинга. Согласно этой модели, вы считаетесь «источником» (maker) ликвидности, когда выставляете заявки на покупку и продажу (лимитные ордера) на биржу и получаете вознаграждение сразу после того, как другая сторона примет размещенную вами заявку. В то же время вы становитесь «получателем» (taker) ликвидности, когда принимаете заявки на покупку или продажу (рыночные ордера или агрессивные лимитные ордера) и фактически платите за это штраф. За последние несколько лет величина вознаграждения заметно выросла, так как каждая биржа борется за свой кусок уменьшающегося пирога из потока ордеров, все еще проходящих через «белые» рынки.

Введение платы за потоки ордеров и сам факт использования модели maker-taker далеки от реального назначения финансовых рынков, которое заключается в создании площадки, сводящей покупателей и продавцов в установленном порядке и благоприятствующей естественному ценообразованию, которое является результатом действия закона спроса и предложения. Если бы ситуация не была искажена в результате неправильного стимулирования, которое способствовало развитию теневых рынков, введение вознаграждений было бы излишним.

Выводы и будущее high frequency-трейдинга

Если Майкл Льюис несколько приукрасил текущее состояние фондового рынка, назвав его «технически развитым» в своей книге Flash Boys, то, по крайней мере, он дал старт очень важному для всей финансовой индустрии обсуждению на тему того, в правильном ли направлении идет развитие финансовых рынков.

Скоростная гонка вооружений привела к перенасыщению и консолидации HFT-индустрии. Крупные рыбы съедают более мелких; сегодня выживают лишь самые быстрые HFT-компании с наибольшим объемом ресурсов. Любые HFT-стратегии можно переделать под себя, а значит, если одна HFT-компания узнаёт о стратегии другой, значит, она может разработать на ее основе высокоскоростной алгоритм и завладеть преимуществом. Если пирог, состоящий из потенциальной прибыли от арбитража задержек, все еще остается большим, с течением времени многим игрокам HFT-индустрии будут доставаться все меньшие куски.

Чтобы восстановить справедливость на финансовом рынке, нам нужно улучшать его регулирование и использовать возможности для свободной торговли. Новые ориентированные на инвесторов биржи помогут выровнять ситуацию на рынке. Нормы регулирования всегда должны быть максимально простыми и эффективными, чтобы соответствовать первоначальной цели фондового рынка, а именно – стать местом, где организованно будут подбираться пары покупателей и продавцов. Неправильная мотивация привела к появлению целых групп посредников, что не соответствует нашей конечной цели – совершению сделок в условиях свободного рынка.