ренессанс жизнь налог на доходы

Накопительное страхование

Налоговый вычет по договору страхования жизни

Страхование жизни приобретает популярность. Особенно востребованы в России накопительные виды страховок. Многие пользуются этим предложением, но не каждый знает, что законом предусмотрен налоговый вычет по договору страхования жизни. Разберем, как его получить, каков его размер и какие тонкости есть у оформления этой льготы.

Условия возврата налога

Налоговый вычет удастся получить, если ваша страховка удовлетворяет определенным условиям. Необходимо заключить договор на длительное время, по меньшей мере, на 5 лет. Оформить страховку можно для следующих лиц:

Купив подходящий полис, можно подать заявку на получение вычета.

Необходимо помнить, что любой вид вычета разрешено оформлять только за 3 последних года. Закон запрещает возврат денег за полис, оформленный в 2015-м году, если на дворе 2021-й. До первого января можно подать только заявление за 2018−2020-й годы.

Размер: какой он и от чего зависит сумма

Прежде чем разбираться, как получить налоговый вычет за страхование жизни, требуется понять, можете ли вы вообще его оформить. Он относится к группе социальных вычетов, которые предоставляются по расходам на образование, благотворительность, лечение, прохождение независимой оценки своей квалификации. Если вы уже подавали на один из этих вычетов, то могли превысить максимально доступную сумму.

Самое большее, что вы можете получить, используя социальные вычеты — 13% от 120 000 рублей. То есть не удастся вернуть более 15 600 рублей в год. Впрочем, для расходов на благотворительность, дорогие медицинские услуги и образование детей есть исключения.

Не забывайте, что сделать возврат можно только в пределах НДФЛ, которые вы перевели налоговой за этот год. К примеру, если вы заплатили НДФЛ на годовой доход 50 тысяч, то сможете вернуть не больше 6 500 рублей. Недополученный остаток переносить на другие годы запрещено, в отличие от имущественного вычета.

Что делать, если у вас уже имеется комбинированная страховка? Можно запросить справку о том, какие суммы были выплачены по каждому из видов страхования в компании, где оформлялся документ. Эта справка потом прикладывается к стандартному заявлению для налоговой.

Документы — что нужно собрать?

Как и всегда, для оформления выплаты необходимо собрать определенный пакет бумаг, которые подтвердят ваше право на получение денег. Налоговым кодексом перечень документов не закреплен, поэтому может меняться. Мы рекомендуем запросить полный список у работодателя или посмотреть его на сайте налоговой. Также можно обратиться к нашим экспертам. Ниже приводим текущий набор необходимых бумаг.

Какие документы для налогового вычета за страхование жизни вам потребуются:

При оформлении вычета на ребенка, супруга, родителей необходим документ, который подтверждает родство. Это свидетельство о рождении (ваше или детей) и о браке.

Совет. Нотариально заверять документы необязательно. Можно сделать это самостоятельно. Для этого на каждой странице необходимо прописать «Копия верна», проставить свою подпись, ее расшифровку и текущую дату.

Как получить вычет — инструкция

За деньгами можно обратиться либо в налоговую службу, либо к своему работодателю. В первом случае деньги просто должны вернуться вам на счет, во втором работодатель имеет право выдать следующую зарплату без удержания НДФЛ. У него есть три месяца, чтобы вернуть излишние средства, которые были вычтены из зарплаты. Налоговая обычно переводит деньги через 30−90 дней после подачи заявления.

Процедура в налоговой

Обращаться в налоговую можно за вычетом за последние три года. Если за эти периоды не было заполнено декларации 3-НДФЛ, это необходимо сделать. После вам потребуется собрать весь список необходимых документов и подать их в налоговую инспекцию по месту жительства. Для этого можно лично прийти в ФНС или загрузить бумаги в ЛК на официальном сайте службы.

С момента получения ваших документов ФНС проводит камеральную проверку всего пакета бумаг. Она занимает от 30 до 90 дней. По итогам проверки принимается решение о праве на вычет. Если оно положительное, деньги поступят на счет.

Процедура у работодателя

Прежде чем запрашивать возврат средств у работодателя, необходимо сначала доказать, что вы можете претендовать на льготу. Подтвердить вычет НДФЛ на страхование жизни можно в налоговой. Для этого необходимо подать туда все перечисленные выше документы и заявление. Но оно пишется не на вычет, а на подтверждение права на получение социальных налоговых льгот. Подать бумаги также можно онлайн или на личном приеме. Их рассматривают 30 дней, после чего присылают подтверждение.

Далее вам необходимо взять полученный от ФНС документ, написать заявление на получение вычета работодателю и передать оба документа в бухгалтерию. Подобным образом получится оформить только вычет до конца текущего календарного года. Если планируется вернуть налог за прошлогодние траты, придется обратиться в налоговую напрямую.

В оформлении документов нет ничего сложного. Вам потребуется только немного внимательности, чтобы правильно заполнить все формы и заявления. Сделав это один раз, вы сможете легко повторить процедуру в будущем и регулярно получать возврат налога, который вам полагается.

Под прищуром: инвестиции под 15% годовых от «Ренессанс-жизни»

Из очевидных рисков:

В общем, выглядит заманчиво, но и потерять деньги не хочется. Поможете разобраться?

Данил, насколько я понял, программа, о которой вы пишете, называется «Ценный актив». Инвесторам обещают от 12 до 15% годовых за 5 лет с учетом налоговых вычетов, при этом до окончания срока деньги забирать нельзя. Ставку действительно обещают фиксированную.

А вот сразу внести все деньги не получится — только страховыми взносами, раз в месяц, квартал или год. Минимальный взнос — 3000 Р в месяц, максимальный — 120 000 Р в год.

Попробую разобраться в сильных и слабых сторонах «Ценного актива» и предположить, кому он может быть интересен.

Если коротко: может подойти осторожным инвесторам, которые уже получили вычет по ИИС

👍 «Ренессанс-жизнь» — крупная страховая компания с хорошей репутацией и высоким рейтингом финансовой надежности. Вероятность потерять инвестиции невысока.

👍 Налоговый вычет социальный, а не инвестиционный, поэтому его можно получать одновременно с вычетом по ИИС.

👍 Доходность прописана в договоре. Известно, сколько инвестор заработает к концу действия этой программы.

👎 С части полученного по полису дохода может быть удержан НДФЛ, что снизит доходность. А страховая об этом не упоминает.

👎 Неудобные условия. Инвестировать приходится на пять лет без возможности забрать деньги досрочно, нет возможности инвестировать сразу всю сумму, а если пропустить взнос, все инвестиции сгорают.

👎 Если получить социальный вычет за «Ценный актив», лимита может не хватить на вычет за учебу или лечение.

👎 Инвестиции пока что не застрахованы государством, система может заработать в 2021 году. Если компания перестанет работать, возможны проблемы с возвратом денег.

Что в продукте страхового

Сначала несколько слов о сути «Ценного актива», чтобы потом не запутаться. Это продукт страховой компании, его называют накопительной программой страхования, поэтому в нем фигурируют привычные для этой отрасли слова: страховой полис, страховой случай, страховые выплаты. Но страхового в этом продукте мало.

В переписке со мной сотрудник компании рассказал, что в договоре предусмотрены два страховых случая: дожитие до конца программы и уход из жизни до этого срока. Если клиент доживает до конца программы, он получает все средства с процентами. Если нет, его выгодоприобретатели получают только вложенные средства.

Это скорее инвестиционный продукт, чем страховка, поэтому рассматривать его буду именно как инвестицию.

Доходность «Ценного актива»

На своем сайте «Ренессанс-жизнь» обещает фиксированную доходность «Ценного актива»: процент прописывается в договоре. В кризис это удобно: что бы ни происходило с рынком, клиенты получат обещанные проценты.

Компания пишет о доходности до 15% годовых в рублях. Заявленная прибыль складывается из двух составляющих: дохода от инвестиций и налогового вычета. Вычет добавляет к доходности одинаковый процент вне зависимости от частоты и объема инвестиций, по расчетам компании это 4,3% годовых. Посчитать доходность можно на специальном калькуляторе.

Максимальные 15% получаются при доходности инвестиций 10,7% годовых и 4,3% налогового вычета. Но это справедливо только для ежегодных взносов.

При более частых взносах доходность падает. Если делать взносы раз в месяц, общая доходность составит 12,5%, из которых на инвестиции придется только 8,2% в год. Если вносить деньги раз в квартал, то доходность составит 13%, из них 8,7% годовых — это доходность полиса, а остальное — налоговый вычет.

На мой взгляд, такой портфель излишне консервативен, из-за чего инвесторы упускают часть прибыли. С другой стороны, такая доходность все равно выше доходности вкладов.

Возможностью вернуть часть налогов «Ценный актив» немного похож на ИИС. Но с точки зрения закона это разные вычеты: при инвестиции через ИИС — инвестиционный, а у «Ценного актива» — социальный

При этом надо помнить, что если исчерпать социальный вычет «Ценным активом», то его потом не дадут за лечение или учебу. А если НДФЛ у инвестора нет — как, например, у неработающих студентов и пенсионеров, — то не будет и вычета.

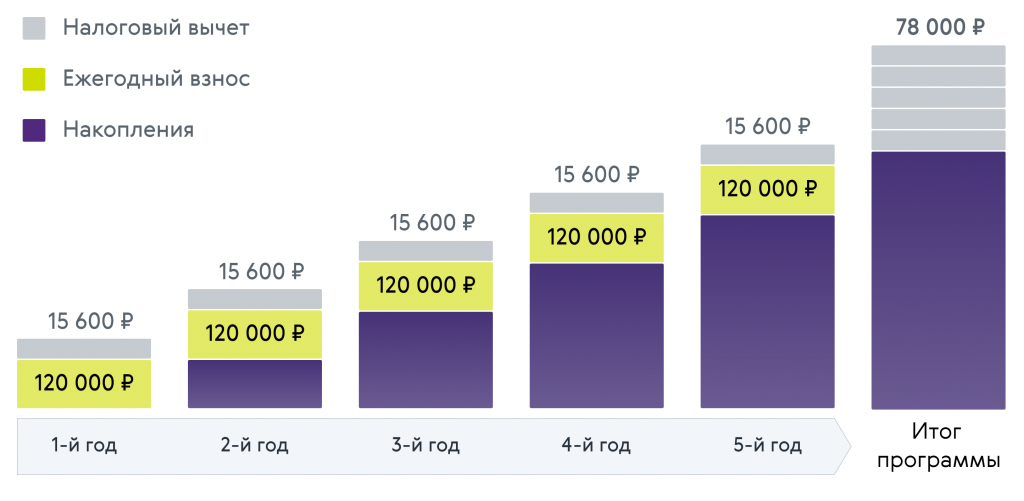

Р в год за 5 лет он составит 78 000 Р » loading=»lazy» >

Фактор, который может снизить доходность полиса, — необходимость платить налог с полученного дохода. В переписке с компанией мне сказали, что при выплате суммы после окончания программы НДФЛ не удерживается. Но это противоречит налоговому кодексу.

подп. 2 п. 1 ст. 213 НК РФ — о налоговой базе по договорам страхования

Страховая компания должна удержать НДФЛ с разницы между полученным доходом и тем, что инвестор получил бы, если бы доходность вложений равнялась среднегодовой ставке ЦБ. Актуальность этой нормы в своих письмах подтвердили и Минфин, и ФНС. Но результат с учетом налога пока не посчитать, потому что неизвестно, какой будет среднегодовая ставка ЦБ в следующие пять лет.

Риски программы

Главный риск: сразу всю сумму не внести, а если пропустить хотя бы один взнос, все вложенные деньги сгорают.

«Ценный актив» рассчитан на большой срок — пять лет, и до окончания этого срока деньги назад не отдадут, даже тело без процентов. За этот срок может случиться всякое: если инвестор потеряет регулярный источник дохода или попадет в больницу накануне очередного взноса, у него может не найтись способа заплатить.

На сайте программы пишут о том, что на уплату взноса у инвестора есть 15 дней, но, на мой взгляд, это не тот срок, что страхует от любых неприятностей. Кроме того, в полисе написано, что при уплате взноса в этот двухнедельный период страховщик имеет право — а не обязан — восстановить действие договора. Но в любом случае перспектива потерять несколько сот тысяч рублей из-за случайности заставит задуматься даже наиболее готовых к риску инвесторов.

Часть рисков связана и с возможностью банкротства страховщика. «Ренессанс-жизнь» — крупная компания с высоким рейтингом А+. Вероятность ее банкротства очень низка. Но все-таки она не нулевая, и если компания перестанет работать, то инвесторам может быть сложно получить обратно свои деньги.

Страховая компания не банк, поэтому не участвует в системе страхования вкладов, то есть взносы клиентов не застрахованы в АСВ. В переписке представитель компании упомянул, что с 2021 года Центробанк может добавить страховщиков к этой системе. Судя по записи на сайте ЦБ, это действительно так. Но 2021 год еще не наступил, а концепция этих гарантий пока обсуждается. Кроме того, неизвестны условия, на которых это произойдет. Например, будет ли страховка распространяться на действующие договоры или только на новые.

Наконец, сейчас предложенная доходность выглядит достаточно интересно, так как заметно превышает доходность вкладов. Но мы не знаем, какие будут ставки по вкладам через два-три года. Например, ставка ЦБ может резко повыситься, как это было в конце 2014 года, и ставки по вкладам достигнут 20% годовых. Но вы не сможете переложить деньги из «Ценного актива» на вклады — и в итоге окажется, что доходность этой программы ниже доходности вкладов и не покрывает инфляцию. Это тоже риск.

Что лучше: «Ценный актив» или ИИС

Некоторыми условиями «Ценный актив» похож на инвестиции через индивидуальный инвестиционный счет. Например, возможностью получить налоговый вычет и ограничениями на вывод средств. Поэтому эти инструменты интересно сравнить.

Сравнение оказывается не в пользу «Ценного актива». Через ИИС можно инвестировать любую сумму до 1 000 000 Р в год — и делать это в любой момент. Доход начисляется не в конце программы, и его можно реинвестировать. Если же брокер позволяет получать купоны и дивиденды на внешний счет вместо ИИС, то этим доходом можно воспользоваться не закрывая ИИС. При необходимости все средства с ИИС можно забрать вместе с полученным доходом — пусть и с потерей права на вычет.

Средства на ИИС тоже не страхуются государством, но все записи о ценных бумагах хранятся в депозитарии. Это значит, что даже в случае банкротства брокера вы не перестанете быть собственником своих акций.

На ИИС инвестор сам определяет состав портфеля или выбирает стратегию при доверительном управлении. При самостоятельном управлении он может инвестировать в любое сочетание облигаций, акций и биржевых фондов, доступных на Московской и Санкт-Петербургской биржах, а также в валюты и производные инструменты. Доходность инвестиций через ИИС может быть заметно выше той, что предлагает «Ценный актив». Но справедливости ради отмечу, что доходность ИИС не гарантирована и убыток тоже возможен.

Некоторым минусом ИИС по сравнению с «Ценным активом» можно назвать комиссии: на ИИС нужно платить брокеру за сделки, а зачастую еще и за депозитарное обслуживание. Суммы небольшие: большинство брокеров берут за покупку и продажу бумаг порядка 0,05% от суммы сделки, а расходы на депозитарий составляют около 150—200 Р в месяц.

У «Ценного актива» дополнительных комиссий нет, они уже включены во взносы. Это может быть важно при оценке доходности портфеля на ИИС, если он похож по составу на портфель «Ценного актива».

Инвестирование

До 13% вам в подарок. По договорам страхования жизни сроком от 5 лет.

Вы знали, что по закону каждому из нас государство может частично возместить траты на лекарства, обучение, покупку недвижимости, платную медицину, страхование жизни, — словом, на все крупные расходы?

При одном условии: вы регулярно платите государству подоходный налог, или НДФЛ, в размере 13% от дохода.

По сути государство не возмещает потраченные деньги, а уменьшает размер налога. Таким образом оно как бы смягчает для вас налоговый режим и возвращает часть выплаченных ему денег.

Разумеется, есть ограничения: максимальная сумма, с которой можно получить вычет —

120 000 руб. в год. С этой нее вам вернутся 15 600 руб.

Итак, если у вас есть доход, который облагается налогом, и вы приобрели программу страхования на срок 5 лет и более, то государство может вернуть вам до 15 600 руб. в год. За 5 лет вы можете получить до 78 000 руб. Согласитесь, сумма немаленькая.

Это небольшой подарок, который заметно увеличивает ваши накопления и доход от инвестиций.

Для оформления налогового вычета необходимо предоставить в налоговую инспекцию ряд документов, подтверждающих расходы, и ждать, пока деньги придут на ваш счет.

Процесс подготовки достаточно сложный, но не спешите расстраиваться. Мы максимально упростили эту процедуру для своих клиентов: в личном кабинете есть бесплатный сервис по оформлению всех необходимых документов. Все, что нужно будет сделать — это доставить их в налоговую инспекцию.

Вычет вы можете получить всего 1 раз в год, максимум со 120 000 рублей, в течение 3 лет с момента совершения покупки.

Налоговый вычет, или как получить 13% от взносов

О чем идет речь?

Если коротко:

Вы получаете от государства до 15 600 руб. в год в качестве возврата НДФЛ, уплаченного из зарплаты или других источников дохода. Таким образом государство уменьшает налог, который вы платите каждый месяц.

Если подробнее:

По закону каждый россиянин обязан выплачивать государству 13% от своей прибыли, то есть налог на доходы физических лиц, он же – НДФЛ. Вычитается налог из вашей зарплаты, вырученных денег за продажу машины или квартиры, словом, за все официальные доходы.

Налоговый вычет – это, по сути, возможность уменьшить размер НДФЛ. Таким образом государство частично компенсирует ваши социальные расходы, в число которых входит страхование жизни.

Максимальная сумма, с которой можно получить вычет – 120 000 руб. в год. С этой суммы вам вернутся 15 600 руб.

Эту сумму можно получить в течение трех лет с момента покупки. Например, если программа была открыта в 2018 году, за вычетом можно обратиться вплоть до 31.12.2021 года.

В случае расторжения договора страхования сумма, полученная по социальному налоговому вычету за каждый календарный год, подлежит возврату в государственный бюджет. Если же клиент не воспользовался налоговым вычетом, то при расторжении договора ему необходимо предоставить в страховую компанию справку из налоговой инспекции, которая это подтвердит.

Когда вы получите справку из налоговой, обязательно проверьте ее. Часто в этих справках бывают ошибки, что сильно удлиняет весь процесс.

Наглядно показываем, что проверить в справке, чтобы ее приняли с первого раза ↓

Наши клиенты могут оформить налоговый вычет с помощью бесплатного сервиса в личном кабинете.

Как получить налоговый вычет:

Самостоятельно подать пакет документов в Федеральную налоговую службу (ФНС).

Самостоятельно оформить налоговый вычет вы можете только после окончания отчетного периода. То есть, через год после того, как вы сделали взнос по договору страхования жизни.

Для оформления вычета необходимо подготовить следующие документы:

Налоговая служба проверяет эти документы в срок до трёх месяцев. Вычет будет перечислен на указанный в заявлении расчетный счёт в течение месяца после окончания проверки.

Оформить через работодателя.

Вы можете получить налоговый вычет через работодателя до окончания налогового периода. То есть в том же году, в котором вы сделали взнос по договору страхования жизни.

В таком случае работодатель будет выплачивать вам зарплату НДФЛ (в размере вычета).

Перед подачей документов необходимо получить в налоговой инспекции Уведомление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Для оформления социального налогового вычета через работодателя необходимо подготовить следующие документы:

Если застрахованный – это не вы, необходимо предоставить следующие документы:

Информация, которая поможет ответить на Ваши вопросы

По простой формуле:

Сумма расходов × 13% = Ваш дополнительный доход

Например, размер вашего вноса * 120 000 руб. Эту сумму вы умножаете на 13% и получаете дополнительную выгоду 15 600 руб. в год. Таким образом, при заключении договора на 5 лет, ваша дополнительная прибыль составит 78 000 руб.

Смотрите, как это выглядит:

Если вы оплачиваете всю сумму по договору страхования сразу (единовременно), получить налоговый вычет можно будет только 1 раз.

* Сумма страховых взносов связанная с дожитием гражданина до определенного возраста или срока либо наступлением иных событий в жизни граждан, а также с их смертью (к взносам по рискам от несчастных случаев не применяется)

Часто задаваемые вопросы

Зачем нужно страховать жизнь?

Страхование жизни — как зонтик, только лучше. Страховка защищает в любую погоду, при любых обстоятельствах. Если произойдет что-то неприятное, вы будете максимально защищены от последствий.

Чем старше мы становимся, тем больше у нас обязательств перед собой и близкими. Страхование жизни — инструмент, который позволяет справляться с этими обязательствами всегда, в любую погоду.

Не нуждаться в деньгах на пенсии.

Накопить на жилье или образование ребенка без крупных разовых вложений.

Иметь доступ к лучшим врачам, если настигнет болезнь.

Защитить семью от финансовых сложностей, если ее кормилец уйдет из жизни.

Страхование жизни — это история про финансовое планирование на все случаи жизни: и хорошие, и плохие. Это значит приложить все усилия, чтобы не случилось ничего плохого, и быть готовым ко всему, что бы ни случилось.

Зачем нужно страховать свою жизнь при получении кредита?

Кредит — это всегда ответственность перед близкими, ведь мы не знаем, что ждет нас завтра. Суть кредитного страхования очень проста — если человек, взявший кредит, ушел из жизни или утратил дееспособность, кредитные обязательства ложатся не на его родственников, а на страховую компанию. Это разновидность рискового страхования, где выгодоприобретателем, то есть тем, кто получает деньги при страховом случае, является банк.

В случае возникновения непредвиденных обстоятельств: смерти, инвалидности и т.д., — «Ренессанс Жизнь» берет на себя обязательства по выплате кредита вместо застрахованного. Таким образом, это возможность позаботиться о близких — чтобы в случае непредвиденных событий долг перед банком не перешел на них.

Вы можете расторгнуть договор страхования в любой день, однако полный возврат страховой премии, то есть страхового взноса, осуществляется при условии, что заявление было подано в течение 14 календарных дней с даты заключения договора страхования (если иной срок не предусмотрен договором страхования) и при отсутствии страховых событий по данному договору.

Пожалуйста, перед заполнением заявления проверьте дату заключения договора страхования и не истек ли срок, в течение которого можно подать это заявление на расторжение договора.

Для подачи заявления Вам необходимо:

Оригинал заявления и копии документов необходимо передать в ООО «СК «Ренессанс Жизнь» курьером либо почтой РФ по адресу ООО «СК «Ренессанс Жизнь»: Россия, 115114, г. Москва, Дербеневская набережная д.7, стр.22, этаж 4, пом.13, ком.11.

Срок рассмотрения Заявления и возврата страховой премии (взноса) — до 10 рабочих дней с даты получения всех указанных выше документов.

Если вы подали заявление по истечении 14 дней (или срока, предусмотренного в договоре), уплаченная страховая премия или ее часть подлежит возврату согласно полисным условиям или Закону.

Какие бывают программы страхования жизни?

Существует несколько основных видов страхования жизни:

Все наши рисковые программы вы можете увидеть здесь.

2. Накопительное страхование жизни – это возможность накопить деньги к определенной дате или событию, а также — защита жизни, здоровья и финансового благополучия близких.

По программам накопительного страхования жизни вы можете получить налоговый вычет от государства — до 15 600 рублей в год. Также ваши накопления не могут быть конфискованы по решению суда.

Важное условие этих программ — регулярность платежей. Вы должны делать взносы строго согласно выбранной периодичности. Все наши накопительные программы здесь.

3. Инвестиционное страхование жизни – инструмент инвестирования, с помощью которого вы сможете получить потенциально высокий доход, если рынок будет расти, и забрать все вложенные деньги назад, если рынок устремится вниз. Особенность программы — немедленная компенсация в случае ухода из жизни застрахованного лица. Наши инвестиционные программы здесь.

4. Также существует смешанное страхование жизни, оно объединяет в себе выгоды двух видов страхования — накопительного и рискового:

5. Медицинское страхование. Страхование здоровья позволяет финансово защитить себя на случай серьезных заболеваний и получить доступ к лучшей медицине мира, как предусмотрено нашей программой «Медицина без границ».

Какие еще преимущества есть у страхования жизни?

Как получить социальный налоговый вычет?

Налоговый вычет — это полный или частичный возврат ранее уплаченного налога на доходы физических лиц (НДФЛ). Например, каждый официально устроенный на работу гражданин РФ платит НДФЛ со своей зарплаты.

С 2015 года вы можете получить социальный налоговый вычет — возврат НДФЛ с социальных расходов человека. К этим расходам относятся программы страхования жизни сроком от 5 лет.

Таким образом, если у вас есть доход, который облагается налогом, и вы приобрели программу страхования на срок 5 лет и более, то государство может вернуть вам до 15 600 руб. в год — 13 % от суммы взносов. За 5 лет вы можете получить до 78 000 руб.

Помимо страхования, социальные расходы также включают в себя:

Важно учесть, что налоговый вычет вы получаете суммарно со всех социальных расходов. То есть вы не можете вернуть 13 % от затрат на лекарства и 13 % от затрат на образование. Вы можете вернуть 13 % максимум со 120 000 рублей, от всех трат включенные в социальные расходы.

Вычет можно получит в течение 3 лет после окончания договора.

Под налоговый вычет попадает сумма страховых взносов связанная с дожитием гражданина до определенного возраста или срока либо наступлением иных событий в жизни граждан, а также с их смертью (к взносу по рискам от несчастных случаев не применяется).

Если договор страхования был расторгнут раньше срока и ранее вы получали налоговый вычет по нему, сумму, которую вы получили, придется вернуть.

Если же вы не получали налоговый вычет, то при расторжении договора компании необходимо предоставить справку из налоговой инспекции, которая это подтвердит. Почему это важно (ссылка на статью про вычет, который не получали).

Инвестиционная политика компании «Ренессанс Жизнь»

ООО «СК «Ренессанс Жизнь» управляет страховыми средствами своих клиентов, руководствуясь двумя принципами – сохранности и доходности. Исходя из этих принципов, компания выстраивает сбалансированную инвестиционную стратегию. Значительную часть в структуре активов составляют инструменты с фиксированной доходностью. Приоритетом являются качественные активы. Следование жестким критериям отбора направлений размещения средств и нацеленность на эффективное использование существующих инвестиционных возможностей позволяют компании стабильно приумножать средства своих клиентов.

Ключевая задача страховой компании – своевременно и в полном объеме выполнять обязательства перед клиентами. Чтобы эффективно ее решать, компания уделяет особое внимание следующим направлениям работы:

Таким образом, ООО «СК «Ренессанс Жизнь» является консервативным инвестором, ориентированным, прежде всего, на надежность вложений. Все решения принимаются коллегиально посредством ежемесячного или внеочередного собрания инвестиционного комитета на основе детального анализа любых видов инвестиций.

Объекты инвестирования

Выбор объектов инвестирования осуществляется в соответствии с требованиями действующего законодательства. Регулирование этой сферы очень жесткое – использование каких-либо других инструментов, не предусмотренных законом, невозможно.

Страховая компания вправе осуществлять инвестиции следующих типов:

Итоги инвестирования за 12 месяцев 2020 года

В настоящее время инвестиционная политика ООО «СК «Ренессанс Жизнь», как и прежде, базируется на максимизации доходности при соблюдении условий максимальной надежности и ликвидности активов.

Данный подход по принятию инвестиционных решений позволяет страховой компании получать стабильный доход от размещения средств страховых резервов и собственных средств, хотя российский финансовый рынок в последние несколько лет достаточно нестабилен, особенно на фоне разразившейся в 2020 году пандемии COVID-19, затронувшей практически все сферы.

Доля депозитов и облигаций в инвестиционных портфелях страховой компании (50-80%) позволила получить стабильный гарантированный доход как на страховые резервы, так и на собственные средства.

Депозиты

Часть средств страховой компании размещены в банковских депозитах в крупнейших банках в Российской Федерации, их надежность не вызывает сомнений.

Все банки имеют высокие кредитные рейтинги от ведущих российских рейтинговых агентств.

Депозиты открыты как на долгосрочный, так и среднесрочный период. Эта мера позволяет снизить риски резкого изменения процентных ставок и использовать денежные средства максимально эффективно.

В настоящее время депозиты размещены в российских рублях, однако заключенные с банками соглашения позволяют оперативно разместить средства и в иностранной валюте. В случае необходимости эта мера позволит снизить риски колебаний курса рубля по отношению к доллару США или евро.

Банки партнеры: Банк ВТБ (ПАО), АО «Райффайзенбанк», Банк ГПБ (АО), ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» и др.

Акции

Доля средств, размещенных в активах, стоимость которых существенно зависит от рыночной ситуации и может заметно колебаться, не превышает 20 % от общего объема средств. Данные активы состоят из ценных бумаг эмитентов, потенциал роста которых достаточно высок как в среднесрочной, так и в долгосрочной перспективе, а платежеспособность эмитентов может быть поддержана государством.

В настоящее время данные активы приобретены со среднесрочным и долгосрочным горизонтом инвестирования, и краткосрочные колебания их рыночной стоимости несущественно влияют на ожидаемую доходность портфеля в будущем.

Акции в портфеле: ПАО «ГМК «Норильский Никель», ПАО «ЛУКОЙЛ», ПАО «МТС», ПАО «ГАЗПРОМ» и др.

Облигации

Портфель облигаций ООО «СК «Ренессанс Жизнь» состоит из эмитентов, имеющих как наивысший кредитный рейтинг рейтинговых агентств (Эксперт РА, АКРА), так и входящих в котировальный список высшего уровня Московской биржи (компании-эмитенты с высокой капитализацией, ликвидностью и надежностью). В облигационном портфеле компании присутствуют как корпоративные, так и государственные облигации.

Облигации в портфеле: ВЭБ.РФ, ОАО «РЖД», Банк ВТБ (ПАО), ПАО «Уралкалий» и др.

Управляющие компании и брокеры

ООО «СК «Ренессанс Жизнь» сотрудничает только с надежными управляющими компаниями и брокерами, имеющими значительный опыт работы на финансовых рынках и высокий кредитный рейтинг.

Показатели доходности полисов накопительного страхования

Инвестиционный доход по полису складывается из дохода, начисленного на величину страхового резерва по «дожитию» (то есть накоплений клиента) и ранее накопленного инвестиционного дохода. При этом инвестиционный доход капитализируется (т.е. доход начисляется на доход, уже начисленный в прошлом).

Подробную информацию по вашим договорам страхования вы можете посмотреть в Личном кабинете клиента.

Доходность полисов накопительного страхования, %:

| Валюта/год: | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 | 2010 | 2009 | 2008 | 2007 | 2006 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| В рублях (RUB) | 7,5% | 6,5% | 6,1% | 8% | 6% | 13,51% | 8,75% | 7,51% | 8,3% | 7,5% | 8,1% | 10,1% | 8,12% | 14% | 12,5% |

| В долларах (USD) | 3% | 3% | 3% | 3% | 3,5% | 3,5% | 3,5% | 3% | 4,1% | 5,1% | 5,2% | 7% | 4,15% | 10% | — |

| В евро (EUR) | 3% | 3% | 3% | 3% | 3,5% | 3,5% | 3,5% | 3% | 4,1% | 5,1% | 5,2% | 7% | 4,55% | 9% | — |

Гарантии надежности компании «Ренессанс Жизнь»

Агентство отмечает, что «Ренессанс Жизнь» характеризуется высокими размерными показателями (1 размерный класс, согласно методологии агентства), занимает лидирующие позиции на рынке страхования жизни (4 место по взносам среди страховщиков жизни за 1 полугодие 2020 года, по данным Банка России).

Страховые сборы выросли на 40,8 % за 9 месяцев 2020 года по сравнению с 9 месяцами 2019 года. У компании высокая диверсификация клиентской базы: на долю 5-ти крупнейших клиентов пришлось 1,4 % премий за 1 полугодие 2020 года. Финансовые результаты компании характеризуются высокими показателями рентабельности капитала (52,1 % за 9 месяцев 2020 года в годовом выражении). Рентабельность инвестиций также находится на умеренно высоком уровне (5,5 % за 9 месяцев 2020 года в годовом выражении). У компании низкое отношение кредиторской задолженности и прочих обязательств к валюте баланса (3,9 % на 30.09.2020).

Качество активов страховщика оценивается как высокое. На 30.09.2020 доля высоколиквидных вложений в объекты с рейтингами «Эксперт РА» уровня ruA- и выше либо сопоставимыми рейтингами других агентств составила 76 % активов за вычетом отложенных аквизиционных расходов. Доля связанных с компанией структур в активах незначительна, что также положительно оценивается агентством. Активы и пассивы компании сбалансированы по валюте.

Положительное влияние на рейтинг оказывает высокое отклонение фактического размера маржи платежеспособности от нормативного уровня (82,7 % на 30.09.2020) и высокий запас свободного капитала (82,6 % на 30.09.2020). Значение коэффициента уточненной страховой ликвидности-нетто (1,0 на 30.06.2020, 1,02 на 30.09.2020) оценивается позитивно, как и невысокий уровень долговой нагрузки (3,4 % на 30.09.2020), а также отсутствие оценочных и внебалансовых обязательств.

По мнению агентства, компания обладает адекватным качеством управления, высоким уровнем стратегического обеспечения и финансового планирования. В компании сформированы коллегиальные органы, в функции которых входит управление рисками. Система риск-менеджмента отличается высоким уровнем регламентации.

По данным «Эксперт РА», активы страховщика на 30.09.2020 составили 76,0 млрд рублей, собственные средства – 6,2 млрд рублей, уставный капитал на 14 декабря 2020 – 450 001 000 рублей. По итогам 9 месяцев 2020 года ООО «СК «Ренессанс Жизнь» собрало 31,7 млрд рублей страховых взносов.

«Подтверждение рейтинга надежности компании отражает качественное и количественное развитие нашего бизнеса, нашу репутацию надежного страховщика, на 100% выполняющего свои обязательства перед застрахованными лицами и контрагентами», — отмечает Олег Киселев, генеральный директор ООО «СК «Ренессанс Жизнь».

Чем программы накопительного страхования жизни отличаются от банковских вкладов?

Наши программы так же, как и банковские депозиты, позволяют получать дополнительный доход. Главное преимущество программ накопительного страхования жизни перед банковскими депозитами — страховая защита на весь срок действия договора. Это значит, что если за время действия договора произойдет страховой случай, выгодоприобретатель получит денежную выплату от компании.

Также по программам накопительного страхования жизни можно получить от государства налоговый вычет 13%, включить дополнительные опции, которые помогут защитить близких и заранее позаботиться о здоровье всей семьи.

Как оформить полис страхования жизни?

Мы за индивидуальный подход к клиенту. То есть в нашей компании все долгосрочные программы подбираются и рассчитываются индивидуально для каждого конкретного клиента с учетом всех факторов и пожеланий. Для подбора программы и подходящих для вас условий обратитесь в ближайший к вам региональный офис или к банку-партнеру СК «Ренессанс Жизнь».

Если вы уже оформили полис страхования жизни

Мы рады помочь вам заботиться о настоящем и будущем.

Договор страхования начинает действовать со дня, следующего за датой его заключения. Сроки наступления страхования по дополнительным программам прописаны в отдельно в полисных условиях, которые являются неотъемлемой частью договора страхования.

Если Вы хотите продлить полис страхования жизни, то можете это сделать следующими способами:

Оплата без комиссии в отделениях Банка ВТБ (ПАО)

Для осуществления платежа в офисе Банка ВТБ (ПАО) вам потребуется:

Оплата через прочие банки:

Для совершения платежа вам необходимо:

Оплата через работодателя, для чего вам потребуется:

Оплата страховых взносов банковской картой:

Через официальный сайт ООО «СК «Ренессанс Жизнь» вы можете оплатить страховые взносы по договору страхования банковскими картами платежных систем MasterCard, VISA и American Express.

Оплата через сеть платёжных терминалов QIWI (КИВИ):

Оплатить страховой взнос можно с помощью терминала QIWI (КИВИ).

Если вы ввели чужой номер телефона, то претензии по зачислению платежа рассмотрены не будут.

Максимальная сумма платежа — 14 999 рублей

Минимальный платеж – 500 рублей

Комиссия при оплате в терминалах QIWI— 1,8% от суммы взноса.

Обратите внимание, что в поле «номер договора страхования» необходимо указать 10-ти значный идентификационный номер вашего полиса. Взносы по полисам в долларах и евро оплачиваются в рублях по курсу ЦБ РФ на день оплаты.

Оплата без комиссии через Банк ПАО Сбербанк

Оплатить страховой взнос через Банк ПАО Сбербанк возможно любым удобным для Вас способом:

Узнать адреса и режим работы офисов можно на сайте ПАО Сбербанк

Оплата через Платежную систему CONTACT

Оплатить страховой взнос можно по упрощенной процедуре, без открытия счета и без комиссии, с помощью Оператора Платежной системы CONTACT.

Действия при оплате договора страхования:

*Страховые премии по договорам страхования, установленным в долларах США или евро, оплачиваются в рублях по курсу ЦБ РФ на день осуществления платежа.

С какой целью компания предлагает индексацию?

Индексация — это увеличение размера страховых взносов, а значит и страховых сумм, с учетом роста инфляции. Благодаря этому вы можете накопить больше, чем планировали изначально, и таким образом преодолеть последствия инфляции.

Индексация предлагается клиенту ежегодно. Компания заранее отправляет клиенту письмо-предложение проиндексировать взнос по программе. Оплата проиндексированного взноса считается согласием на участие в индексации. За 5 лет до окончания срока действия договора наша компания прекращает предлагать индексацию.

Какие изменения можно внести в договор страхования в период его действия?

На протяжении всего срока действия договора есть возможность изменить следующие его параметры:

При каких условиях расторгается договор страхования?

Договор страхования может быть расторгнут по инициативе страхователя или по инициативе страховщика, то есть по инициативе клиента или компании соответственно.

Вы можете расторгнуть договор страхования и осуществить полный возврат страховой премии (страхового взноса) при условии, что заявление об отказе от договора было подано в течение 14 календарных дней с даты заключения договора страхования (если иной срок не предусмотрен договором страхования) и при отсутствии страховых событий по этому договору.

Расторжение по инициативе страхователя после 14 календарных дней с даты заключения договора происходит на условиях, которые изложены в Полисных условиях — приложении № 1 к вашему договору страхования. Вам может быть возвращена часть уплаченной страховой премии (взноса) либо возврат премии может быть не предусмотрен. Обязательно ознакомьтесь с Полисными условиями прежде чем подать заявление на расторжение договора страхования и примите для себя решение: вероятно, выгоднее для вас будет не расторгать договор и сохранить защиту по предусмотренным рискам до окончания срока страхования.

Для расторжения договора страхования вам нужно отправить на имя нашей компании:

В случае возникновения вопросов, Вы всегда можете связаться с нами по телефону 8 495 981 2 981, или направить обращение через Личный кабинет.

Если клиент не сделал страховой взнос в течение льготного периода, договор с нашей компанией будет расторгнут. В этом случае договор подлежит восстановлению в полном объеме, если прошло не более 70 дней с момента очередного платежа. Если прошло от 70 дней до 2 лет, то восстанавливается только основная программа. Если клиент не оплачивал взносы более 2 лет, договор не восстанавливается.

Что делать, если произошел страховой случай?

Действия при страховом случае

Шаг 1. Уведомить страховую компанию о страховом случае любым доступным способом:

Шаг 2. Заполнить Заявление о наступлении события, имеющего признаки страхового случая

Шаг 3. Подтвердите страховой случай и пришлите нам на рассмотрение:

Дожитие Застрахованного до конца срока страхования

Для иностранных лиц:

Смерть Застрахованного в течение срока страхования

Для иностранных лиц:

Дожитие Застрахованного до потери постоянной работы по независящим от него причинам

Для иностранных лиц:

Временная утрата трудоспособности

Для иностранных лиц:

Постоянная полная утрата трудоспособности/инвалидность

Для иностранных лиц:

Первичное диагностирование смертельно опасного заболевания

Для иностранных лиц:

Телесные повреждения

Для иностранных лиц:

Хирургическое вмешательство

Для иностранных лиц:

Госпитализация

Для иностранных лиц:

Первичное диагностирование заболевания, вызванного вирусом типа SARS-CoV-2 (COVID-19)

Для иностранных лиц:

В случае необходимости Страховщик имеет право самостоятельно выяснять у медицинских учреждений, правоохранительных органов и иных учреждений, располагающих информацией об обстоятельствах страхового события, обстоятельства, связанные с этим страховым событием, организовывать за свой счет проведение медицинской или иной независимой экспертизы.

В случае если ни Страхователь, ни Застрахованный, ни Выгодоприобретатель не известили страховщика в течение срока, указанного в полисных условиях, на основании которых заключен договор страхования (полиса), при отсутствии объективных причин, препятствующих этому, страховщик вправе отказать в выплате по данному событию.

Шаг 4. Направить пакет документов в компанию:

Срок рассмотрения и выплаты указан в Полисных условиях к вашему договору страхования.

Статус рассмотрения страхового случая вы можете уточнить по телефону горячей линии: 8 495 981-2-981

Обновление сведений о клиентах

Мы соблюдаем требования Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», и регулярно обновляем сведения о клиентах.

Согласно п. 14, ст. 7 Федерального закона от 07.08.2001 № 115-ФЗ, клиенты обязаны предоставлять организациям, осуществляющим операции с денежными средствами или иным имуществом, информацию, необходимую для исполнения Федерального закона.

Корректная контактная информация клиента (Страхователя) необходима нам также для того, чтобы компания могла своевременно оповестить о наступлении даты очередной оплаты, о новых сервисах и изменениях в компании, а также для оперативной связи, если произошло страховое событие или нужно получить или скорректировать недостающие данные.

Обновить свою контактную информацию или сообщить об изменении персональных данных вы можете любым удобным для вас способом:

Как войти в Личный кабинет?

Если вы открыли Личный кабинет впервые, нажмите «Активировать аккаунт» и следуйте инструкции.

Если вы ранее уже активировали аккаунт, но забыли пароль, пройдите по ссылке «Забыли пароль?»

В течение какого времени происходит перечисление денежных средств при страховом случае или расторжении договора?

При отказе от договора в течение 14 дней со дня заключения, мы выплатим деньги в срок до 10 рабочих дней со дня получения последнего необходимого документа.

Как отправить заявление в страховую компанию?

Почему появилась задолженность по налогу после расторжения договора?

Разобраться в данном вопросе вам поможет подготовленная нашими экспертами статья: Налоговая задолженность и как она возникает.

Справка, заказанная через порталы, приходит с усиленной квалифицированной электронной подписью одновременно в двух форматах:

Если вы можете обратиться в инспекцию лично, запросите эту справку на месте и отправьте ее нам по адресу: 115114, г. Москва, Дербеневская наб., д. 7, стр.22, пом. 13, ком. 11.

Можно ли получить дубликат договора страхования (документ нужен для обращения в налоговую службу, утерян или порван)?

Как узнать доходность по своей программе инвестиционного страхования жизни?

Что делать, если больше нет возможности оплачивать страховые взносы по договору страхования из-за низких доходов?

В зависимости от условий договора, через 3 года его действия, в страховую годовщину (в дату, когда договор был заключен) вы можете уменьшить размер страхового взноса и периодичность оплаты. Однако при этом будут снижены страховые суммы по основным условиям, и могут быть отключены какие-то из рисков.

Что такое базовое налогообложение выплат и выкупных сумм?

Налогообложение страховых выплат регулируется ст. 213 Налогового кодекса Российской Федерации.

В случае досрочного расторжения договора добровольного страхования жизни (за исключением случаев досрочного расторжения по причинам, не зависящим от воли сторон) и возврата денежной (выкупной) суммы, подлежащей выплате в соответствии с правилами страхования и условиями договора, обложению НДФЛ подлежит полученный доход за вычетом суммы внесенных страховых взносов.

Соответственно, если выкупная сумма или возвращаемая страховая премия будут больше, чем внесенные получателем этих выплат страховые взносы (премия), у получателя возникает налогооблагаемый доход и основание для уплаты НДФЛ.

Если же выкупная сумма или возвращаемая страховая премия будут меньше или равны уплаченным страховым взносам (премии), тогда оснований для уплаты налога нет.

Выплаты в случае смерти или причинения вреда здоровью по договорам добровольного личного страхования не подлежат налогообложению НДФЛ.

Выплаты по договорам добровольного страхования жизни, связанные с дожитием застрахованного лица до определенного возраста или срока, либо в случае наступления иного события, подлежат налогообложению НДФЛ в части превышения суммы страховых выплат над суммой внесенных страховых взносов, увеличенных на сумму, рассчитанную путем последовательного суммирования произведений сумм страховых взносов, внесенных со дня заключения договора страхования ко дню окончания каждого года действия такого договора добровольного страхования жизни (включительно), и действовавшей в соответствующий год среднегодовой ставки рефинансирования Центрального банка Российской Федерации.

При этом для договоров, заключенных с 01.01.2014г. и если по условиям таких договоров страховые взносы уплачиваются страхователем или членами семьи, при расчете налогооблагаемой базы учитываются взносы, внесенные получателем страховой выплаты и (или) его членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Соответственно, если сумма страховых выплат не превышает сумму внесенных получателем такой выплаты страховых взносов, увеличенных на среднегодовую ставку рефинансирования (с учетом условий и ограничений, указанных выше), оснований для уплаты НДФЛ нет.

Если же сумма страховых выплат превышает сумму внесенных страховых взносов, увеличенных на среднегодовую ставку рефинансирования (с учетом условий и ограничений, указанных выше), у получателя возникает налогооблагаемый доход в размере такого превышения и основание для уплаты НДФЛ.

Согласно ст. 213 Налогового кодекса РФ в случае возникновения налогооблагаемого дохода и оснований для исчисления НДФЛ, страховая компания выступает налоговым агентом и удерживает исчисленный налог из причитающихся страховых выплат.